ファンダメンタル分析とは何ですか?

暗号通貨のファンダメンタル分析とは何ですか?

暗号通貨プロジェクトは、2020年以降にのみ活況を呈しています。 それ以来、より多様で革新的なアプリケーションシナリオが登場しました。 ただし、暗号市場は大きく変動し、リスクと機会が共存しています。 カスタムファンダメンタル分析モデルを設計すると、より統制のとれた方法で投資決定を下すのに役立ちます。 暗号投資の高リスクと高報酬の特徴により、適切に設計された分析モデルは投資戦略をより良くします。 トレーディング。 「暗号の1日は伝統的な金融市場での10年に相当する」という言葉を聞いたことがあるかもしれません。 これは、株式市場の「リミットアップリミットダウン」ルールが、過剰な利益と拡大損失の両方を防ぐためです。 価格変更が制限を超えると、取引停止がトリガーされます。 ただし、新興の暗号通貨市場では、価格や取引時間に制限はありません。 あなたは毎分暗号を取引することができます。 しかし、利益の大きな可能性は常に高いリスクを伴います。 法律の下で、投資家が可能な限り最良の投資決定を行うために利用できる最適な方法はありますか?

ファンダメンタル分析とは何ですか?

伝統的な金融市場では、投資家は市場の変化に応じて意思決定を行う必要があります。 すべての適切な決定は、適切な分析方法を採用することによって行われます。 基本的に、分析方法は、ファンダメンタル分析、テクニカル分析、ポジションコスト分析の3つのタイプに分けることができます。 伝統的な株式市場におけるファンダメンタル分析は、3つの財務諸表と4つの主要指標の分析を通じて企業の財務状況と収益性を理解し、それによって長期投資に値するかどうかを判断することです。

上記の3つの財務諸表には、損益計算書(会社の純利益があるかどうかを判断するため)、貸借対照表(会社の資産と負債を確認するため)、およびキャッシュフロー計算書(会社が実際にどれだけ流動性の高い現金を所有しているかを確認するため)が含まれます。

4つの指標は、各株がもたらす利益を示す一株当たり利益(EP)、株価が損益分岐点に達する期間を予測する株価収益率(PE)、営業粗利益率を計算し、株価が公正かどうかを判断する株価収益率(PB)で構成されています。

一言で言えば、ファンダメンタル分析は、投資家が従来の株式市場と新興の暗号通貨市場の両方で資産が過大評価されているか過小評価されているかを評価するために使用する最も重要な方法です。

暗号通貨とファンダメンタル分析

株式市場の上場企業とは異なり、暗号プロジェクトは投資家に四半期ごとの財務諸表を提供しません。 したがって、3つの主要な財務諸表と4つの主要な指標は、新興の暗号市場には適用されません。

暗号通貨の分散型の性質により、暗号空間全体に適用できる普遍的な手段はありません。 一見信頼できる伝聞も偽物である可能性があるため、投資家は実際の情報を特定し、情報源が信頼できるかどうかを判断することを学ぶ必要があります。 フォローしているTwitterアカウントまたはTelegramグループのいずれかが未確認のニュースをリリースする可能性があり、ブロックチェーン上のアクティブなアドレスの数の急増も偽のデータである可能性があります。

次に、暗号市場での意思決定を容易にするために可能な限り最高のファンダメンタル分析を行うために、市場ニュースと最適に機能する適切な指標とツールは何ですか?

以下は、暗号通貨のファンダメンタル分析の3つの基本的な指標、3つの主要な指標、分析ツール、および市場ニュースの詳細な分析です。

3つの基本指標

1.オンチェーンメトリクス

オンチェーンメトリックとは、市場動向を判断するための指標としてブロックチェーンを観察するために使用できるデータを指します。 しかし、1つのノードだけでデータを収集するのは時間と労力がかかります。 投資家は、投資判断専用のウェブサイトが提供する情報を参照したり、API(アプリケーションプログラミングインターフェイス)から必要な情報を取得したりできます。

トランザクション数

これは、ネットワークアクティビティを評価するための簡単な手段として使用できます。 トランザクションアクティビティを一定期間観察することで、チェーン上のトランザクション数の変化を確認できます。 ただし、これはすべてのデータが本物であり、同じ投資家の異なるウォレット間で資産を転送することによって人為的に増加しないことを保証するものではありません。 データ詐欺には特に注意を払う必要があります。

取引量

上記の取引数とは異なり、取引量とは、一定期間に取引された合計金額を意味します。 オンチェーントランザクションの合計量は、トランザクションの数に各トランザクションの金額を掛けたものに等しくなります。

アクティブなアドレス

これは、一定期間にアクティブであるブロックチェーンアドレスを指します。 アドレスがアクティブかどうかを判断するさまざまな方法の中で、一般的には、一定期間の各オンチェーントランザクションの送信アドレスと受信アドレスの数を観察し、定期的に合計を計算することによって、アクティブなアドレスの合計を追跡します。

支払われた取引手数料

ブロックチェーンが混雑していて、トランザクションの完了に時間がかかる場合は、トランザクション手数料を増やすことでトランザクションを高速化できます。ブロックチェーンがスムーズに進み、トランザクションを完了するのにそれほど時間がかからない場合は、トランザクション速度を下げてトランザクション手数料を節約できます。 取引手数料から、特定のブロックチェーンに対するトレーダーの需要を直接確認できます。 需要が高いほど、ブロックチェーンは混雑し、取引手数料は高くなります。

ハッシュレート(計算能力)とステーキング額

ブロックチェーンの分散型台帳システムでは、ネットワークノードの動作順序を決定するために特定のメカニズムが必要です。 ノードコンピューティングに基づくこのメカニズムはコンセンサスアルゴリズムと呼ばれ、ブロックチェーンの安定性とセキュリティにとって非常に重要です。

最も一般的で主要なコンセンサスアルゴリズムの1つは、プルーフオブワーク(PoW)です。 ビットコイン、ハッシュレート、つまり計算能力(ブロックチェーン上のマイニングまたは処理トランザクションの総計算能力)を使用します。 オンチェーントランザクションは相互にリンクされており、変更することはできません。 典型的な51%攻撃を例にとってみましょう。 ハッカーがブロックチェーンデータを改ざんまたは偽造したい場合、それを可能にするには、ネットワークノード全体の51%以上を制御する必要があります。 したがって、ハッシュレートが高いほど、51%攻撃の難易度が高くなります。

別の一般的なコンセンサスアルゴリズムは、プルーフオブステーキング(PoS)です。 基本的に、ブロック検証に参加するにはステーキング資産が必要です。 ステーキングの数を調べることで、市場の好みを知ることができます。

2.プロジェクト指標

プロジェクトメトリックは、プロジェクトチームのパフォーマンスとプロジェクトの結果をさまざまな方法で評価するために使用されます。

ホワイトペーパー

ホワイトペーパーは株式の目論見書のようなものですが、プロジェクトに関連する研究と技術情報に重点を置いており、プロジェクトがどのように機能するか、および構想と初期リソース割り当てを一般の人々が理解する方法を提供します。 具体的には、ホワイトペーパーでは以下について説明します。

- テクノロジー

- ユースケース

- アップグレードまたは新機能のロードマップ

- トークンの供給と発行

チーム

ほとんどの暗号通貨プロジェクトチームはチームメンバーの情報をGitHubに投稿するため、関連情報を入手することは非常に便利です。 GitHubは、低コストであるため、開発者にとって最も一般的に使用されるオープンソースプラットフォームです。 このプラットフォームの登録ユーザーは、ファイルやデータを自分のアカウントにアップロードして、誰でも公開することができます。 したがって、チームがプロジェクトを実現するために必要なスキルを持っているかどうかを知ることができ、メンバーの過去の経験を評価し、関連するニュースを読むことで、チームが恥ずべき歴史を持っているかどうかを評価することができます。

競合 他社

ホワイトペーパーとチームについて十分な調査を行ったら、同様のアプリケーションのカウンターパーティを比較分析できます。 複数の指標で興味のある競合製品やプロジェクトと比較することで、プロジェクトが簡単に交換可能かどうかを評価できます。

トケノミクスと初期トークン配布

トークンに実用的なユースケースがあるかどうか、キャッシュフローがどのように機能するかなどを確認する必要があります。 実際の価値は、トークンに実際の使用法があり、市場で認識されている場合にのみ存在します。

別の重要な要素、つまり初期トークンの割り当て方法を考慮する必要があります。 イニシャルコインオファリング(ICO)またはイニシャルエクスチェンジオファリング(IEO)を通じて割り当てられる場合、ホワイトペーパーでは、投資家が利用できるトークンの量を含め、創設者とチームが費やして保持するトークンの割合を指定する必要があります。 また、初期モデルオファリング(IMO)を通じて、以前に投稿したネットワークでマイニングを発表した証拠を表示できます。

場合によっては、プロジェクトのメトリックに対して信頼の原則を採用する必要があります。 投資家はチームが開示した情報に基づいてしか判断できないため、隠された情報や虚偽の開示は潜在的なリスクを引き起こします。

3.財務指標

取引量、価格、流動性などの公開情報を評価する従来の金融のファンダメンタル分析ツールとは異なり、暗号の財務指標は契約またはインセンティブ措置に焦点を当てています。

時価総額(ネットワーク価値)

時価総額は、流通しているトークンにトークン価格を掛けたものに等しくなります。 時価総額とは、トークンを購入する単位あたりの架空のコスト(スリッページを除く)を指します。 たとえば、100万トークンが発行され、取引価格が$1の場合、時価総額は$1Mであり、これは完全に何もないところから作成されます。 時価総額は明らかに歪んでいます。 人気が後退し、一定期間後に需要が沈静化すると、トークンは価値がなくなります。

価格変動に加えて、トークンが転送中またはキーの紛失により破壊または紛失する可能性があるため、流通しているトークンの数も不確実です。 それにもかかわらず、時価総額は依然としてネットワークの成長の可能性を推定するために一般的に使用されています。 一部の暗号投資家は、時価総額が小さいコインは、ビットコインやイーサリアムなどの主流のコインよりも成長の可能性が高いと考えています。

時価総額ビットコイン例:BTC価格は$20,669、循環供給量は19,087,475です。

流通している時価総額は約3,945億ドル(20,669ドルx 19,087,475BTC = 394,536,772,126)です。

コインマーケットキャップ

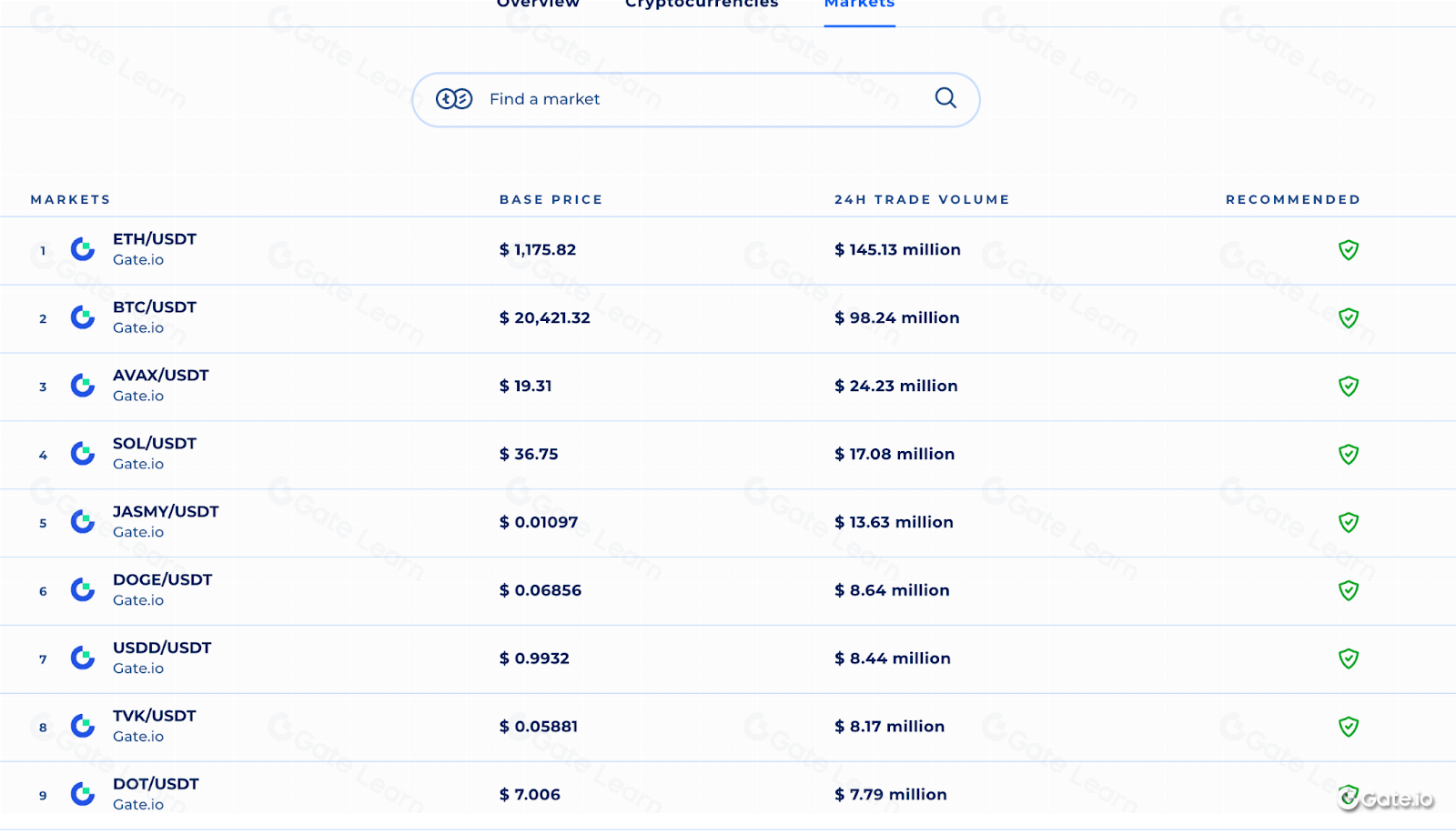

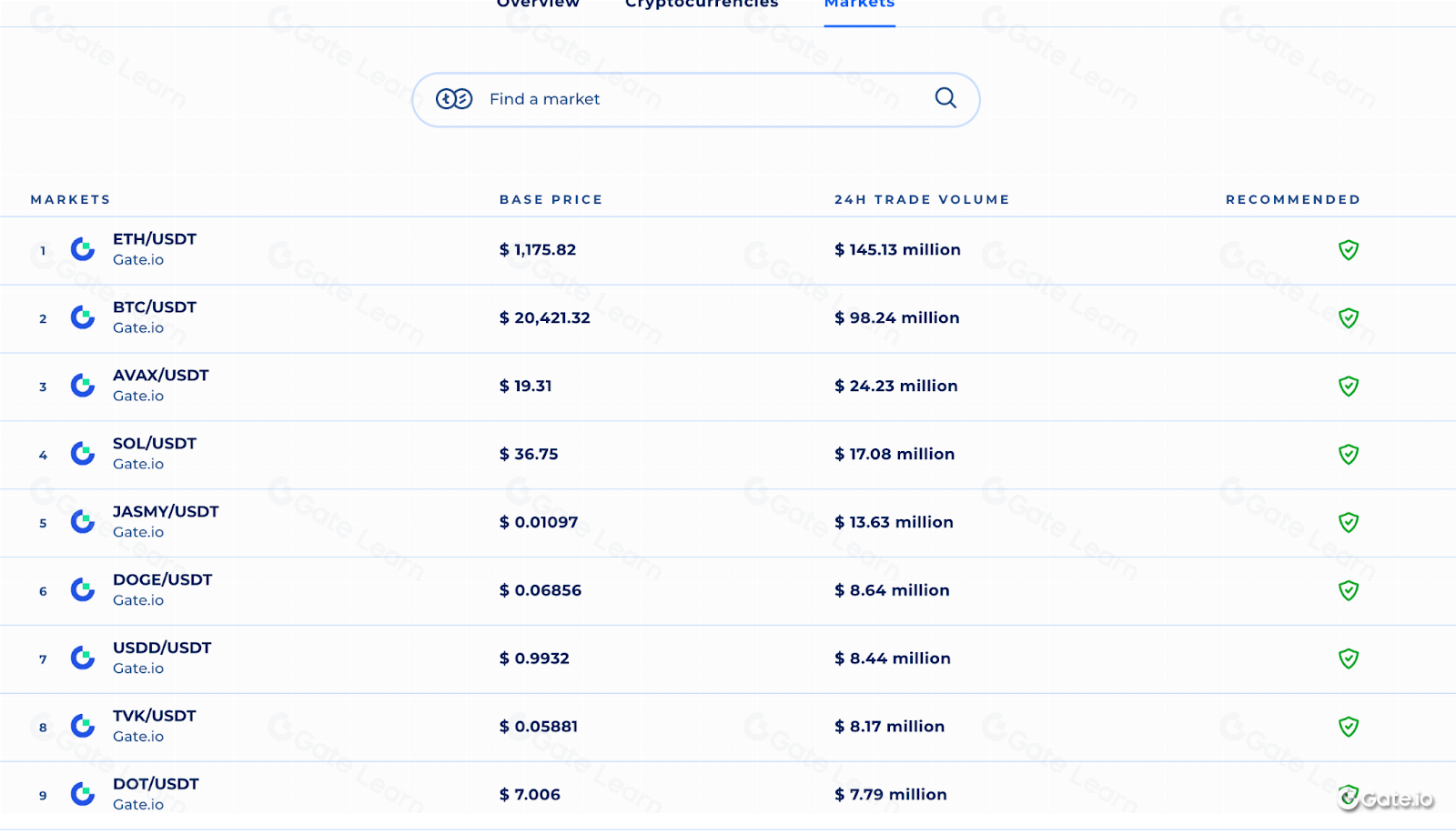

流動性と取引量

流動性とは、お金の速度を指します。 流動性の高い市場では、公正な価格で資産を売買することは簡単かつ迅速です。流動性が不十分な場合、効率的な市場に適合する価格で資産を取引することはできません。

取引量は、流動性を判断するのに役立つ指標です。 チャートは、指定された期間中の取引量と取引額を記録します。 流動性は、市場の選好を決定するのに役立ちます。

Gate.io 市場リスト & 取引ペア - 数量別 |コインランキング

供給メカニズム

トケノミクスの背後にある通貨供給メカニズムはかなり重要です。 最大供給、市場循環、インフレ率は価格に間接的な影響を及ぼします。 これは、トークンの数が増え、需要が同じままである場合、取引価格が下がることを意味します。

一定期間後、一部のトークンは、価格を維持するために、作成される新しいコインの数を減らし、総供給量を減らします。 したがって、供給は、無制限の追加問題があるかどうかを確認するための基準と見なすことができます。 もしそうなら、それはインフレと低価格を引き起こし、市場にさらに損害を与えるでしょう。

3つの主要指標

1.時価総額(MC)と完全希薄化後評価(FDV)

(次の例では、Aトークンの現在の市場価格が$1、循環供給量が1,000、最大供給量が10,000であると仮定しましょう。

完全希薄化後評価 (FDV)

FDV =トークンの最大供給量Xトークンの現在の市場価格= 10,000 X 1 = 10,000

FDVは、プロジェクトの将来の市場価値を推定するために使用できる指標です。 つまり、チームがすべてのトークンのロックを解除して市場に投入した場合、FDVは現在の価格でのプロジェクトの将来価値を表します。

時価総額(MC)

MC =トークンの市場流通量(循環供給量)Xトークンの現在の市場価格= 1,000 X 1 = 1,000

MCは、ブロックチェーンプロジェクトの現在の市場価値を表します。 これは、トークンの市場流通量に、ロックされたトークンの価値を含まない現在の市場価格を掛けることによって計算されます。

FDV と MC の最も明白な違いは、FDV にはロックされたトークンの値のみが含まれることです。 MCは、市場の需要を測定するための指標として使用できます。 より多くのロック解除されたトークンに対する市場の需要の増加も価格を上昇させ、それに比例してFDVを増加させるため、これは供給指標のようなものです。

たとえば、500万FDVで25万を調達し、上場後に5%FDVを販売します。 1%が流通していて、時価総額が100万であると仮定すると、実際にはFDVは1億に達しています。 初期投資家は20倍のリターンを得ているため、それらの初期投資家がトークンのロックを解除すると、かなりの売り圧力がかかります。 つまり、解錠時にFDVがMCよりも大きいと、大量の売りや大幅な価格下落を引き起こす可能性があるため、無理があります。 これは、ほとんどのDeFiプロジェクトが資金調達を通じて確立され、トークンのロックが解除されると価格が下がるため、暗号市場全体のパフォーマンスよりもはるかに悪い、昨年のDeFiの急激な修正を説明しています。

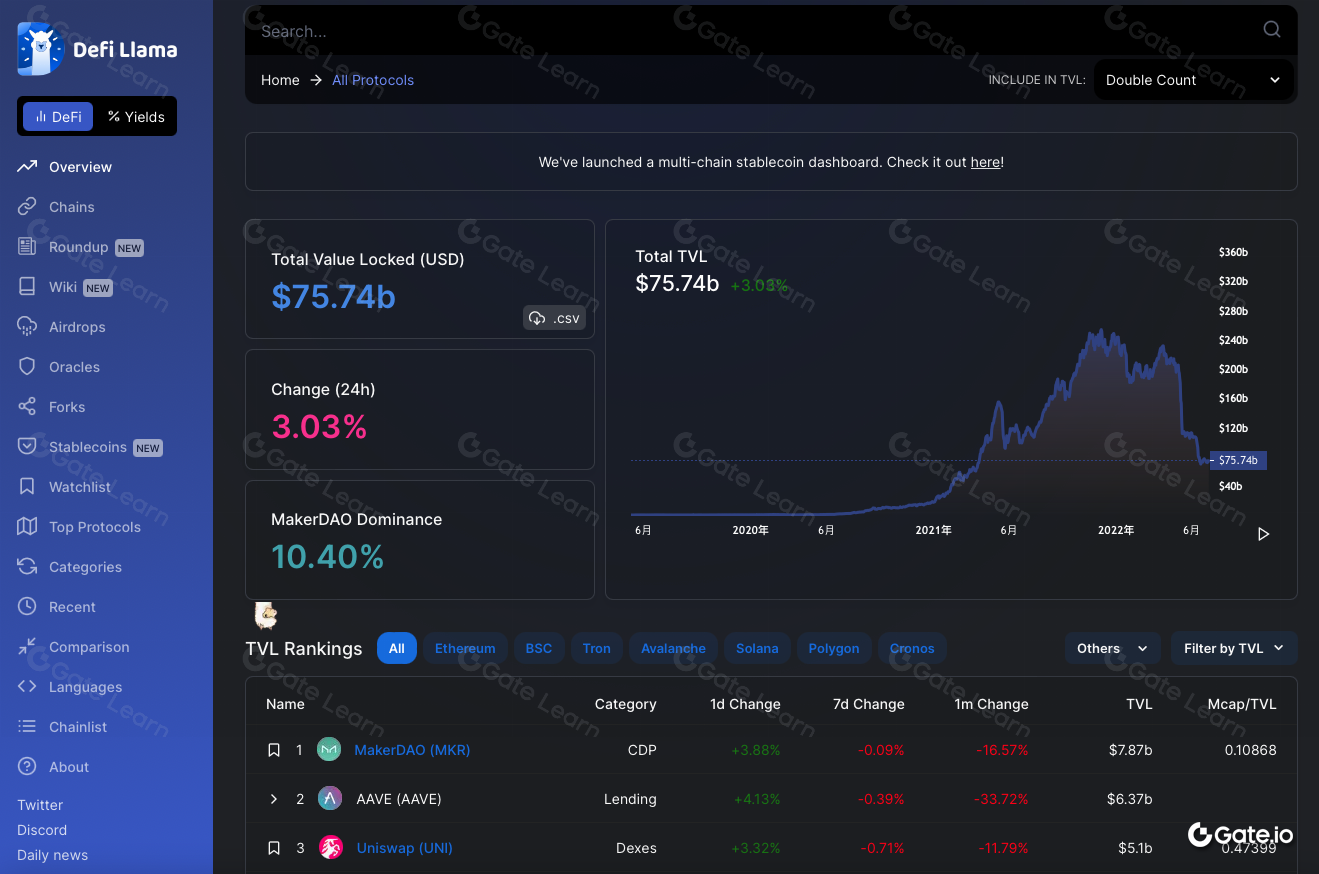

2.合計値ロック(TVL)

TVLはDeFiプロトコルの流動資産を指し、資本プールにロックされているトークンの合計量を示します。 TVLが高いほど、調達される資金が多くなり、プロジェクトの可能性が高まります。 TVLの変化や、DeFiプロトコルのロックされたトークンの最近の流入・流出などの情報をDeFi Llama上で把握することができます。

一般的に使用される3つのTVLインジケーター:

合計ロック値(TVL):TVLが高いほど、DeFiプロトコルが優れています

時価総額(Mcap)/ TVL:比率が低いほど、市場のポテンシャルは大きくなります

取引量(VOL)/ TVL:比率が高いほど、リターンは高くなります

3.プロトコル収益(収益性)

収益とは、ユーザーが支払う合計料金を指し、プロトコル収益は、ユーザーがプロトコルに支払う合計金額のうち、トークン所有者に支払われる部分です。 プロトコルの収益を計算するときは、プロジェクトのさまざまなビジネス戦略を考慮する必要があります。 さらに説明するために、例としてNFT(非代替トークン)を取り上げます。

プレイして稼ぐ:アクシーインフィニティ

最近人気のイーサリアムを利用したNFTベースのゲームAxie Infinityは、2018年にベトナムのスタジオSky Mavisによって発売されたブロックチェーンターンベースのゲームです。 ユーザーは、他のプレイヤーと戦い、タスクを完了することでガバナンストークンを獲得します。 このゲームは、プレイして稼ぐ(P2E)の流行に見舞われます。 NFT分析ウェブサイトであるCryptoSlamによると、Axie Infinityの売上高は10億ドルを超え、NFTベースのブロックチェーンゲームとして初めて売上高が10億を超えました。 プロジェクトの高いNFT販売収益も市場の主力です。

Axie Infinityプロトコルの収益の100%はトークン所有者に支払われます。 技術的には、プロトコルの収益とトークンの価値は同じ割合で変化します。 プロトコルの収益またはPER比率を比較するときは、プロジェクトがどのように機能するかを理解する必要があります。

P2Eモデルは、プレイヤーがNFT報酬を収集し、現実世界の資産を現金化できるNFTベースのゲームで人気が爆発しました。

稼ぐために移動: ステパン

STEPNゲームのデザインは、アクシーインフィニティのデュアルトークン+ NFTモデルを利用しています。 デュアルトークンメカニズム、再生システム、ゲームトークンGST(グリーンサトシトークン)、ガバナンストークンGMT(グリーンメタバーストークン)、NFTスニーカーなどのエネルギーシステムを備えています。

STEPNはWeb3を現実世界に接続し、仮想靴で実行してお金を稼ぐためのプラットフォームをユーザーに提供します。

2人の創設者は、プロジェクトのプロトタイプとコンセプトを一晩で概説しました。 このユニークなモデルでは、仮想スニーカーNFT保有者は、実行中のタスクを完了することでトークン報酬を獲得できます。 設立から1か月以上経ったSTEPNは、ソラナイグニッションハッカソンゲーミングトラックで4位になり、2021年12月の発売直後にSequoiaが主導する500万ドルのシードラウンド資金を受け取りました。

4月初旬、STEPNは第1四半期に2600万ドルの収益を報告しました。 世界中で100万を超えるアプリのダウンロードがあり、推定時価総額は10億ドルで、バイナンスからの投資を確保しています。 デューンのオンチェーンデータによると、4月下旬の週にほぼ毎日約4,000~5,000足のスニーカーNFTが誕生しました。

2022年5月の時点で、STEPNには80万人のデイリーアクティブユーザー(DAU)と300万人の月間アクティブユーザー(MAU)がいます。 ハイテク企業やスタートアップ企業に焦点を当てたオンライン新聞であるTechCrunchによると、STEPNの毎日のプラットフォーム収入は約300万ドルから500万ドルで、月収は最大1000万ドルに達します。

データは、STEPNのかなりのプロトコル収益を示しており、DeFi、GameFi、さらにはWeb3セクターの他のユニコーン企業の収益をはるかに上回っています。 初期段階では、GMTも優れたパフォーマンスを示しており、最初に発売された3月10日の0.1ドルから4月30日にピークに達した4ドルまで、50日以内に40倍に増加しました。 プロトコルの基本的なデータは健全であり、投資家はこの強気市場に非常に熱心であり、どちらもトークン価格をレベルアップしています。 それは間違いなく私たちが学ぶための良い例です。 しかし、FRBが利上げを発表した結果、ホットマネーが流出し、市場動向が変化し、MAUが下落し、GMT価格が下落しました。

ファンダメンタルズだけを見ると、確かに良い購入機会ですが、セールスポイントを決めるのは難しいです。 ファンダメンタル分析に加えて、適切なエントリーとエグジット戦略、および取引規律を採用することも非常に重要です。

ファンダメンタル分析ツール

イーサスキャン

トランザクションの詳細は、誰でもブロックチェーンで確認できるようにアクセスできます。 多様なブロックチェーンブラウザの中で、ここでは主要なイーサリアムブロックチェーンエクスプローラーEtherscanを例として取り上げ、チェーン上の各トランザクションの資金フローは透明で追跡可能です。

例としてSHIBA INUトークンを取り上げます。 下から、トークンの割り当てと所有者のウォレットアドレス、およびトークンの総供給量と所有者の総数を確認できます。

トークンターミナル

Token Terminalは、従来の金融株式市場の指標を参照して暗号通貨データを標準化し、投資家がさまざまなブロックチェーンや分散型アプリケーションの価値を簡単に確認できるようにします。 トークンターミナルで現在利用可能なメトリックには、時価総額、循環時価総額、株価売上高比率、株価収益率、トークンの取引量、ロックされた合計値、総商品量、収入、プロトコル(トークン所有者)収益、コストと費用、総収益などがあります。 オリジナルのダウンロード可能なプロジェクトデータを提供し、フィルターと複数の表示機能を使用して、すべての人が迅速かつ正確にデータ分析を行うことを可能にします。

上記のAxie Infinityの例では、ユーザーが同様のプロジェクトの競合分析、データ分析、マルチメトリック分析を実施できるように、時価総額、循環時価総額、株価収益率、トークンの取引量など、さまざまなメトリックを確認できます。

デューン分析

Dune Analyticsは無料で強力なブロックチェーン分析Webサイトであり、SQL(データベースプログラミング言語)を使用してイーサリアムブロックチェーンからデータを抽出したり、他の人からSQLプログラムをコピーするか、トークンを直接検索したりできます。 このデータを使用して、視覚的なグラフを作成できます。 データ検索のプロセスを簡素化し、操作が簡単で、より視覚化された結果を表示します。

次の例では、Dune を使用して、STEPN の毎日の新規ユーザー数を示すチャートや、一定期間の価格トレンドチャートなどをクエリして描画できます。

マーケットニュース

これは、市場にマイナスまたはプラスの影響を与えるさまざまなニュースを指します。 実際の経済市場では、全体的な環境は株式市場だけでなく、資金の流れの交換による暗号通貨にも影響を及ぼします。 暗号の経済市場に影響を与える要因には、主要なアップグレード、取引所への上場、契約の抜け穴などがあります。 暗号で最も目を引く瞬間は、4年間のビットコイン半減サイクルです。 各半減は底の逆転の新しい期間をもたらすので、それは市場全体のニュースリファレンスとして使用することができます。

[4年間のビットコイン半減サイクル]

ビットコイン打ち上げ:2009年1月3日 ブロック報酬:50BTC

最初の半減期:2012年11月28日 ブロック報酬:25BTC

2回目の半減期:2016年7月9日 ブロック報酬:12.5 BTC

3回目の半減:2020年5月12日 ブロック報酬:6.25BTC

4回目の半減:2024年に予定 ブロック報酬:3.125BTC

トレーディングビュー別

為替残高

一般的に、強気市場では大きな売りが発生する可能性は低くなります。 多額の資金を保有するほとんどのクジラ投資家は、安全を確保するために通貨をコールドウォレットに保管します。 クジラの投資家は、クジラの市場にいる間、お金を失わないようにいつでも持ち株を大量に売却することができます。 このとき、為替残高が増加すると、売り切りの可能性を警告し、価格の下落につながる可能性があります。

クジラウォレットの取引履歴

クジラウォレットのトランザクションを照会する直接的なアプローチは、データ収集および分析WebサイトであるWhale Alertを介して行われ、さまざまなコインのクジラウォレットトランザクションを確認し、どのコインが大規模なトランザクションを受けているかを確認できます。 ただし、これは将来のトレンドを予測するためのシグナルであり、直接投資アドバイスとして使用するべきではありません。

By ホエールアラートツイッター

暗号通貨ファンダメンタル分析の長所と短所

長所

トレンドが変化したときのターニングポイントを見つけるのに役立ちます

リアルタイムの情報とトレンドの変化を即座に把握するのを容易にします

適切な投資ターゲットの特定を支援する

パニックによって引き起こされる不合理な売りを避ける

短所

データが改ざんされている可能性があります

標準化された包括的な紹介や情報が公開されていないため、本物を特定することは困難です。

プロジェクトチームから提供された情報の中には、隠されていたり、誤っているものもあります。

データ収集と分析には時間と労力がかかります

結論

従来の金融市場向けに設計されたファンダメンタル分析ツールは、新興の暗号市場には適用できなくなりました。 これに対応して、さまざまな補助分析ツールが作成されます。 すべての情報は、そのオープンな性質のためにブロックチェーンに記録され、公開されます。 ただし、これらの補助ツールの使用は、データを収集するためにさまざまなアプリケーションに依存しています。

すべての分析プラットフォームのデータソースは完全に正確であるわけではなく、特にほとんどの暗号投資家が世界中に散らばっているため、ニュースは簡単に偽造される可能性があり、規制上の盲点になっています。 紛争があっても、訴訟で解決させることは非常に困難です。

現在、従来の金融と同様に、暗号通貨のファンダメンタル分析のための高度なデータモデルと評価基準はありません。 ツールにはまだかなりの改善の余地があります。 しかし、投資家がプロジェクトのファンダメンタルズを探求し、より良い分析モデルと評価基準を使用することで、利益を得る確率の高い効果的な投資決定を下すことができる場合、ファンダメンタル分析は依然として評価のための良い方法です。

暗号通貨プロジェクトは、2020年以降にのみ活況を呈しています。 それ以来、より多様で革新的なアプリケーションシナリオが登場しました。 ただし、暗号市場は大きく変動し、リスクと機会が共存しています。 カスタムファンダメンタル分析モデルを設計すると、より統制のとれた方法で投資決定を下すのに役立ちます。 暗号投資の高リスクと高報酬の特徴により、適切に設計された分析モデルは投資戦略をより良くします。

ファンダメンタル分析とは何ですか?

暗号通貨のファンダメンタル分析とは何ですか?

ファンダメンタル分析とは何ですか?

暗号通貨とファンダメンタル分析

3つの基本指標

3つの主要指標

ファンダメンタル分析ツール

マーケットニュース

暗号通貨ファンダメンタル分析の長所と短所

結論

暗号通貨のファンダメンタル分析とは何ですか?

暗号通貨プロジェクトは、2020年以降にのみ活況を呈しています。 それ以来、より多様で革新的なアプリケーションシナリオが登場しました。 ただし、暗号市場は大きく変動し、リスクと機会が共存しています。 カスタムファンダメンタル分析モデルを設計すると、より統制のとれた方法で投資決定を下すのに役立ちます。 暗号投資の高リスクと高報酬の特徴により、適切に設計された分析モデルは投資戦略をより良くします。 トレーディング。 「暗号の1日は伝統的な金融市場での10年に相当する」という言葉を聞いたことがあるかもしれません。 これは、株式市場の「リミットアップリミットダウン」ルールが、過剰な利益と拡大損失の両方を防ぐためです。 価格変更が制限を超えると、取引停止がトリガーされます。 ただし、新興の暗号通貨市場では、価格や取引時間に制限はありません。 あなたは毎分暗号を取引することができます。 しかし、利益の大きな可能性は常に高いリスクを伴います。 法律の下で、投資家が可能な限り最良の投資決定を行うために利用できる最適な方法はありますか?

ファンダメンタル分析とは何ですか?

伝統的な金融市場では、投資家は市場の変化に応じて意思決定を行う必要があります。 すべての適切な決定は、適切な分析方法を採用することによって行われます。 基本的に、分析方法は、ファンダメンタル分析、テクニカル分析、ポジションコスト分析の3つのタイプに分けることができます。 伝統的な株式市場におけるファンダメンタル分析は、3つの財務諸表と4つの主要指標の分析を通じて企業の財務状況と収益性を理解し、それによって長期投資に値するかどうかを判断することです。

上記の3つの財務諸表には、損益計算書(会社の純利益があるかどうかを判断するため)、貸借対照表(会社の資産と負債を確認するため)、およびキャッシュフロー計算書(会社が実際にどれだけ流動性の高い現金を所有しているかを確認するため)が含まれます。

4つの指標は、各株がもたらす利益を示す一株当たり利益(EP)、株価が損益分岐点に達する期間を予測する株価収益率(PE)、営業粗利益率を計算し、株価が公正かどうかを判断する株価収益率(PB)で構成されています。

一言で言えば、ファンダメンタル分析は、投資家が従来の株式市場と新興の暗号通貨市場の両方で資産が過大評価されているか過小評価されているかを評価するために使用する最も重要な方法です。

暗号通貨とファンダメンタル分析

株式市場の上場企業とは異なり、暗号プロジェクトは投資家に四半期ごとの財務諸表を提供しません。 したがって、3つの主要な財務諸表と4つの主要な指標は、新興の暗号市場には適用されません。

暗号通貨の分散型の性質により、暗号空間全体に適用できる普遍的な手段はありません。 一見信頼できる伝聞も偽物である可能性があるため、投資家は実際の情報を特定し、情報源が信頼できるかどうかを判断することを学ぶ必要があります。 フォローしているTwitterアカウントまたはTelegramグループのいずれかが未確認のニュースをリリースする可能性があり、ブロックチェーン上のアクティブなアドレスの数の急増も偽のデータである可能性があります。

次に、暗号市場での意思決定を容易にするために可能な限り最高のファンダメンタル分析を行うために、市場ニュースと最適に機能する適切な指標とツールは何ですか?

以下は、暗号通貨のファンダメンタル分析の3つの基本的な指標、3つの主要な指標、分析ツール、および市場ニュースの詳細な分析です。

3つの基本指標

1.オンチェーンメトリクス

オンチェーンメトリックとは、市場動向を判断するための指標としてブロックチェーンを観察するために使用できるデータを指します。 しかし、1つのノードだけでデータを収集するのは時間と労力がかかります。 投資家は、投資判断専用のウェブサイトが提供する情報を参照したり、API(アプリケーションプログラミングインターフェイス)から必要な情報を取得したりできます。

トランザクション数

これは、ネットワークアクティビティを評価するための簡単な手段として使用できます。 トランザクションアクティビティを一定期間観察することで、チェーン上のトランザクション数の変化を確認できます。 ただし、これはすべてのデータが本物であり、同じ投資家の異なるウォレット間で資産を転送することによって人為的に増加しないことを保証するものではありません。 データ詐欺には特に注意を払う必要があります。

取引量

上記の取引数とは異なり、取引量とは、一定期間に取引された合計金額を意味します。 オンチェーントランザクションの合計量は、トランザクションの数に各トランザクションの金額を掛けたものに等しくなります。

アクティブなアドレス

これは、一定期間にアクティブであるブロックチェーンアドレスを指します。 アドレスがアクティブかどうかを判断するさまざまな方法の中で、一般的には、一定期間の各オンチェーントランザクションの送信アドレスと受信アドレスの数を観察し、定期的に合計を計算することによって、アクティブなアドレスの合計を追跡します。

支払われた取引手数料

ブロックチェーンが混雑していて、トランザクションの完了に時間がかかる場合は、トランザクション手数料を増やすことでトランザクションを高速化できます。ブロックチェーンがスムーズに進み、トランザクションを完了するのにそれほど時間がかからない場合は、トランザクション速度を下げてトランザクション手数料を節約できます。 取引手数料から、特定のブロックチェーンに対するトレーダーの需要を直接確認できます。 需要が高いほど、ブロックチェーンは混雑し、取引手数料は高くなります。

ハッシュレート(計算能力)とステーキング額

ブロックチェーンの分散型台帳システムでは、ネットワークノードの動作順序を決定するために特定のメカニズムが必要です。 ノードコンピューティングに基づくこのメカニズムはコンセンサスアルゴリズムと呼ばれ、ブロックチェーンの安定性とセキュリティにとって非常に重要です。

最も一般的で主要なコンセンサスアルゴリズムの1つは、プルーフオブワーク(PoW)です。 ビットコイン、ハッシュレート、つまり計算能力(ブロックチェーン上のマイニングまたは処理トランザクションの総計算能力)を使用します。 オンチェーントランザクションは相互にリンクされており、変更することはできません。 典型的な51%攻撃を例にとってみましょう。 ハッカーがブロックチェーンデータを改ざんまたは偽造したい場合、それを可能にするには、ネットワークノード全体の51%以上を制御する必要があります。 したがって、ハッシュレートが高いほど、51%攻撃の難易度が高くなります。

別の一般的なコンセンサスアルゴリズムは、プルーフオブステーキング(PoS)です。 基本的に、ブロック検証に参加するにはステーキング資産が必要です。 ステーキングの数を調べることで、市場の好みを知ることができます。

2.プロジェクト指標

プロジェクトメトリックは、プロジェクトチームのパフォーマンスとプロジェクトの結果をさまざまな方法で評価するために使用されます。

ホワイトペーパー

ホワイトペーパーは株式の目論見書のようなものですが、プロジェクトに関連する研究と技術情報に重点を置いており、プロジェクトがどのように機能するか、および構想と初期リソース割り当てを一般の人々が理解する方法を提供します。 具体的には、ホワイトペーパーでは以下について説明します。

- テクノロジー

- ユースケース

- アップグレードまたは新機能のロードマップ

- トークンの供給と発行

チーム

ほとんどの暗号通貨プロジェクトチームはチームメンバーの情報をGitHubに投稿するため、関連情報を入手することは非常に便利です。 GitHubは、低コストであるため、開発者にとって最も一般的に使用されるオープンソースプラットフォームです。 このプラットフォームの登録ユーザーは、ファイルやデータを自分のアカウントにアップロードして、誰でも公開することができます。 したがって、チームがプロジェクトを実現するために必要なスキルを持っているかどうかを知ることができ、メンバーの過去の経験を評価し、関連するニュースを読むことで、チームが恥ずべき歴史を持っているかどうかを評価することができます。

競合 他社

ホワイトペーパーとチームについて十分な調査を行ったら、同様のアプリケーションのカウンターパーティを比較分析できます。 複数の指標で興味のある競合製品やプロジェクトと比較することで、プロジェクトが簡単に交換可能かどうかを評価できます。

トケノミクスと初期トークン配布

トークンに実用的なユースケースがあるかどうか、キャッシュフローがどのように機能するかなどを確認する必要があります。 実際の価値は、トークンに実際の使用法があり、市場で認識されている場合にのみ存在します。

別の重要な要素、つまり初期トークンの割り当て方法を考慮する必要があります。 イニシャルコインオファリング(ICO)またはイニシャルエクスチェンジオファリング(IEO)を通じて割り当てられる場合、ホワイトペーパーでは、投資家が利用できるトークンの量を含め、創設者とチームが費やして保持するトークンの割合を指定する必要があります。 また、初期モデルオファリング(IMO)を通じて、以前に投稿したネットワークでマイニングを発表した証拠を表示できます。

場合によっては、プロジェクトのメトリックに対して信頼の原則を採用する必要があります。 投資家はチームが開示した情報に基づいてしか判断できないため、隠された情報や虚偽の開示は潜在的なリスクを引き起こします。

3.財務指標

取引量、価格、流動性などの公開情報を評価する従来の金融のファンダメンタル分析ツールとは異なり、暗号の財務指標は契約またはインセンティブ措置に焦点を当てています。

時価総額(ネットワーク価値)

時価総額は、流通しているトークンにトークン価格を掛けたものに等しくなります。 時価総額とは、トークンを購入する単位あたりの架空のコスト(スリッページを除く)を指します。 たとえば、100万トークンが発行され、取引価格が$1の場合、時価総額は$1Mであり、これは完全に何もないところから作成されます。 時価総額は明らかに歪んでいます。 人気が後退し、一定期間後に需要が沈静化すると、トークンは価値がなくなります。

価格変動に加えて、トークンが転送中またはキーの紛失により破壊または紛失する可能性があるため、流通しているトークンの数も不確実です。 それにもかかわらず、時価総額は依然としてネットワークの成長の可能性を推定するために一般的に使用されています。 一部の暗号投資家は、時価総額が小さいコインは、ビットコインやイーサリアムなどの主流のコインよりも成長の可能性が高いと考えています。

時価総額ビットコイン例:BTC価格は$20,669、循環供給量は19,087,475です。

流通している時価総額は約3,945億ドル(20,669ドルx 19,087,475BTC = 394,536,772,126)です。

コインマーケットキャップ

流動性と取引量

流動性とは、お金の速度を指します。 流動性の高い市場では、公正な価格で資産を売買することは簡単かつ迅速です。流動性が不十分な場合、効率的な市場に適合する価格で資産を取引することはできません。

取引量は、流動性を判断するのに役立つ指標です。 チャートは、指定された期間中の取引量と取引額を記録します。 流動性は、市場の選好を決定するのに役立ちます。

Gate.io 市場リスト & 取引ペア - 数量別 |コインランキング

供給メカニズム

トケノミクスの背後にある通貨供給メカニズムはかなり重要です。 最大供給、市場循環、インフレ率は価格に間接的な影響を及ぼします。 これは、トークンの数が増え、需要が同じままである場合、取引価格が下がることを意味します。

一定期間後、一部のトークンは、価格を維持するために、作成される新しいコインの数を減らし、総供給量を減らします。 したがって、供給は、無制限の追加問題があるかどうかを確認するための基準と見なすことができます。 もしそうなら、それはインフレと低価格を引き起こし、市場にさらに損害を与えるでしょう。

3つの主要指標

1.時価総額(MC)と完全希薄化後評価(FDV)

(次の例では、Aトークンの現在の市場価格が$1、循環供給量が1,000、最大供給量が10,000であると仮定しましょう。

完全希薄化後評価 (FDV)

FDV =トークンの最大供給量Xトークンの現在の市場価格= 10,000 X 1 = 10,000

FDVは、プロジェクトの将来の市場価値を推定するために使用できる指標です。 つまり、チームがすべてのトークンのロックを解除して市場に投入した場合、FDVは現在の価格でのプロジェクトの将来価値を表します。

時価総額(MC)

MC =トークンの市場流通量(循環供給量)Xトークンの現在の市場価格= 1,000 X 1 = 1,000

MCは、ブロックチェーンプロジェクトの現在の市場価値を表します。 これは、トークンの市場流通量に、ロックされたトークンの価値を含まない現在の市場価格を掛けることによって計算されます。

FDV と MC の最も明白な違いは、FDV にはロックされたトークンの値のみが含まれることです。 MCは、市場の需要を測定するための指標として使用できます。 より多くのロック解除されたトークンに対する市場の需要の増加も価格を上昇させ、それに比例してFDVを増加させるため、これは供給指標のようなものです。

たとえば、500万FDVで25万を調達し、上場後に5%FDVを販売します。 1%が流通していて、時価総額が100万であると仮定すると、実際にはFDVは1億に達しています。 初期投資家は20倍のリターンを得ているため、それらの初期投資家がトークンのロックを解除すると、かなりの売り圧力がかかります。 つまり、解錠時にFDVがMCよりも大きいと、大量の売りや大幅な価格下落を引き起こす可能性があるため、無理があります。 これは、ほとんどのDeFiプロジェクトが資金調達を通じて確立され、トークンのロックが解除されると価格が下がるため、暗号市場全体のパフォーマンスよりもはるかに悪い、昨年のDeFiの急激な修正を説明しています。

2.合計値ロック(TVL)

TVLはDeFiプロトコルの流動資産を指し、資本プールにロックされているトークンの合計量を示します。 TVLが高いほど、調達される資金が多くなり、プロジェクトの可能性が高まります。 TVLの変化や、DeFiプロトコルのロックされたトークンの最近の流入・流出などの情報をDeFi Llama上で把握することができます。

一般的に使用される3つのTVLインジケーター:

合計ロック値(TVL):TVLが高いほど、DeFiプロトコルが優れています

時価総額(Mcap)/ TVL:比率が低いほど、市場のポテンシャルは大きくなります

取引量(VOL)/ TVL:比率が高いほど、リターンは高くなります

3.プロトコル収益(収益性)

収益とは、ユーザーが支払う合計料金を指し、プロトコル収益は、ユーザーがプロトコルに支払う合計金額のうち、トークン所有者に支払われる部分です。 プロトコルの収益を計算するときは、プロジェクトのさまざまなビジネス戦略を考慮する必要があります。 さらに説明するために、例としてNFT(非代替トークン)を取り上げます。

プレイして稼ぐ:アクシーインフィニティ

最近人気のイーサリアムを利用したNFTベースのゲームAxie Infinityは、2018年にベトナムのスタジオSky Mavisによって発売されたブロックチェーンターンベースのゲームです。 ユーザーは、他のプレイヤーと戦い、タスクを完了することでガバナンストークンを獲得します。 このゲームは、プレイして稼ぐ(P2E)の流行に見舞われます。 NFT分析ウェブサイトであるCryptoSlamによると、Axie Infinityの売上高は10億ドルを超え、NFTベースのブロックチェーンゲームとして初めて売上高が10億を超えました。 プロジェクトの高いNFT販売収益も市場の主力です。

Axie Infinityプロトコルの収益の100%はトークン所有者に支払われます。 技術的には、プロトコルの収益とトークンの価値は同じ割合で変化します。 プロトコルの収益またはPER比率を比較するときは、プロジェクトがどのように機能するかを理解する必要があります。

P2Eモデルは、プレイヤーがNFT報酬を収集し、現実世界の資産を現金化できるNFTベースのゲームで人気が爆発しました。

稼ぐために移動: ステパン

STEPNゲームのデザインは、アクシーインフィニティのデュアルトークン+ NFTモデルを利用しています。 デュアルトークンメカニズム、再生システム、ゲームトークンGST(グリーンサトシトークン)、ガバナンストークンGMT(グリーンメタバーストークン)、NFTスニーカーなどのエネルギーシステムを備えています。

STEPNはWeb3を現実世界に接続し、仮想靴で実行してお金を稼ぐためのプラットフォームをユーザーに提供します。

2人の創設者は、プロジェクトのプロトタイプとコンセプトを一晩で概説しました。 このユニークなモデルでは、仮想スニーカーNFT保有者は、実行中のタスクを完了することでトークン報酬を獲得できます。 設立から1か月以上経ったSTEPNは、ソラナイグニッションハッカソンゲーミングトラックで4位になり、2021年12月の発売直後にSequoiaが主導する500万ドルのシードラウンド資金を受け取りました。

4月初旬、STEPNは第1四半期に2600万ドルの収益を報告しました。 世界中で100万を超えるアプリのダウンロードがあり、推定時価総額は10億ドルで、バイナンスからの投資を確保しています。 デューンのオンチェーンデータによると、4月下旬の週にほぼ毎日約4,000~5,000足のスニーカーNFTが誕生しました。

2022年5月の時点で、STEPNには80万人のデイリーアクティブユーザー(DAU)と300万人の月間アクティブユーザー(MAU)がいます。 ハイテク企業やスタートアップ企業に焦点を当てたオンライン新聞であるTechCrunchによると、STEPNの毎日のプラットフォーム収入は約300万ドルから500万ドルで、月収は最大1000万ドルに達します。

データは、STEPNのかなりのプロトコル収益を示しており、DeFi、GameFi、さらにはWeb3セクターの他のユニコーン企業の収益をはるかに上回っています。 初期段階では、GMTも優れたパフォーマンスを示しており、最初に発売された3月10日の0.1ドルから4月30日にピークに達した4ドルまで、50日以内に40倍に増加しました。 プロトコルの基本的なデータは健全であり、投資家はこの強気市場に非常に熱心であり、どちらもトークン価格をレベルアップしています。 それは間違いなく私たちが学ぶための良い例です。 しかし、FRBが利上げを発表した結果、ホットマネーが流出し、市場動向が変化し、MAUが下落し、GMT価格が下落しました。

ファンダメンタルズだけを見ると、確かに良い購入機会ですが、セールスポイントを決めるのは難しいです。 ファンダメンタル分析に加えて、適切なエントリーとエグジット戦略、および取引規律を採用することも非常に重要です。

ファンダメンタル分析ツール

イーサスキャン

トランザクションの詳細は、誰でもブロックチェーンで確認できるようにアクセスできます。 多様なブロックチェーンブラウザの中で、ここでは主要なイーサリアムブロックチェーンエクスプローラーEtherscanを例として取り上げ、チェーン上の各トランザクションの資金フローは透明で追跡可能です。

例としてSHIBA INUトークンを取り上げます。 下から、トークンの割り当てと所有者のウォレットアドレス、およびトークンの総供給量と所有者の総数を確認できます。

トークンターミナル

Token Terminalは、従来の金融株式市場の指標を参照して暗号通貨データを標準化し、投資家がさまざまなブロックチェーンや分散型アプリケーションの価値を簡単に確認できるようにします。 トークンターミナルで現在利用可能なメトリックには、時価総額、循環時価総額、株価売上高比率、株価収益率、トークンの取引量、ロックされた合計値、総商品量、収入、プロトコル(トークン所有者)収益、コストと費用、総収益などがあります。 オリジナルのダウンロード可能なプロジェクトデータを提供し、フィルターと複数の表示機能を使用して、すべての人が迅速かつ正確にデータ分析を行うことを可能にします。

上記のAxie Infinityの例では、ユーザーが同様のプロジェクトの競合分析、データ分析、マルチメトリック分析を実施できるように、時価総額、循環時価総額、株価収益率、トークンの取引量など、さまざまなメトリックを確認できます。

デューン分析

Dune Analyticsは無料で強力なブロックチェーン分析Webサイトであり、SQL(データベースプログラミング言語)を使用してイーサリアムブロックチェーンからデータを抽出したり、他の人からSQLプログラムをコピーするか、トークンを直接検索したりできます。 このデータを使用して、視覚的なグラフを作成できます。 データ検索のプロセスを簡素化し、操作が簡単で、より視覚化された結果を表示します。

次の例では、Dune を使用して、STEPN の毎日の新規ユーザー数を示すチャートや、一定期間の価格トレンドチャートなどをクエリして描画できます。

マーケットニュース

これは、市場にマイナスまたはプラスの影響を与えるさまざまなニュースを指します。 実際の経済市場では、全体的な環境は株式市場だけでなく、資金の流れの交換による暗号通貨にも影響を及ぼします。 暗号の経済市場に影響を与える要因には、主要なアップグレード、取引所への上場、契約の抜け穴などがあります。 暗号で最も目を引く瞬間は、4年間のビットコイン半減サイクルです。 各半減は底の逆転の新しい期間をもたらすので、それは市場全体のニュースリファレンスとして使用することができます。

[4年間のビットコイン半減サイクル]

ビットコイン打ち上げ:2009年1月3日 ブロック報酬:50BTC

最初の半減期:2012年11月28日 ブロック報酬:25BTC

2回目の半減期:2016年7月9日 ブロック報酬:12.5 BTC

3回目の半減:2020年5月12日 ブロック報酬:6.25BTC

4回目の半減:2024年に予定 ブロック報酬:3.125BTC

トレーディングビュー別

為替残高

一般的に、強気市場では大きな売りが発生する可能性は低くなります。 多額の資金を保有するほとんどのクジラ投資家は、安全を確保するために通貨をコールドウォレットに保管します。 クジラの投資家は、クジラの市場にいる間、お金を失わないようにいつでも持ち株を大量に売却することができます。 このとき、為替残高が増加すると、売り切りの可能性を警告し、価格の下落につながる可能性があります。

クジラウォレットの取引履歴

クジラウォレットのトランザクションを照会する直接的なアプローチは、データ収集および分析WebサイトであるWhale Alertを介して行われ、さまざまなコインのクジラウォレットトランザクションを確認し、どのコインが大規模なトランザクションを受けているかを確認できます。 ただし、これは将来のトレンドを予測するためのシグナルであり、直接投資アドバイスとして使用するべきではありません。

By ホエールアラートツイッター

暗号通貨ファンダメンタル分析の長所と短所

長所

トレンドが変化したときのターニングポイントを見つけるのに役立ちます

リアルタイムの情報とトレンドの変化を即座に把握するのを容易にします

適切な投資ターゲットの特定を支援する

パニックによって引き起こされる不合理な売りを避ける

短所

データが改ざんされている可能性があります

標準化された包括的な紹介や情報が公開されていないため、本物を特定することは困難です。

プロジェクトチームから提供された情報の中には、隠されていたり、誤っているものもあります。

データ収集と分析には時間と労力がかかります

結論

従来の金融市場向けに設計されたファンダメンタル分析ツールは、新興の暗号市場には適用できなくなりました。 これに対応して、さまざまな補助分析ツールが作成されます。 すべての情報は、そのオープンな性質のためにブロックチェーンに記録され、公開されます。 ただし、これらの補助ツールの使用は、データを収集するためにさまざまなアプリケーションに依存しています。

すべての分析プラットフォームのデータソースは完全に正確であるわけではなく、特にほとんどの暗号投資家が世界中に散らばっているため、ニュースは簡単に偽造される可能性があり、規制上の盲点になっています。 紛争があっても、訴訟で解決させることは非常に困難です。

現在、従来の金融と同様に、暗号通貨のファンダメンタル分析のための高度なデータモデルと評価基準はありません。 ツールにはまだかなりの改善の余地があります。 しかし、投資家がプロジェクトのファンダメンタルズを探求し、より良い分析モデルと評価基準を使用することで、利益を得る確率の高い効果的な投資決定を下すことができる場合、ファンダメンタル分析は依然として評価のための良い方法です。

暗号通貨プロジェクトは、2020年以降にのみ活況を呈しています。 それ以来、より多様で革新的なアプリケーションシナリオが登場しました。 ただし、暗号市場は大きく変動し、リスクと機会が共存しています。 カスタムファンダメンタル分析モデルを設計すると、より統制のとれた方法で投資決定を下すのに役立ちます。 暗号投資の高リスクと高報酬の特徴により、適切に設計された分析モデルは投資戦略をより良くします。