- Topik

79k postingan

59k postingan

52k postingan

50k postingan

48k postingan

45k postingan

43k postingan

42k postingan

39k postingan

37k postingan

- Sematkan

- 🎉 Gate.io Honor Credits Grand Draw Round 3️⃣ Sedang Berlangsung!

Bagaimana Cara Bergabung?

1️⃣ Pergi ke Pusat Kredit 'Gate Post' dan lengkapi tugas-tugas

2️⃣ Dapatkan Kredit Kehormatan dan tekan 'Tarik Sekarang' untuk kesempatan memenangkan!

➠ Setiap 500 kredit memberi Anda satu kesempatan!

🎁 MacBook Air, merch eksklusif, dan hadiah lainnya yang mengagumkan menunggu!

⏰ Waktu Acara: 26 September 00:00 - 6 Oktober 16:00 (UTC)

Gambarkan Sekarang 👉 https://www.gate.io/activities/creditprize?now_period=3

Pelajari lebih lanjut: https://www.gate.io/announcements/article/39517

#HonorCredits#

- Dengan ancaman cyber yang naik, kolaborasi adalah kunci untuk membangun strategi keamanan yang dapat beradaptasi, multi-lapisan.

Pada #Gate.io# , kami bermitra di seluruh industri dan berinovasi untuk menciptakan ekosistem blockchain yang lebih aman dan kuat bersama-sama.

Pelajari lebih lanjut: https://www.gate.io/announcements/article/39567

- ✍️ Dari pidato dengan Dr. Lin Han dan AWS hingga merayakan upacara yang bersejarah dengan Inter Gateway to Championships yang menyatukan blockchain dan olahraga!

🚀 Kami menjelajahi masa depan #Web3# , memiliki diskusi yang hebat, dan mengakhiri dengan makan malam yang luar biasa.

Pelajari lebih lanjut: https://www.gate.io/announcements/article/39366

#Gateio# #Inter# #Crypto# #GatewayToChampionships# - 🔥 Bergabunglah dalam Diskusi Topik di Komunitas Chat Gate.io & Menangkan Hadiah Bounty Setiap Hari 🔥

Partisipasi:

1⃣Bergabung dengan Komunitas Obrolan Gate.io

2⃣Diskusikan topik-topik yang sedang tren yang disajikan oleh admin

3⃣Berdiri untuk dipilih & menangkan hadiah token setiap hari!

2 - 5 pemenang, masing-masing $5 Poin

Bergabunglah dengan Komunitas Obrolan #Gateio# :

👉🏻 Buka Aplikasi Gate.io - Klik "Moments" - Temukan "Chat" - Masuk ke "Grup Gate.io" atau

🔗 Klik tautan untuk masuk: https://gateio.oneLink.me/LHro/group?chatroom=group

- 🔥 Gate.io Kripto Predictor Campaign akan segera berakhir!

Hasil prediksi 26 Sep:

1️⃣ #BOME# 2️⃣ #PEPE# 3️⃣ #WIF#

📈Klaim hadiah $900 sekarang: https://www.gate.io/questionnaire/5145

✔️memprediksi #DOGS# , #HMSTR# ... untuk memenangkan $9,000

✔️Menjadi master prediksi kripto untuk berbagi $1,000

Laporan EMC Labs: Penurunan suku bunga September akan mengubah tren BTC sejak Mei+

Ditulis oleh 0xWeilan, Sumber: EMC Labs

Informasi, pandangan, dan penilaian tentang pasar, proyek, dan mata uang yang disebutkan dalam laporan ini hanya untuk referensi dan bukan merupakan saran investasi.

Pasar aset enkripsi setelah Maret 2024 nampaknya sedang terjebak dalam pertunjukan kelas dua dengan tema 'menunggu'. Semua aktor, pencipta, dan produser tampaknya telah melupakan alur cerita, adegan, dan tema asli, hanya menunggu seseorang 'penonton' get on board, dan apakah ada badai malam ini.

Pada pertengahan Maret hingga akhir Agustus, selama lebih dari 5 bulan, harga BTC telah berfluktuasi berulang kali di 'area konsolidasi tertinggi'. Selama periode ini, pasar global mengalami fluktuasi inflasi dan penurunan, ekspektasi penurunan suku bunga dolar yang samar-samar dan jelas, spekulasi apakah ekonomi akan mengalami soft landing atau hard landing, serta gejolak pasar yang hebat yang dipicu oleh perubahan tren yang mendorong investor untuk menyesuaikan posisi mereka.

Dalam konteks ini, sebagian investor BTC di pasar kripto melakukan dumping besar-besaran pertama kali untuk mengunci keuntungan dan menguras Likuiditas, yang disertai dengan shorting spekulatif, penjualan panik, serta penyesuaian Posisi antara Altcoin dan BTC yang disebabkan oleh perubahan preferensi risiko akibat sentimen pasar.

Ini adalah inti dari pergerakan pasar yang kami amati selama periode ini.

Setelah mengalami lima setengah bulan keguncangan, pasar enkripsi memasuki masa lesu. Likuiditas Spot secara signifikan menurun, leverage dibersihkan, Rebound kehilangan tenaga dan harga Rebound secara bertahap menurun, investor merasa lesu, suasana hati pesimis memenuhi pasar enkripsi.

Ini adalah hasil dari pergerakan pasar, juga resistensi internal untuk tahap berikutnya. Namun menurut pandangan kami, resistensi yang lebih besar terletak di luar pasar - ketidakpastian keuangan makro, kekhawatiran akan hard landing ekonomi AS, dan ketidakjelasan tren pasar ekuitas AS.

Pasaran enkripsi sedang memasuki akhir fasa pembersihan, dengan kapitalisasi pasar dan penyebaran long dan short sudah bersiap untuk pergerakan ke atas. Namun, kekurangan keyakinan dan kemampuan dalam membuat keputusan independen masih dirasakan di dalam pasaran.

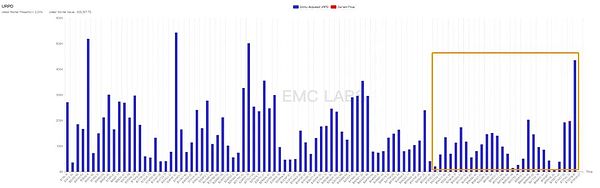

URPD: 2,91 juta+BTC dihargai ulang

Selama lebih dari 8 bulan terakhir, pasar terus berguncang, ketika kita melihat ke on-chain, kita dapat menghadapi hasil yang teratur dari gerakan yang kacau.

Jaringan Bit URPD (3.13)

Indikator URPD digunakan untuk menggambarkan analisis statistik dari semua BTC yang tidak terpakai pada harga, yang secara efektif dapat memberikan wawasan tentang hasil akhir alokasi chip. Grafik di atas menunjukkan struktur distribusi BTC ketika BTC mencapai titik tertinggi baru sepanjang masa pada 13 Maret, ketika 3,086 juta chip terakumulasi di "area konsolidasi tinggi baru" ($ 53.000 ~ $ 74.000). Pada 31 Agustus, Harga Penutupan memiliki 6.002.000 chip yang didistribusikan dalam kisaran ini, yang berarti bahwa setidaknya 2.916.000+ BTC telah dipertaruhkan dalam kisaran ini dalam lima bulan terakhir.

BTC URPD (8.31)

Dilihat dari segi waktu, dari pertengahan Oktober tahun lalu hingga mencapai titik tertinggi pada 13 Maret, BTC Naik membutuhkan waktu lebih dari 5 bulan. Saat ini, konsolidasi pada 'New High Consolidation Zone' atau Sideways telah berlangsung selama lebih dari 5 bulan, dengan harga tertinggi mencapai $72777 dan terendah mencapai $49050, terjadi lebih dari 7 kali swing trading. Konsolidasi ini menyebabkan pertukaran lebih dari 2.916.000 chip (data sebenarnya jauh lebih tinggi, pertukaran pada pertukaran terpusat tidak sepenuhnya tercermin on-chain), yang sangat menguras likuiditas pasar.

BTC mewujudkan kapitalisasi pasar

Melalui 'realisasi kapitalisasi pasar' yang disusun berdasarkan biaya pembelian, kita dapat melihat bahwa setelah pasar memasuki periode konsolidasi baru sejak Maret, meskipun harga belum berhasil melanjutkan tren naik, namun 'realisasi kapitalisasi pasar' masih naik, yang berarti chip murah dalam skala besar telah mengalami penilaian ulang selama periode ini. BTC yang dinilai ulang ke atas dapat menjadi dukungan atau menciptakan tekanan dalam kondisi tertentu.

Jadi kami tetap netral dalam distribusi URPD, memang ada cukup chip dalam skala yang cukup untuk pertukaran, dan cukup dana dalam skala ini untuk melihat prospek pasar ke depan, tetapi sifat dana ini tidak diketahui, apakah akan memberikan dukungan atau tekanan bagi pasar di masa depan tetap harus terus diamati.

Panjang dan Pendek: Pembuangan Besar dan Pendinginan Kembali

Kami menganggap siklus pasar sebagai pergantian besar dalam dimensi waktu antara investor jangka panjang dan investor jangka pendek, di mana keduanya menukar antara BTC dan USD selama periode tersebut.

Statistik Posisi Panjang Pendek (Minggu)

BTC meluncurkan pasar pada pertengahan bulan Oktober, penjualan besar-besaran oleh tangan besar dimulai sejak Desember, mencapai puncaknya pada bulan Februari dan Maret, mendorong pasar mencetak rekor tertinggi selama periode ini kemudian memulai penyesuaian, secara bertahap membentuk 'area konsolidasi setelah mencapai rekor tertinggi.

Mulai bulan Mei, penjualan besar oleh pemegang besar telah secara signifikan berkurang, dan kelompok ini telah memulai kembali pembelian, dengan peningkatan yang jelas dalam pembelian selama tujuh hingga delapan bulan terakhir. Sejak titik terendah hingga 31 Agustus, kelompok ini telah membeli 630.000 BTC. Sedangkan pihak penjual utamanya berasal dari pemegang jangka pendek dan dumping oleh Penambang.

Kami menyarankan dalam laporan bulan Juni bahwa setiap pasar Bull Market akan mengalami dua kali dumping besar, dan dumping besar kedua hanya akan sepenuhnya menguras dana pasar, sehingga menghancurkan Bull Market. Yang terjadi dalam beberapa bulan terakhir hanyalah dumping pertama. Dumping pertama ini telah berlangsung selama lebih dari 5 bulan dan mendekati akhir, hasil distribusi on-chain dengan jelas menunjukkan hal ini.

BTC HODL Gelombang

HODL Waves menunjukkan penurunan cepat dari koin baru dalam 3 bulan terakhir, ini berarti aktivitas spekulasi turun tajam, sementara koin baru dalam 3 hingga 6 bulan berada dalam penurunan yang lebih cepat (juga merupakan bagian penting dari konsolidasi puncak baru). Sebagian besar pemegang BTC ini masuk setelah persetujuan ETF, mereka termasuk dalam 'tangan panjang tunggal'. Ini berarti sebagian besar BTC yang mereka pegang akan berubah menjadi tangan panjang Holding, peningkatan tajam 470,000 di bulan Agustus membuktikannya. Dalam beberapa bulan mendatang yang dapat diprediksi, tangan panjang Holding akan terus naik dengan cepat.

Pendinginan struktur posisi BTC adalah hasil dari masuknya kembali BTC dari pendek ke panjang dalam "periode penyesuaian tinggi baru". Pergeseran ini akan secara drastis mengurangi jumlah Likuiditas di pasar. Pembusukan Likuiditas, di sisi lain, cenderung mendorong harga BTC lebih jauh ke bawah ketika dana langka, dan ke atas ketika dana berlimpah.

Jadi, kita dapat menyimpulkan: setelah lebih dari 5 bulan gejolak, pasar sudah siap sepenuhnya, PA secara utama ditentukan oleh arah aliran dana (bukan konversi chip internal).

Aliran Dana: Dana Saluran ETF yang Mati

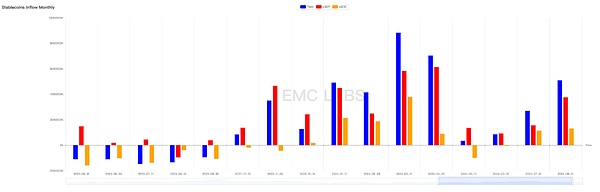

Dalam laporan November 2023, kami menyatakan bahwa aliran dana saluran Stable Coin pada pertengahan Oktober telah menjadi positif untuk pertama kalinya sejak Februari 2022, yang menandakan kedatangan tahap baru. Setelah itu, BTC memulai lonjakan besar-besaran.

Statistik Masuk dan Keluar Stablecoin Utama (Bulanan)

Selama lebih dari 5 bulan penyesuaian terakhir, Mei dan Juni adalah saat-saat paling langka akan dana pasar, dengan hanya $1,201 miliar masuk dalam dua bulan tersebut. Namun, situasi pesimis ini mulai berubah dengan masuknya $2,696 miliar dan $5,09 miliar masing-masing pada bulan Juli dan Agustus. Masuknya dana ini menunjukkan pengakuan terhadap kisaran harga konsolidasi tinggi baru dan pandangan jangka menengah-panjang yang positif terhadap babak kedua Bull Market.

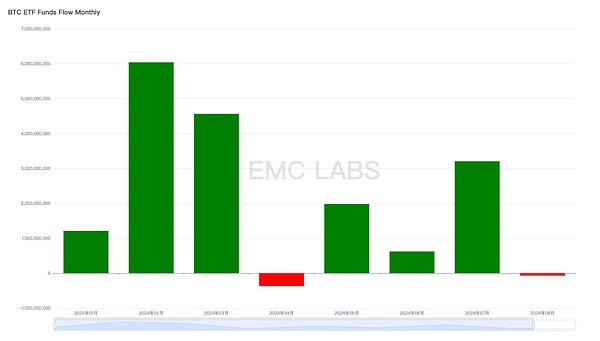

Setelah 11 ETF BTC AS disetujui pada bulan Januari tahun ini, dana dari saluran ini mulai menjadi kekuatan independen penting. Dalam laporan sebelumnya, kami telah beberapa kali menunjukkan bahwa dana dari saluran ini memiliki kehendak independen dan akan menjadi kekuatan penting dalam menentukan harga BTC karena besarnya dan kekuatannya. Pada panik dumping Jerman pada bulan Juli, dana dari saluran ETF BTC dengan tegas meluncur ke dalam pasar dan membeli chip murah yang banyak.

Namun, karena kenaikan suku bunga dolar AS pada bulan Agustus menjadi lebih pasti, yen secara tak terduga menaikkan suku bunga, dan Tutup Posisi pedagang Arbitrase yang ganas memicu kejutan tajam di pasar saham global, mempengaruhi ETF BTC, yang dianggap sebagai aset berisiko tinggi. Dumping lanjutan dari pemegang ETF pada awal bulan mengirim BTC jatuh ke $ 49.000, mencapai level terendah multi-bulan dan menembus tepi bawah "zona konsolidasi tinggi baru". Selanjutnya, dana saluran ETF secara bertahap kembali (stablecoin menangkap di bawah dana juga dituangkan kemudian), dan harga BTC ditarik kembali ke $64.000, dan pada akhir bulan, dana saluran ETF kembali ke arus keluar, dan harga BTC juga mundur di bawah $60.000 lagi.

Statistik Arus Dana Keseluruhan ETF BTC pada 11 Agustus (Harian)

Dilihat dari bulanannya, aliran dana BTC ETF bulan ini adalah -72,83 juta dolar AS, menjadi bulan kedua terburuk dalam sejarah, hanya lebih baik dari bulan April.

Statistik Arus Dana Keseluruhan 11 Dana ETF BTC (Bulan)

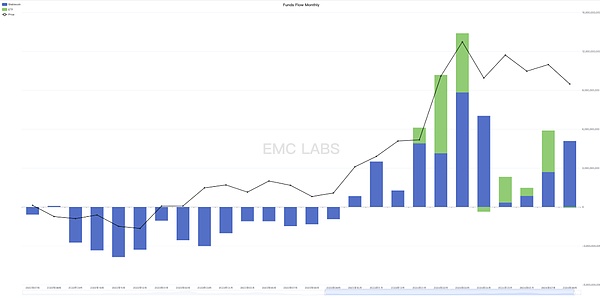

Kami akan menggabungkan dua sumber dana untuk dilihat -

Total arus dana masuk dan keluar dari 11 saluran BTC ETF dan stablecoin (per bulan)

Meskipun token stabil telah mencatat pertumbuhan arus masuk selama tiga bulan berturut-turut, namun aliran masuk melalui saluran ETF bulan ini mengalami penurunan, sehingga total dana masuk bulan Agustus hanya sebesar 50 miliar dolar AS, lebih rendah dari 59 miliar dolar AS pada bulan Juli. EMC Labs berpendapat bahwa, dengan distribusi chip semakin stabil, aliran dana adalah alasan mendasar mengapa BTC bisa pulih kembali ke 65.000 dolar AS setelah kejatuhan besar, namun penurunan aliran dana membuat puncak bulan ini di 65.050 dolar AS jauh di bawah 70.000 dolar AS pada bulan Juli. Penurunan dana berasal dari penurunan aliran dana melalui saluran ETF, dari 3,2 miliar dolar AS pada bulan Juli menjadi aliran keluar sebesar 72,83 juta dolar AS bulan ini.

Sikap dana saluran BTC ETF yang terhubung erat dengan saham AS telah menjadi faktor paling krusial dalam menentukan arah pasar.

Penurunan Suku Bunga September: Pendaratan Lunak vs Hard Landing

Tidak seperti kinerja BTC yang lemah pada bulan Agustus, pasar saham AS masih menunjukkan ketahanan yang mengejutkan selama periode yang sama, meskipun juga mengalami guncangan tajam. Nasdaq mencatat pump bulanan 0,65%, sementara Dow Jones Industrial Average mencapai level tertinggi sepanjang masa. Selama periode ini, ada banyak diskusi tentang apakah akan menaikkan suku bunga sebesar 25 atau 50 poin dasar pada bulan September, tetapi fokus sebenarnya dari para pedagang adalah pada masalah inti "apakah ekonomi Amerika Serikat akan soft atau hard landing".

Berdasarkan analisis tren saham AS saat ini, EMC Labs percaya bahwa pasar cenderung menuju pendaratan lunak untuk ekonomi AS, sehingga tidak menilai pasar secara keseluruhan di bawah ekspektasi pendaratan keras. Berdasarkan asumsi pendaratan lunak, sebagian dana memilih untuk keluar dari 'tujuh raksasa' yang sebelumnya telah mengalami kenaikan harga yang signifikan (sebagian besar kalah dari Nasdaq bulan ini), dan memasuki Saham Blue-Chip lainnya yang pertumbuhannya lebih rendah, mendorong Indeks Dow Jones mencapai rekor tertinggi.

Berdasarkan pengalaman masa lalu, kami cenderung menganggap investor pasar saham AS menganggap BTC sebagai aset kelas 'Tujuh Besar' - meskipun memiliki prospek yang cerah namun saat ini memiliki risiko evaluasi yang tinggi, sehingga muncul fenomena dumping berskala besar, dumping ini secara umum sejalan dengan dumping 'Tujuh Besar'. Hanya saja, dibandingkan dengan dana mainstream, daya tarik 'Tujuh Besar' jauh lebih besar daripada BTC, sehingga setelah big dump, rebound 'Tujuh Besar' lebih kuat daripada BTC.

Saat ini, CME FedWatch menunjukkan probabilitas penurunan suku bunga 25 poin dasar pada bulan September sebesar 69%, sementara probabilitas penurunan 50 poin dasar sebesar 31%.

EMC Labs percaya bahwa jika pemotongan suku bunga dasar 25 September menetap, dan tidak ada data ekonomi dan ketenagakerjaan utama bahwa ekonomi tidak memenuhi karakteristik "soft landing", pasar saham AS akan berjalan dengan mantap, dan jika Big Seven memperbaiki ke atas, maka BTC ETF kemungkinan besar akan kembali ke arus masuk positif, mendorong BTC naik dan mencapai ambang psikologis $70.000 lagi dan bahkan menantang tertinggi baru. Jika ada data ekonomi dan ketenagakerjaan utama bahwa ekonomi tidak memenuhi karakteristik "soft landing", ada kemungkinan besar bahwa pasar saham AS akan merevisi ke bawah, terutama Tujuh Besar, dan dana saluran ETF BTC yang sesuai kemungkinan besar tidak akan optimis, jika BTC mungkin turun untuk menantang tepi bawah "periode perbaikan tinggi baru" sebesar $54.000 lagi.

Spekulasi ini didasarkan pada asumsi bahwa dana saluran mata uang stabil tidak akan mengalami perubahan tren pada bulan September. Selain itu, kami memiliki sikap hati-hati terhadap mata uang stabil, meskipun dana saluran ini terus mengakumulasi, kami cenderung menganggapnya sulit untuk mendorong BTC keluar dari tren yang independen. Prediksi yang paling optimis adalah bahwa dengan latar belakang pembaruan tujuh raksasa, dana saluran mata uang stabil dan ETF akan mengalir secara bersamaan untuk mendorong BTC naik. Jika ini terjadi, kemungkinan besar akan berhasil melewati level tertinggi sebelumnya.

Kesimpulan

BTC telah menembus $54000 pada bulan Januari tahun ini, mencetak rekor tertinggi pada bulan Maret, dan mengalami konsolidasi di 'area konsolidasi tertinggi' pada bulan April. Hingga saat ini, sudah lebih dari 5 bulan di bulan Mei, mendekati kenaikan berturut-turut selama 6 bulan sejak September tahun lalu, dari segi waktu sudah mendekati titik balik tren.

Grafik Tren Bulanan BTC

Ini juga harus menjadi alasan mengapa dana saluran stablecoin secara bertahap mengumpulkan kekuatan beli.

Namun, terobosan nyata masih bergantung pada pemulihan ekonomi makro dan data inti ekonomi AS yang baik, serta aliran dana utama pasar saham AS kembali ke saluran BTC ETF setelahnya.

Karena dolar kembali memasuki siklus penurunan suku bunga, September menjadi bulan paling penting tahun ini, saham AS dan pasar kripto akan memberikan jawaban awal pada bulan ini.