ON–278: Деривативы

Jupiter Perps

👥 Soju | Веб-сайт | Панель управления

📈 Юпитер Перпс облегчает объем в 100 млрд долларов на Солане

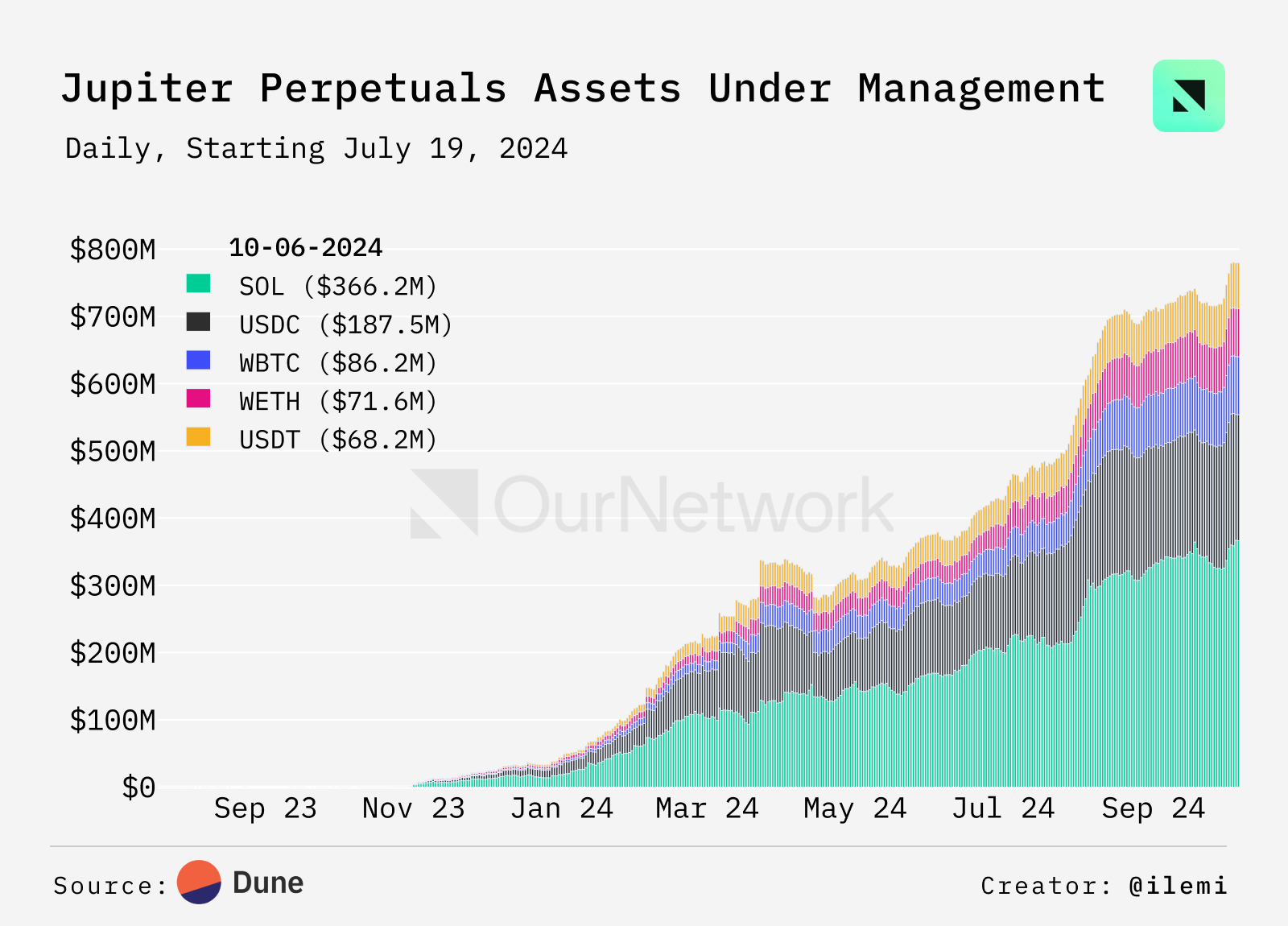

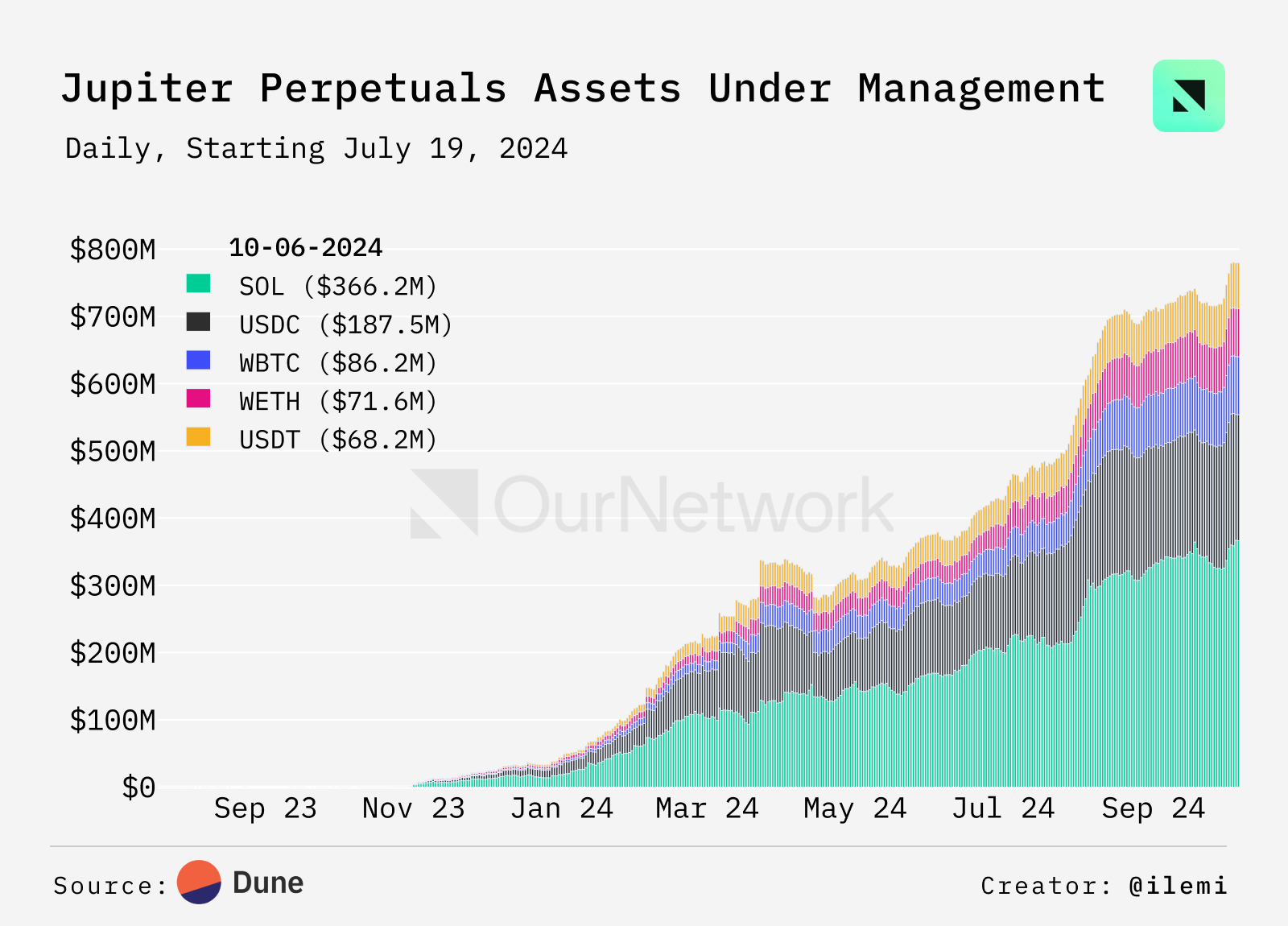

- Запущенный в начале октября 2023 года, Jupiter Perps является самым глубоким источником ликвидности на Solana для любой сделки с деривативами. Пул ликвидности Jupiter (JLP), который выступает контрагентом для трейдеров деривативов, вырос с 0 до более 700 миллионов долларов по TVL — это позволяет протоколу облегчать крупные объемы сделок с помощью модели peer-to-pool.

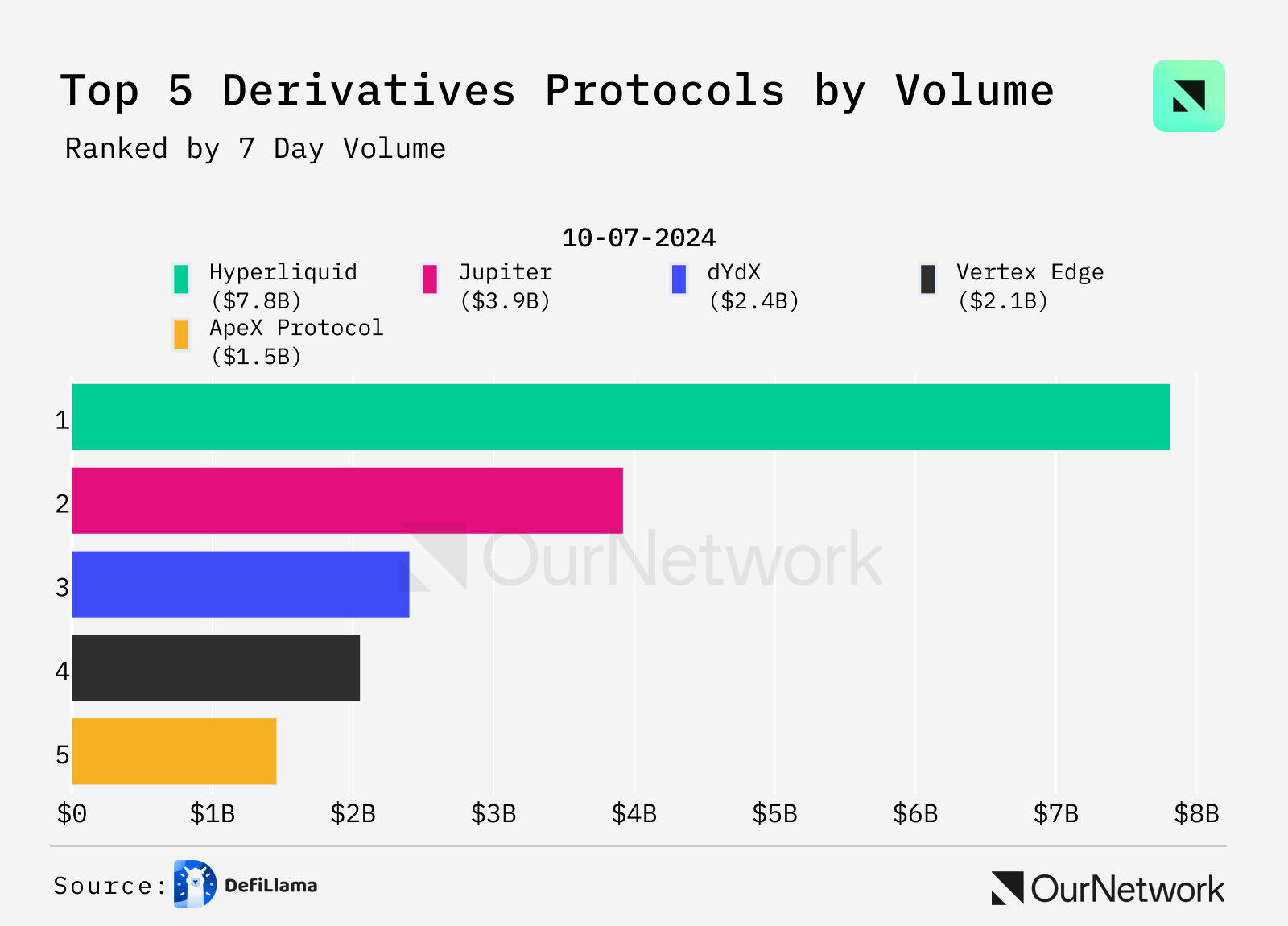

- Jupiter Perps также занимает второе место в рейтинге объема деривативов DefiLlama, обходя даже конкурентов на основе ордербуков, таких как Vertex и dYdX. Модели от равноправных к пулу имеют гораздо более высокий процент не токсичного объема, что приводит к меньшему объему по сравнению с ордербуками.

- Используя большой розничный пул трейдеров, глубокую ликвидность и высокие объемы, Jupiter Perps генерирует $2-8M в неделю для держателей JLP, дополнительно способствуя росту платформы.

Дрейф

👥 BigZ Pubkey | Веб-сайт | Панель управления

📈 Drift Генерирует более $900M в объеме торгов за последнюю неделю

- Drift - самая крупная полнофункциональная DEX на Solana: объединяющая перпетуальный и спот-трейдинг, заимствование-кредитование, стейкинг и теперь предсказательные рынки под одним движком кросс-маржи для максимизации капитальной эффективности. BET, псевдоним для предсказательных рынков Drift, позволяет пользователям обеспечивать криптовалютные активы без упущения доходности, избегая неправильно откалиброванных шансов из-за упущенной выгоды. Таким образом, они привлекли наибольший объем предсказательных рынков на Solana (почти 30 миллионов долларов за 1,5 месяца)

- Ставки по займам USDC DeFi на Solana в среднем составили 8,5% годовых за последние 90 дней. Это незначительная доходность, которая может привести к другим рынкам прогнозирования. Только когда позиции находятся в убытке и устраняются с контрагентом (через периодические рыночно-рыночные расчеты), эти проценты упущены.

Состав залогов показывает высокий спрос от пользователей на торговлю с нестабильными активами, даже при размещении ставок, которые в конечном итоге урегулируются в стабильных активах. На 1 октября только 22% TVL Drift хранится в популярных стейблкоинах, таких как USDC, PYUSD, USDT, а также в других, таких как USDe/sUSDe и USDY.

🔦

Обзор транзакций:

Один конкретный, используяШутитьставка на победу ТРАМПА (приблизительно $50 тыс. номинала) только с использованием нестабильных (JitoSOL, SOL, wBTC) в качестве залога. Кроме того, они регулярно торгуют на BTC-PERP, не идя на компромисс с долгосрочными прогнозами и криптопозициями, поддерживая свои краткосрочные торговые операции.

Синтетикс

👥 Omer | Веб-сайт | Панель управления

📈 Synthetix Sets the Stage for a Major Reboot with Big Gains in Open Interest and APR

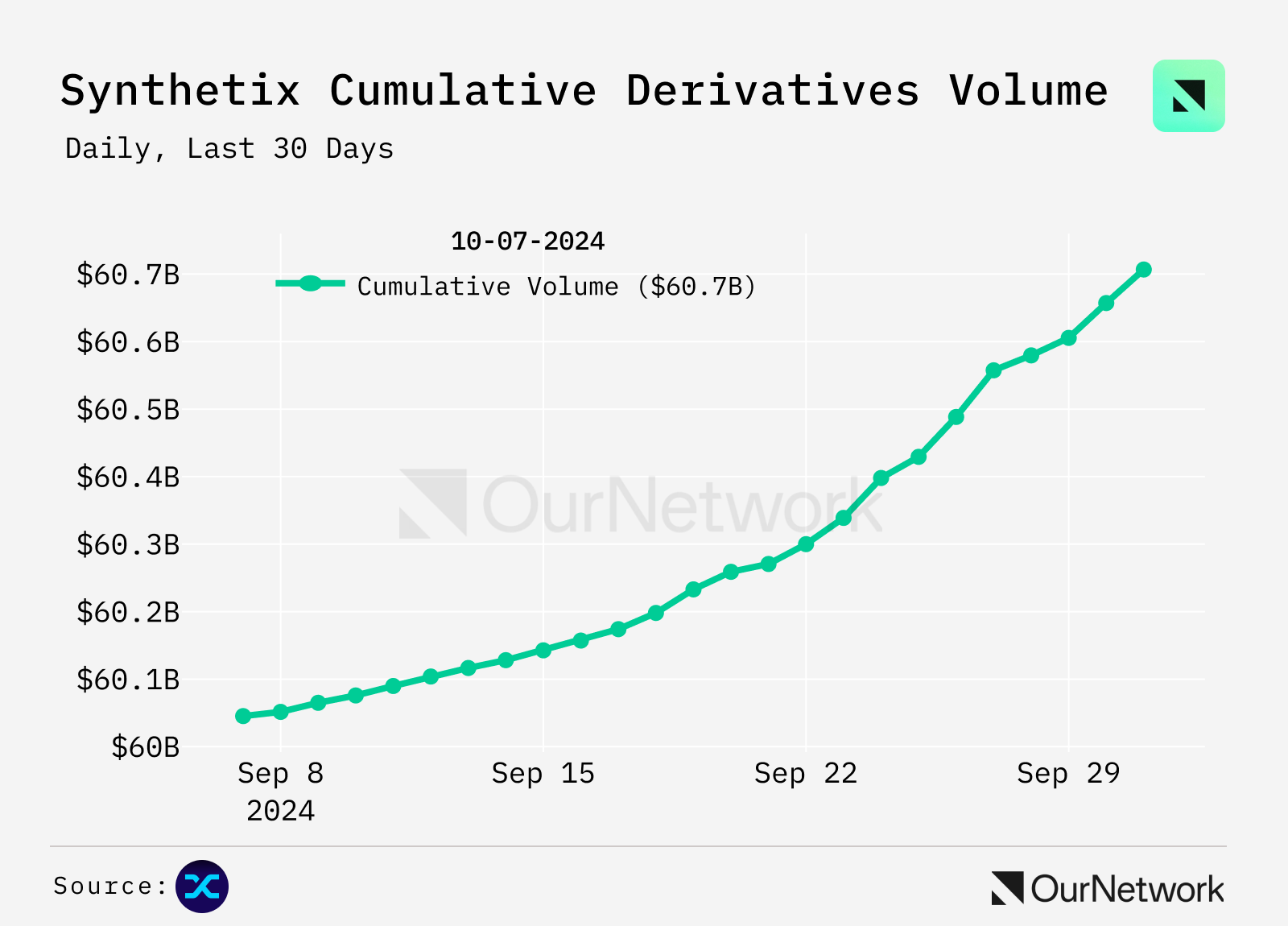

- Synthetix - это DeFi OG для торговли перманентными деривативами - протокол предлагает широкий спектр синтетических активов и деривативов, включая перманентные фьючерсы, опционы и продукты спот-торговли. На сегодняшний день Synthetix сгенерировал более 63 млрд. долларов объема деривативов на Optimism (60,74 млрд.), Base (3,6 млрд.) и Arbitrum (1,2 млн.). Synthetix находится в процессе ребрендинга с СР-2, референдум по управлению, направленный на помощь Synthetix вернуть свою позицию на переднем крае экосистемы DeFi.

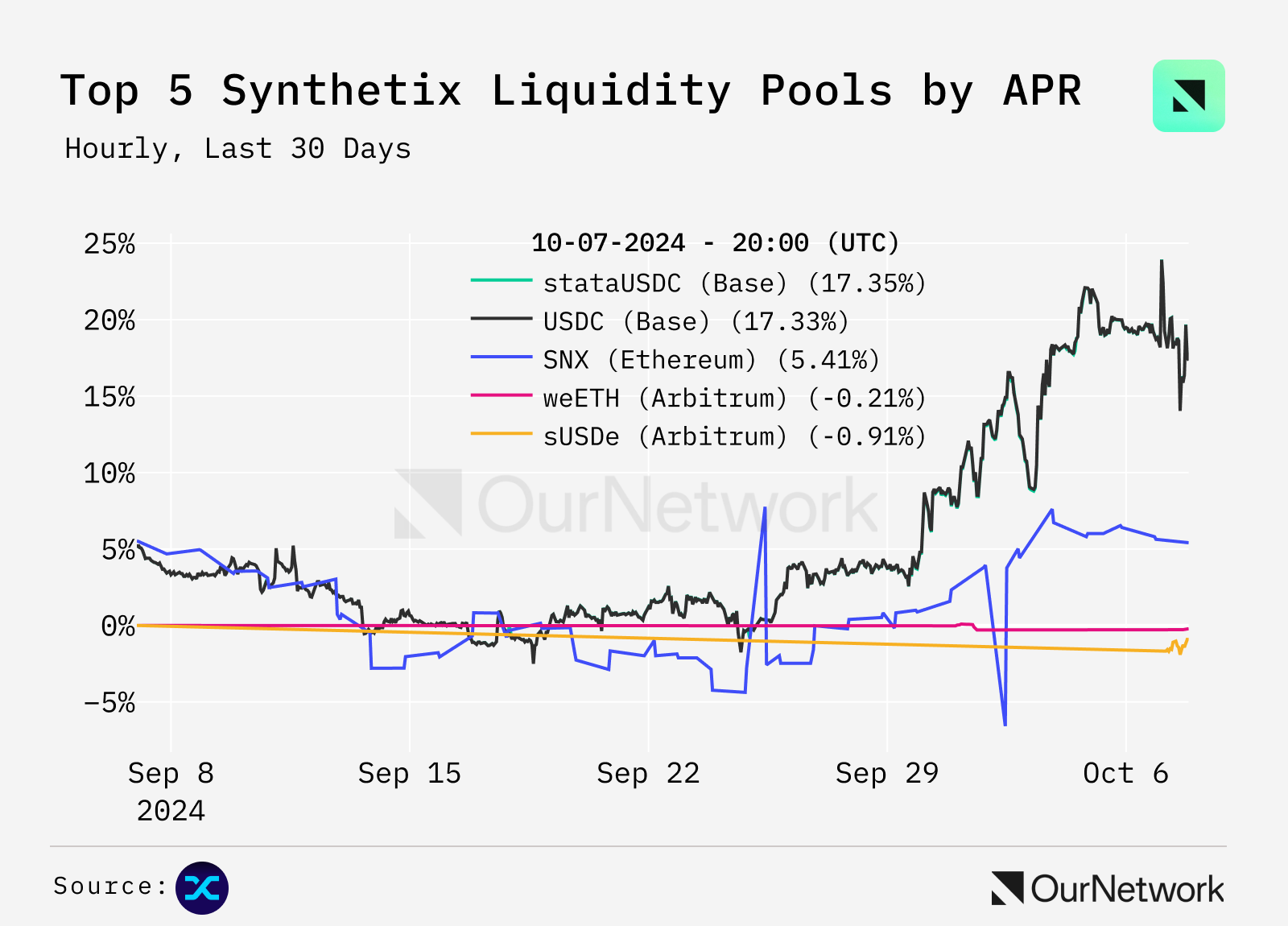

- 7-дневная средняя годовая процентная ставка для ликвидности USDC увеличилась на 300% в сентябре этого года, взлетев с 5% до более чем 20% всего за несколько недель. Этот рост подчеркивает растущий спрос на стабильную доходность в экосистеме Synthetix.

- Открытый интерес в sBTC и sETH вырос с $50 млн до более $150 млн, что отражает увеличение на 200% в плечевых позициях. Этот рост соответствует росту объема интеграторов SNX и ожидаемым запускам продуктов, таким как Multi-Collateral Perps.

🔦

Transaction Spotlight:

Возможно, это самый большой пересмотр управления Synthetix на сегодняшний день - SR-2 A Synthetix Reboot, был одобренос ошеломляющим количеством в 104 миллиона токенов SNX ($150M+ по стоимости), достигнув почти единодушного согласия на уровне 99,94%. Reboot вместе с собой приносит полное обновление управления, дорожную карту на 2025 год, сосредоточенную на росте, и новый оптимизм на фоне ожидаемых выпусков продуктов, таких как запуск многокомпонентных Perps на Synthetix V3.

GMX

👥 Shogun | Веб-сайт | Панель управления

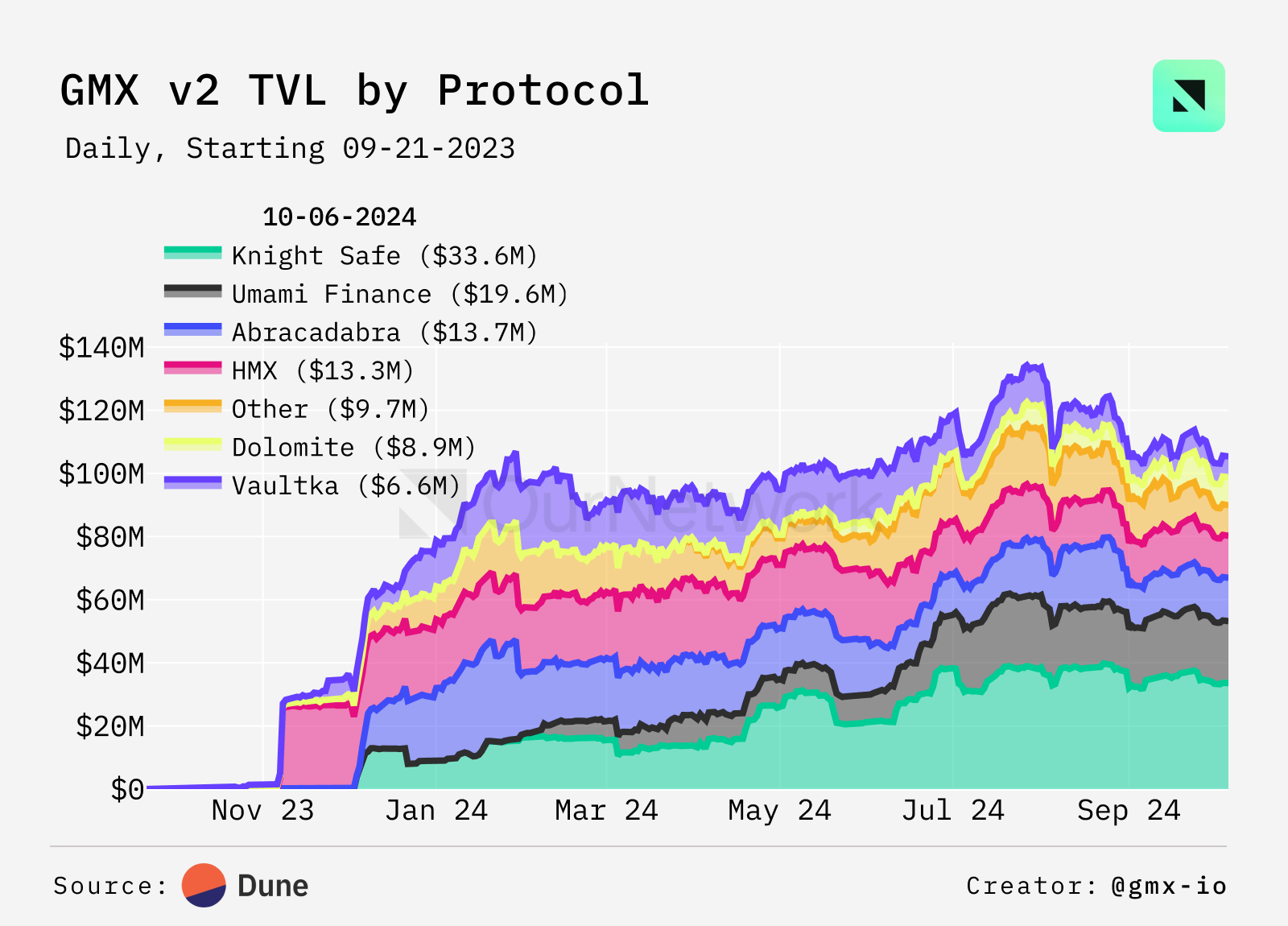

📈 ТВЛ партнерских протоколов GMX возросло до 41% от ТВЛ GMX V2

- GMX - это протокол, основное предложение которого - это перманентный обмен. С момента запуска GMX V2 в 2023 году партнерства с другими протоколами стали основной составляющей общего объема ликвидности перманентного обмена. Эти протоколы разработали творческие стратегии доходности, используя ликвидность из пулов GMX для улучшения своих платформ. $109 млн., находящихся в GMX V2, показывает его успех в обеспечении хорошей доходности для активов bluechip, долгохвостых активов и, скоро, более экзотических пар.

- С запуском многих Пулы GM, большинство поставщиков ликвидности зафиксировали положительный рост доходности. Лучшие пулы GM за последние 3 месяца, по сравнению с их бенчмарком - владением базовым активом - включают AVAX/USD, PEPE/USD, WIF/USD, которые выросли на 10%, 18% и 11% соответственно по сравнению с их бенчмарком.

- За время своего существования GMX V2 сгенерировало примерно 66 миллионов долларов дохода в ETH или AVAX для протокола. В будущем это изменится с выкупом GMX и распределением GMX в качестве части голосование за моментальную снимок в июле, в котором была изложена новая токеномика, ориентированная на выгоду держателей токенов и стейкеров.

🔦

Точка транзакции:

Недавно на GMX V2 большой трейдерзаблокирован $100 865 прибыли от длинной позиции по ETH. В настоящее время они по-прежнему открывают длинные позиции по BTC на уровне 60 894,9 долларов США с P&L в размере 118 996 долларов США. Трейдер, как правило, имеет высокий процент попаданий — достигая абсолютного чистого P&L в размере 790 тысяч долларов.

Вершина

👥 Хонц | Веб-сайт | Щиток

📈 Вертекс достигает объема сгенерированного за все время в размере 130 млрд долларов.

- Vertex — это платформа, предлагающая как бессрочную, так и спотовую торговлю. Несмотря на достижение нового рубежа в 130 миллиардов долларов общего объема на платформе, Vertex, похоже, изо всех сил пытается захватить дальнейший бизнес. Действительно, график месячных объемов производства показывает падение, начиная с декабря 2023 года. Это особенно тревожно, учитывая, что Vertex недавно расширил свою деятельность на другие сети, такие как Base, Mantle и Sei, после того, как первоначально сосредоточился на Arbitrum.

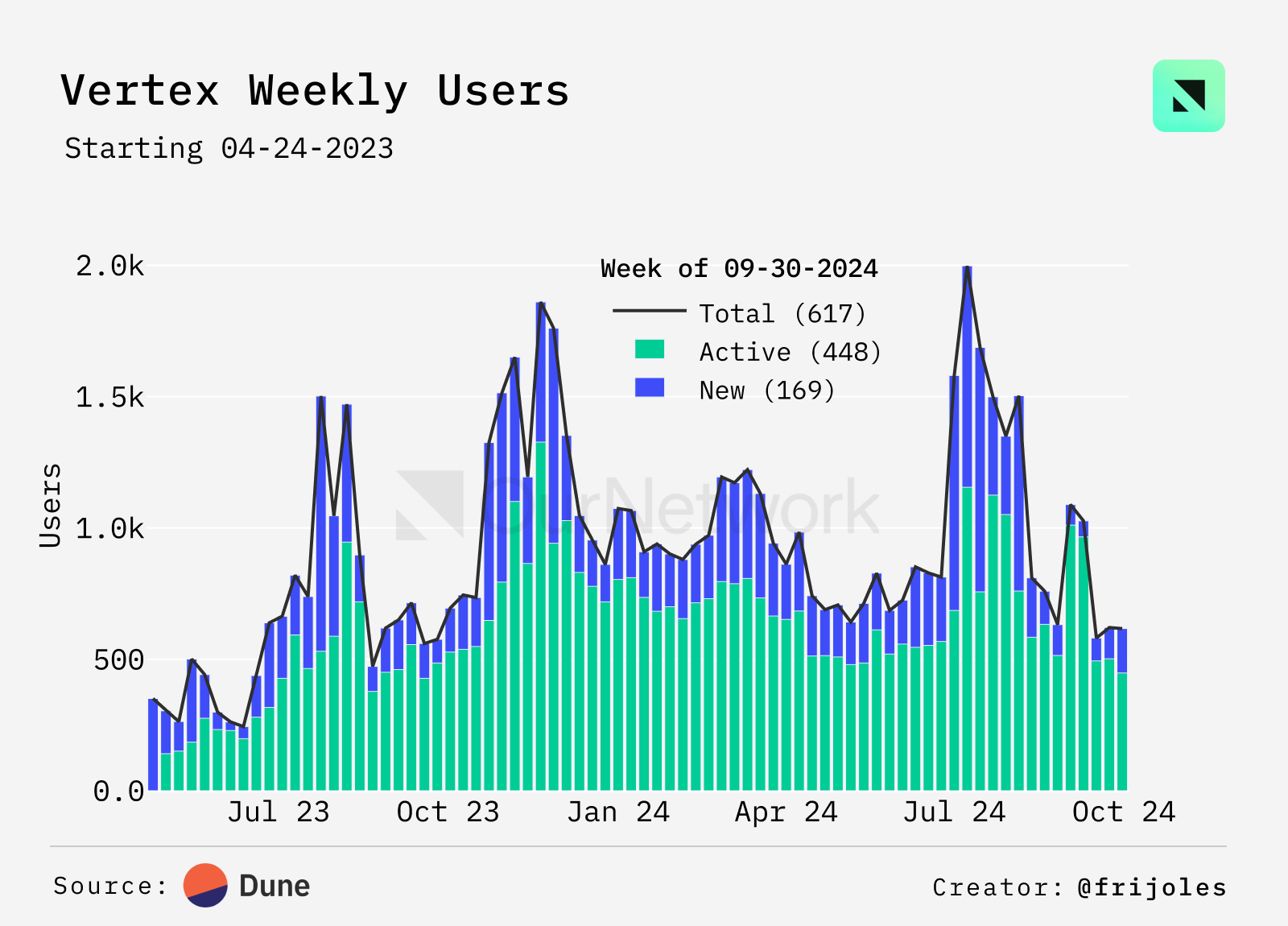

- На графике Dune ниже видно, что количество пользователей Vertex остается стабильным. После достижения исторического максимума в июле 2024 года благодаря расширению до Mantle, Layer 2, метрики новых пользователей вернулись к прежнему минимуму.

- Хотя торговая метрика не в пользу Vertex, по крайней мере пока, метрика токена кажется более обнадеживающей — 42% токена $VRTX платформы стейкано, пользователи проявляют сильную степень вовлеченности с платформой.

Многолетний

👥 Лукас | Веб-сайт | Панель инструментов

📈 Постоянный средний ежедневный объем достигает $44M+

- Perennial предоставляет постоянную инфраструктуру обмена, в которую встраиваются партнерские фронтенды, совместно используя ликвидность и поток ордеров. Когда Perennial интегрирует новое приложение, увеличивается объем торгов, поскольку в сеть сделок присоединяется новая пользовательская база. Недавно Perennial достигла исторического максимума ежедневного объема торгов после интеграции с ведущим агрегатором перпетуальных контрактов Kwenta на Arbitrum. Во время новостей об ETF на ETH в середине июля ежедневный объем торгов Perennial вырос выше $44 млн, поскольку рыночные сделки обеспечивали дельту своих волатильных ставок.

- Одной из наиболее выразительных особенностей Perennial является его рыночное сделка с плечом. За последние несколько месяцев средний плечо, используемое создателями на Perennial, вырос на 229%, что указывает на уверенность и понимание протокола и его капитальной эффективности.

- Механизм ставки финансирования Perennial балансирует спрос между длинными и короткими позициями, помогая снизить риски для рыночных делающих. За последние несколько месяцев ставки финансирования снизились с 5% до примерно 0,01%, поскольку в игру вступили арбитражники.

Disclaimer:

Эта статья перепечатана с [ournetwork], Перешлите оригинальное название «ON-278: Деривативы», Если есть возражения против этой публикации, пожалуйста, свяжитесь с Gate Learnкоманда, и они быстро разберутся с этим.

Отказ от ответственности за обязательства: Взгляды и мнения, выраженные в этой статье, являются исключительно точкой зрения автора и не являются инвестиционным советом.

Переводы статьи на другие языки выполняются командой Gate Learn. Если не указано иное, копирование, распространение или плагиат переведенных статей запрещены.

ON–278: Деривативы

Jupiter Perps

👥 Soju | Веб-сайт | Панель управления

📈 Юпитер Перпс облегчает объем в 100 млрд долларов на Солане

- Запущенный в начале октября 2023 года, Jupiter Perps является самым глубоким источником ликвидности на Solana для любой сделки с деривативами. Пул ликвидности Jupiter (JLP), который выступает контрагентом для трейдеров деривативов, вырос с 0 до более 700 миллионов долларов по TVL — это позволяет протоколу облегчать крупные объемы сделок с помощью модели peer-to-pool.

- Jupiter Perps также занимает второе место в рейтинге объема деривативов DefiLlama, обходя даже конкурентов на основе ордербуков, таких как Vertex и dYdX. Модели от равноправных к пулу имеют гораздо более высокий процент не токсичного объема, что приводит к меньшему объему по сравнению с ордербуками.

- Используя большой розничный пул трейдеров, глубокую ликвидность и высокие объемы, Jupiter Perps генерирует $2-8M в неделю для держателей JLP, дополнительно способствуя росту платформы.

Дрейф

👥 BigZ Pubkey | Веб-сайт | Панель управления

📈 Drift Генерирует более $900M в объеме торгов за последнюю неделю

- Drift - самая крупная полнофункциональная DEX на Solana: объединяющая перпетуальный и спот-трейдинг, заимствование-кредитование, стейкинг и теперь предсказательные рынки под одним движком кросс-маржи для максимизации капитальной эффективности. BET, псевдоним для предсказательных рынков Drift, позволяет пользователям обеспечивать криптовалютные активы без упущения доходности, избегая неправильно откалиброванных шансов из-за упущенной выгоды. Таким образом, они привлекли наибольший объем предсказательных рынков на Solana (почти 30 миллионов долларов за 1,5 месяца)

- Ставки по займам USDC DeFi на Solana в среднем составили 8,5% годовых за последние 90 дней. Это незначительная доходность, которая может привести к другим рынкам прогнозирования. Только когда позиции находятся в убытке и устраняются с контрагентом (через периодические рыночно-рыночные расчеты), эти проценты упущены.

Состав залогов показывает высокий спрос от пользователей на торговлю с нестабильными активами, даже при размещении ставок, которые в конечном итоге урегулируются в стабильных активах. На 1 октября только 22% TVL Drift хранится в популярных стейблкоинах, таких как USDC, PYUSD, USDT, а также в других, таких как USDe/sUSDe и USDY.

🔦

Обзор транзакций:

Один конкретный, используяШутитьставка на победу ТРАМПА (приблизительно $50 тыс. номинала) только с использованием нестабильных (JitoSOL, SOL, wBTC) в качестве залога. Кроме того, они регулярно торгуют на BTC-PERP, не идя на компромисс с долгосрочными прогнозами и криптопозициями, поддерживая свои краткосрочные торговые операции.

Синтетикс

👥 Omer | Веб-сайт | Панель управления

📈 Synthetix Sets the Stage for a Major Reboot with Big Gains in Open Interest and APR

- Synthetix - это DeFi OG для торговли перманентными деривативами - протокол предлагает широкий спектр синтетических активов и деривативов, включая перманентные фьючерсы, опционы и продукты спот-торговли. На сегодняшний день Synthetix сгенерировал более 63 млрд. долларов объема деривативов на Optimism (60,74 млрд.), Base (3,6 млрд.) и Arbitrum (1,2 млн.). Synthetix находится в процессе ребрендинга с СР-2, референдум по управлению, направленный на помощь Synthetix вернуть свою позицию на переднем крае экосистемы DeFi.

- 7-дневная средняя годовая процентная ставка для ликвидности USDC увеличилась на 300% в сентябре этого года, взлетев с 5% до более чем 20% всего за несколько недель. Этот рост подчеркивает растущий спрос на стабильную доходность в экосистеме Synthetix.

- Открытый интерес в sBTC и sETH вырос с $50 млн до более $150 млн, что отражает увеличение на 200% в плечевых позициях. Этот рост соответствует росту объема интеграторов SNX и ожидаемым запускам продуктов, таким как Multi-Collateral Perps.

🔦

Transaction Spotlight:

Возможно, это самый большой пересмотр управления Synthetix на сегодняшний день - SR-2 A Synthetix Reboot, был одобренос ошеломляющим количеством в 104 миллиона токенов SNX ($150M+ по стоимости), достигнув почти единодушного согласия на уровне 99,94%. Reboot вместе с собой приносит полное обновление управления, дорожную карту на 2025 год, сосредоточенную на росте, и новый оптимизм на фоне ожидаемых выпусков продуктов, таких как запуск многокомпонентных Perps на Synthetix V3.

GMX

👥 Shogun | Веб-сайт | Панель управления

📈 ТВЛ партнерских протоколов GMX возросло до 41% от ТВЛ GMX V2

- GMX - это протокол, основное предложение которого - это перманентный обмен. С момента запуска GMX V2 в 2023 году партнерства с другими протоколами стали основной составляющей общего объема ликвидности перманентного обмена. Эти протоколы разработали творческие стратегии доходности, используя ликвидность из пулов GMX для улучшения своих платформ. $109 млн., находящихся в GMX V2, показывает его успех в обеспечении хорошей доходности для активов bluechip, долгохвостых активов и, скоро, более экзотических пар.

- С запуском многих Пулы GM, большинство поставщиков ликвидности зафиксировали положительный рост доходности. Лучшие пулы GM за последние 3 месяца, по сравнению с их бенчмарком - владением базовым активом - включают AVAX/USD, PEPE/USD, WIF/USD, которые выросли на 10%, 18% и 11% соответственно по сравнению с их бенчмарком.

- За время своего существования GMX V2 сгенерировало примерно 66 миллионов долларов дохода в ETH или AVAX для протокола. В будущем это изменится с выкупом GMX и распределением GMX в качестве части голосование за моментальную снимок в июле, в котором была изложена новая токеномика, ориентированная на выгоду держателей токенов и стейкеров.

🔦

Точка транзакции:

Недавно на GMX V2 большой трейдерзаблокирован $100 865 прибыли от длинной позиции по ETH. В настоящее время они по-прежнему открывают длинные позиции по BTC на уровне 60 894,9 долларов США с P&L в размере 118 996 долларов США. Трейдер, как правило, имеет высокий процент попаданий — достигая абсолютного чистого P&L в размере 790 тысяч долларов.

Вершина

👥 Хонц | Веб-сайт | Щиток

📈 Вертекс достигает объема сгенерированного за все время в размере 130 млрд долларов.

- Vertex — это платформа, предлагающая как бессрочную, так и спотовую торговлю. Несмотря на достижение нового рубежа в 130 миллиардов долларов общего объема на платформе, Vertex, похоже, изо всех сил пытается захватить дальнейший бизнес. Действительно, график месячных объемов производства показывает падение, начиная с декабря 2023 года. Это особенно тревожно, учитывая, что Vertex недавно расширил свою деятельность на другие сети, такие как Base, Mantle и Sei, после того, как первоначально сосредоточился на Arbitrum.

- На графике Dune ниже видно, что количество пользователей Vertex остается стабильным. После достижения исторического максимума в июле 2024 года благодаря расширению до Mantle, Layer 2, метрики новых пользователей вернулись к прежнему минимуму.

- Хотя торговая метрика не в пользу Vertex, по крайней мере пока, метрика токена кажется более обнадеживающей — 42% токена $VRTX платформы стейкано, пользователи проявляют сильную степень вовлеченности с платформой.

Многолетний

👥 Лукас | Веб-сайт | Панель инструментов

📈 Постоянный средний ежедневный объем достигает $44M+

- Perennial предоставляет постоянную инфраструктуру обмена, в которую встраиваются партнерские фронтенды, совместно используя ликвидность и поток ордеров. Когда Perennial интегрирует новое приложение, увеличивается объем торгов, поскольку в сеть сделок присоединяется новая пользовательская база. Недавно Perennial достигла исторического максимума ежедневного объема торгов после интеграции с ведущим агрегатором перпетуальных контрактов Kwenta на Arbitrum. Во время новостей об ETF на ETH в середине июля ежедневный объем торгов Perennial вырос выше $44 млн, поскольку рыночные сделки обеспечивали дельту своих волатильных ставок.

- Одной из наиболее выразительных особенностей Perennial является его рыночное сделка с плечом. За последние несколько месяцев средний плечо, используемое создателями на Perennial, вырос на 229%, что указывает на уверенность и понимание протокола и его капитальной эффективности.

- Механизм ставки финансирования Perennial балансирует спрос между длинными и короткими позициями, помогая снизить риски для рыночных делающих. За последние несколько месяцев ставки финансирования снизились с 5% до примерно 0,01%, поскольку в игру вступили арбитражники.

Disclaimer:

Эта статья перепечатана с [ournetwork], Перешлите оригинальное название «ON-278: Деривативы», Если есть возражения против этой публикации, пожалуйста, свяжитесь с Gate Learnкоманда, и они быстро разберутся с этим.

Отказ от ответственности за обязательства: Взгляды и мнения, выраженные в этой статье, являются исключительно точкой зрения автора и не являются инвестиционным советом.

Переводы статьи на другие языки выполняются командой Gate Learn. Если не указано иное, копирование, распространение или плагиат переведенных статей запрещены.