Всё, что вам нужно знать о вязкой (SCA)

Введение

После 2021 года появление новых публичных сетей сделало кредитование, как фундаментальный компонент финансовой системы DeFi, основным выбором для создания ончейн-экосистем. Сегодня протоколы кредитования стали вторым по величине сектором DeFi после DEX, а их базовые модели стабилизируются. Поскольку перегрузки и растущие комиссии в сети Ethereum сохраняются, многие протоколы кредитования изучают кросс-чейн и мультичейн-решения для повышения эффективности и снижения затрат. С одной стороны, помимо развертывания в других новых публичных цепочках, они используют инструменты кроссчейн-моста для достижения совместимости активов и данных. С другой стороны, движимые потребностями и вниманием реальной экономики и традиционных финансов, протоколы кредитования изучают возможность токенизации реальных активов (RWA) для расширения масштабов и влияния рынка кредитования. Некоторые протоколы кредитования уже экспериментировали с токенизацией недвижимости, автомобилей, счетов-фактур и других активов и предлагали соответствующие услуги кредитования.

Sui — это высокопроизводительный блокчейн, разработанный командой Mysten Labs с акцентом на модульность и специализацию. Его основная сеть была официально запущена в мае 2023 года. Команда активно развивается, создав блокчейн-инкубатор для разработчиков и предпринимателей в Дубае, и планирует запустить портативное игровое устройство SuiPlay0X1 в 2025 году. Кроме того, в августе этого года команда представила новый механизм консенсуса Mysticeti, который частично уменьшил задержку блокчейна Sui. За последние полтора года TVL экосистемы Sui быстро вырос, в настоящее время занимая 5-е место среди всех экосистем публичных сетей. Теперь он включает в себя инфраструктуру DeFi, такую как DEX, кредитные платформы, стейблкоины и ликвидный стейкинг.

С приходом нового бычьего рынка экосистема заметила быстрый рост, теперь охватывающий более 80 проектов. Scallop - это родная валюта и рынок кредитования экосистемы Sui и первый протокол DeFi в экосистеме, получивший поддержку финансирования от Фонда Sui. Недавно он продемонстрировал отличные бизнес-показатели через стейкинг, и в этой статье будет подробно проанализирована его логика дизайна продукта, экономическая модель и текущее развитие.

Что такое Scallop?

Scallop - это родной рынок кредитования на цепочке Sui. Его модель основана на концепциях дизайна протоколов кредитования, таких как Compound v3, Solend и Euler, предлагая кредитование и мгновенные займы на цепочке. Он также разработал SDK Layer-2 для профессиональных трейдеров, предоставляющий интерфейс арбитражной торговли без необходимости знания программирования. Протокол был инициирован Крисом Лай в 2021 году и прошел три аудита безопасности. Это первый проект DeFi, официально финансируемый Фондом Sui.

Протокол получил инвестиции от нескольких известных институтов. В марте этого года он объявил о завершении стратегического раунда финансирования на сумму 3 миллиона долларов, который был совместно организован THE CMS и 6MV, с участием KuCoin Labs и Blockchain Founders Fund. В октябре он также получил инвестиции от Фонда Sui. Токен SCA был официально запущен в марте этого года. Со взрывным ростом экосистемы Sui в последнее время Scallop привлек значительный капитал и пользовательскую активность, достигнув сильных бизнес-показателей.

Источник:scallop.io

Логика работы

Scallop принимает модель кредитования, основанную на протоколе Compound, реализуя ее через токенизацию долга с использованием sCoins (Scallop Market Coins). Вкладчики помещают свои неиспользуемые активы в пул ликвидности, чтобы получить sCoins, позволяя им зарабатывать проценты на депозитах и выводить свои средства в любое время. Заемщики, с другой стороны, залогизируют свои средства в качестве гарантии по кредитам и могут занимать из пула и погашать в любое время. Аккаунт будет ликвидирован, если залогизированных активов недостаточно для поддержки долга.

sCoins токенизируют долг, и их стоимость отражается в обменном курсе с базовыми активами, который увеличивается со временем, чтобы отражать проценты, заработанные на депозитах. Пользователи также могут заложить sCoins в других протоколах, чтобы освободить свободную ликвидность.

Источник: scallop.io

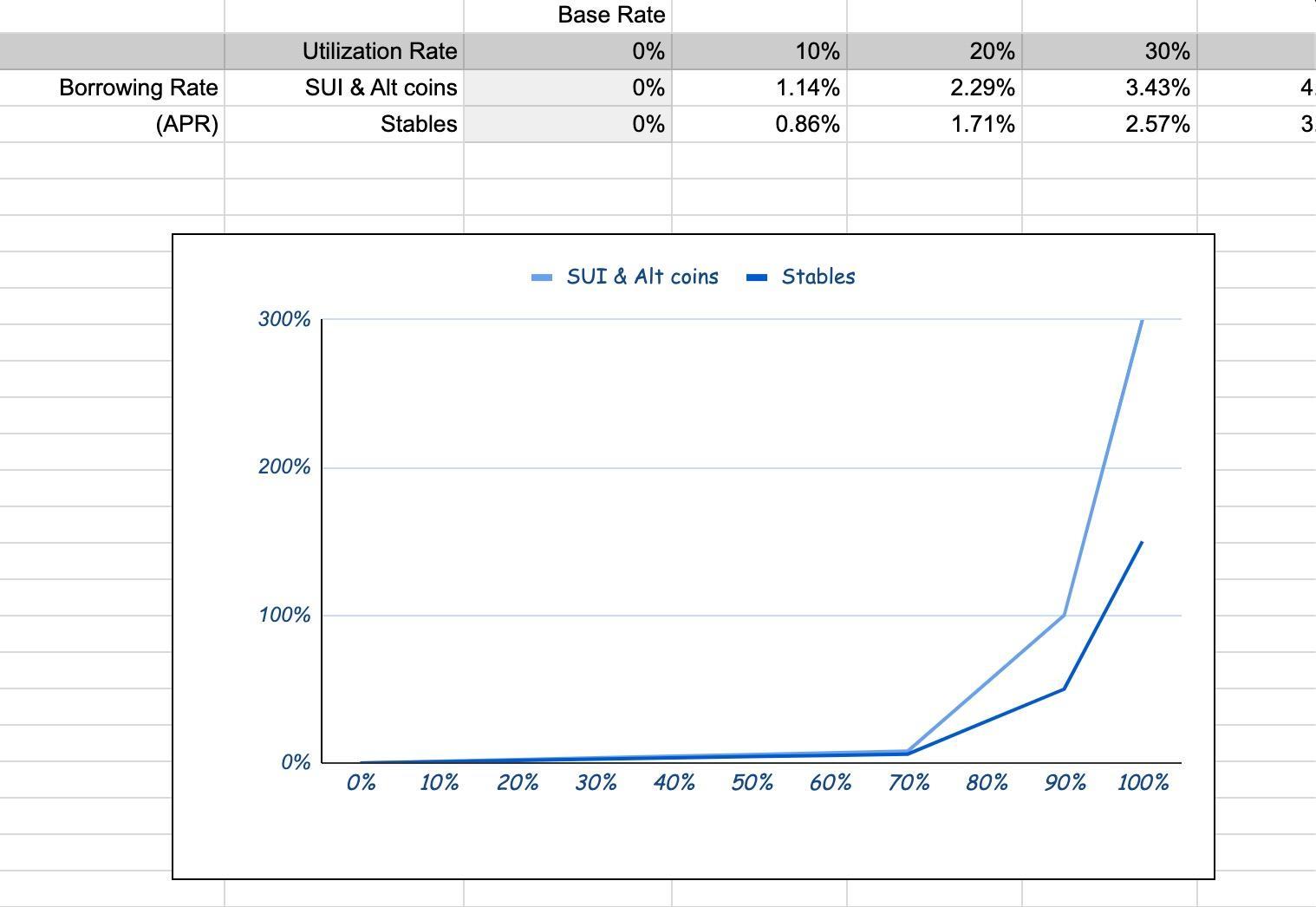

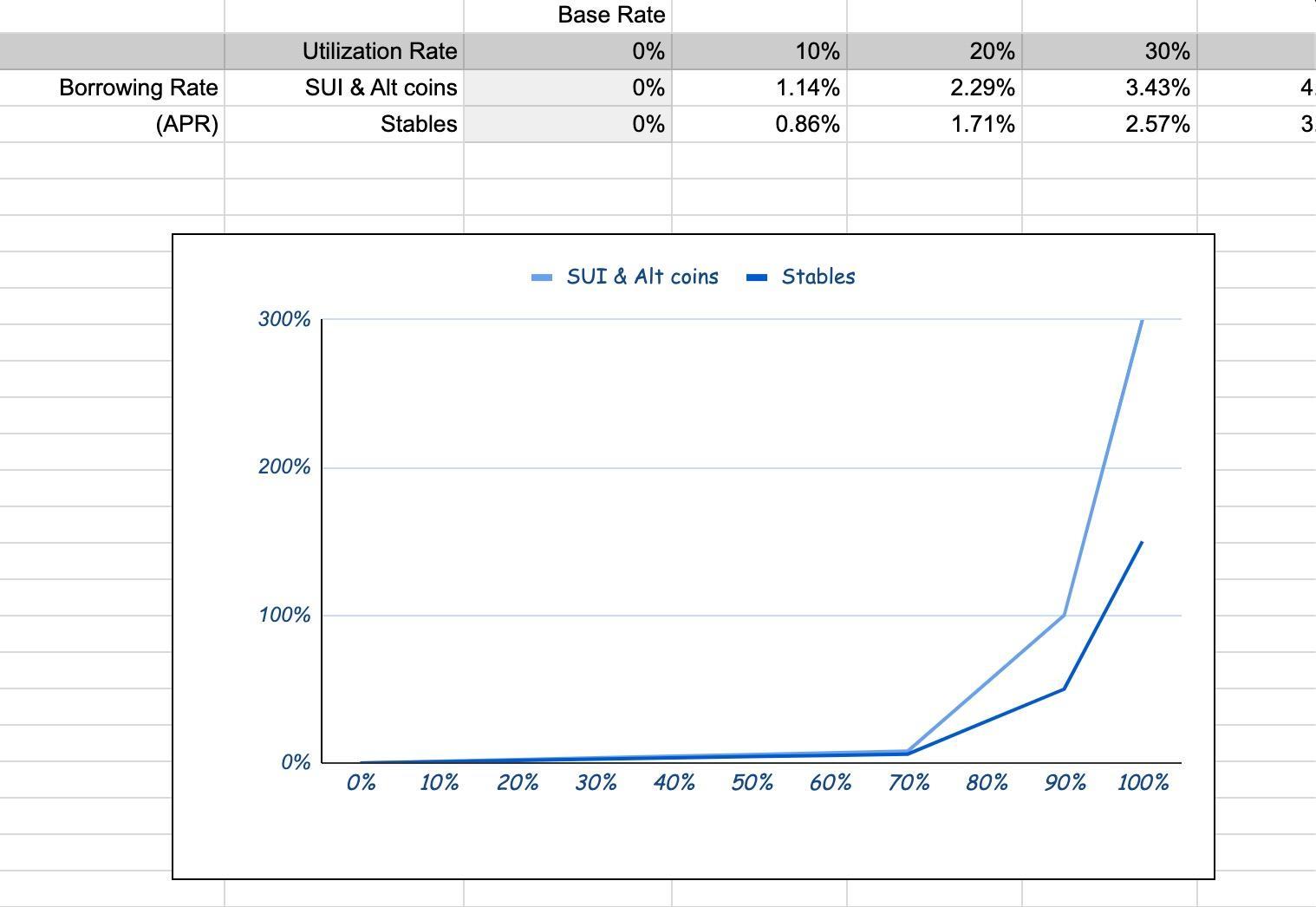

Модель процентной ставки с тремя линиями

Подобно общим протоколам кредитования, Scallop принимает статическую линейную модель и вводит параметр использования для контроля процентных ставок. Использование относится к соотношению заемных активов к общей стоимости активов в пуле ликвидности. Когда использование высоко, что указывает на сильный спрос на заем, заемщики должны платить более высокие процентные ставки.

Команда установила порог использования (оптимальное использование) для управления колебаниями процентной ставки. Когда использование находится ниже порога, процентные ставки по займам постепенно увеличиваются с ростом использования. Однако, если использование превышает порог, процентные ставки по займам резко возрастают, чтобы сдержать спрос.

В отличие от двухлучевой модели процентной ставки Compound, трехлучевая модель Scallop имеет три различные фазы, вызванные разными уровнями использования капитала. Когда использование приближается к верхнему пределу, система гарантирует, что поставщики ликвидности получают соответствующую компенсацию за увеличенный риск, одновременно сигнализируя заемщикам о необходимости снизить свои позиции из-за растущих затрат.

Источник: docs.scallop.io

Механизм Oracle

Scallop добавил дополнительный уровень безопасности для смягчения рисков манипулирования оракулом путем принятия множественной стратегии консенсуса оракула. Это увеличивает стоимость атак манипулирования ценами, эффективно предотвращая манипулирование ценами оракулов. Модуль цены Scallop интегрирует компоненты, такие как Pyth, Switchboard и SupraOracles, и разработан для масштабируемости для размещения дополнительных оракулов.

Протокол обновляет цены на активы в режиме реального времени через Oracle. Система ликвидации срабатывает, если цена залога падает ниже общей стоимости долга (порог, установленный протоколом). Ликвидаторы погашают долг и получают часть вознаграждения за ликвидацию.

Управление рисками

Scallop налагает динамические ограничения на общую сумму разрешенных займов и снятий, которые можно регулировать для каждого актива и пула. Это предотвращает аномальные события по выпуску токенов и снижает необычное поведение при снятии.

Помимо настройки пула, Scallop полностью использует уникальные особенности сети Sui. В отличие от обычных адресов EVM, учетная система Sui предоставляет пользователям основные и дополнительные счета. Scallop использует эту функцию, позволяя пользователям эффективно управлять несколькими счетами. Переводы активов и обязательств между дополнительными счетами не требуют одобрения, что позволяет пользователям легко изолировать залоги и долги в соответствии с их предпочтениями.

Экономическая модель

SCA - это собственный токен Scallop, и его токеномика была официально выпущена в этом году в марте. Общее количество токенов SCA составляет 250 миллионов, распределенных следующим образом:

- 45% для майнинга ликвидности, распределяемые через различные инцентивные программы.

- 15% для основных участников.

- 15% для стратегических партнеров и инвесторов.

- 4% на развитие и операции.

- 1,5% для консультантов.

- 7.5% на маркетинг и планы развития платформы (развитие экосистемы).

- 5% для резервов ликвидности.

- 7% для казны.

Источник: средний

Токены для майнинга ликвидности выпускаются ежемесячно, при этом количество выпуска уменьшается на 1,5% по сравнению с предыдущим месяцем. Начальный выпуск составлял 2 830 459 токенов. Токены, выделенные для казначейства, полностью разблокируются на мероприятии по генерации токенов (TGE), чтобы обеспечить ликвидность. Токены для развития экосистемы разблокируются линейно в течение пяти лет. Токены основных участников разблокированы на один год, за которым следует линейная разблокировка в течение трех лет. Токены советников следуют тому же годовому блокированию и трехлетнему линейному разблокированию. Токены для развития и операций разблокируются линейно в течение пяти лет, в то время как токены для инвесторов разблокируются в течение 1-3 лет.

Источник: docs.scallop.io

Кроме собственного токена SCA, протокол ввел модель ve-токенов. Пользователи, стейкингующие SCA, могут получить veSCA, причем количество полученного veSCA пропорционально стейкнутому SCA и периоду стейкинга. С течением времени стоимость veSCA, удерживаемого пользователями, падает до нуля, после чего соответствующий SCA освобождается. Пользователи могут продлить период стейкинга или увеличить сумму стейкинга, чтобы увеличить стоимость veSCA.

Источник: docs.scallop.io

Держатели veSCA зарабатывают награды за стейкинг и участвуют в управлении Scallop.

Текущее развитие

Текущая общая заблокированная стоимость (TVL) у Scallop почти $200 миллионов. Жидкость протокола стабильно увеличивалась благодаря недавнему взрыву активности в экосистеме Sui.

В настоящее время общий объем депозитов в активном пуле составляет примерно 287 миллионов долларов, в то время как общий объем займов составляет менее 100 миллионов долларов, что приводит к уровню использования активов в размере 32%.

Источник: app.scallop.io

Заключение

Scallop - это родной рынок кредитования экосистемы Sui, чья продуктовая логика не отличается существенно от общих протоколов кредитования. Основанный на модели кредитования Compound, он ввел трехлинейную модель процентных ставок для оптимизации стабильности процентных ставок и реагирования на изменения на рынке.

Помимо рынка займов, Scallop предоставляет профессиональным трейдерам SDK Layer-2 и удобный интерфейс для арбитражной торговли. В октябре этого года Scallop получил инвестиции от фонда Sui, став первым проектом в экосистеме Sui, привлекающим значительные средства и пользователей. Его будущее развитие будет частично зависеть от роста базовой блокчейн-системы Sui.

Пригласить больше голосов

Всё, что вам нужно знать о вязкой (SCA)

Введение

После 2021 года появление новых публичных сетей сделало кредитование, как фундаментальный компонент финансовой системы DeFi, основным выбором для создания ончейн-экосистем. Сегодня протоколы кредитования стали вторым по величине сектором DeFi после DEX, а их базовые модели стабилизируются. Поскольку перегрузки и растущие комиссии в сети Ethereum сохраняются, многие протоколы кредитования изучают кросс-чейн и мультичейн-решения для повышения эффективности и снижения затрат. С одной стороны, помимо развертывания в других новых публичных цепочках, они используют инструменты кроссчейн-моста для достижения совместимости активов и данных. С другой стороны, движимые потребностями и вниманием реальной экономики и традиционных финансов, протоколы кредитования изучают возможность токенизации реальных активов (RWA) для расширения масштабов и влияния рынка кредитования. Некоторые протоколы кредитования уже экспериментировали с токенизацией недвижимости, автомобилей, счетов-фактур и других активов и предлагали соответствующие услуги кредитования.

Sui — это высокопроизводительный блокчейн, разработанный командой Mysten Labs с акцентом на модульность и специализацию. Его основная сеть была официально запущена в мае 2023 года. Команда активно развивается, создав блокчейн-инкубатор для разработчиков и предпринимателей в Дубае, и планирует запустить портативное игровое устройство SuiPlay0X1 в 2025 году. Кроме того, в августе этого года команда представила новый механизм консенсуса Mysticeti, который частично уменьшил задержку блокчейна Sui. За последние полтора года TVL экосистемы Sui быстро вырос, в настоящее время занимая 5-е место среди всех экосистем публичных сетей. Теперь он включает в себя инфраструктуру DeFi, такую как DEX, кредитные платформы, стейблкоины и ликвидный стейкинг.

С приходом нового бычьего рынка экосистема заметила быстрый рост, теперь охватывающий более 80 проектов. Scallop - это родная валюта и рынок кредитования экосистемы Sui и первый протокол DeFi в экосистеме, получивший поддержку финансирования от Фонда Sui. Недавно он продемонстрировал отличные бизнес-показатели через стейкинг, и в этой статье будет подробно проанализирована его логика дизайна продукта, экономическая модель и текущее развитие.

Что такое Scallop?

Scallop - это родной рынок кредитования на цепочке Sui. Его модель основана на концепциях дизайна протоколов кредитования, таких как Compound v3, Solend и Euler, предлагая кредитование и мгновенные займы на цепочке. Он также разработал SDK Layer-2 для профессиональных трейдеров, предоставляющий интерфейс арбитражной торговли без необходимости знания программирования. Протокол был инициирован Крисом Лай в 2021 году и прошел три аудита безопасности. Это первый проект DeFi, официально финансируемый Фондом Sui.

Протокол получил инвестиции от нескольких известных институтов. В марте этого года он объявил о завершении стратегического раунда финансирования на сумму 3 миллиона долларов, который был совместно организован THE CMS и 6MV, с участием KuCoin Labs и Blockchain Founders Fund. В октябре он также получил инвестиции от Фонда Sui. Токен SCA был официально запущен в марте этого года. Со взрывным ростом экосистемы Sui в последнее время Scallop привлек значительный капитал и пользовательскую активность, достигнув сильных бизнес-показателей.

Источник:scallop.io

Логика работы

Scallop принимает модель кредитования, основанную на протоколе Compound, реализуя ее через токенизацию долга с использованием sCoins (Scallop Market Coins). Вкладчики помещают свои неиспользуемые активы в пул ликвидности, чтобы получить sCoins, позволяя им зарабатывать проценты на депозитах и выводить свои средства в любое время. Заемщики, с другой стороны, залогизируют свои средства в качестве гарантии по кредитам и могут занимать из пула и погашать в любое время. Аккаунт будет ликвидирован, если залогизированных активов недостаточно для поддержки долга.

sCoins токенизируют долг, и их стоимость отражается в обменном курсе с базовыми активами, который увеличивается со временем, чтобы отражать проценты, заработанные на депозитах. Пользователи также могут заложить sCoins в других протоколах, чтобы освободить свободную ликвидность.

Источник: scallop.io

Модель процентной ставки с тремя линиями

Подобно общим протоколам кредитования, Scallop принимает статическую линейную модель и вводит параметр использования для контроля процентных ставок. Использование относится к соотношению заемных активов к общей стоимости активов в пуле ликвидности. Когда использование высоко, что указывает на сильный спрос на заем, заемщики должны платить более высокие процентные ставки.

Команда установила порог использования (оптимальное использование) для управления колебаниями процентной ставки. Когда использование находится ниже порога, процентные ставки по займам постепенно увеличиваются с ростом использования. Однако, если использование превышает порог, процентные ставки по займам резко возрастают, чтобы сдержать спрос.

В отличие от двухлучевой модели процентной ставки Compound, трехлучевая модель Scallop имеет три различные фазы, вызванные разными уровнями использования капитала. Когда использование приближается к верхнему пределу, система гарантирует, что поставщики ликвидности получают соответствующую компенсацию за увеличенный риск, одновременно сигнализируя заемщикам о необходимости снизить свои позиции из-за растущих затрат.

Источник: docs.scallop.io

Механизм Oracle

Scallop добавил дополнительный уровень безопасности для смягчения рисков манипулирования оракулом путем принятия множественной стратегии консенсуса оракула. Это увеличивает стоимость атак манипулирования ценами, эффективно предотвращая манипулирование ценами оракулов. Модуль цены Scallop интегрирует компоненты, такие как Pyth, Switchboard и SupraOracles, и разработан для масштабируемости для размещения дополнительных оракулов.

Протокол обновляет цены на активы в режиме реального времени через Oracle. Система ликвидации срабатывает, если цена залога падает ниже общей стоимости долга (порог, установленный протоколом). Ликвидаторы погашают долг и получают часть вознаграждения за ликвидацию.

Управление рисками

Scallop налагает динамические ограничения на общую сумму разрешенных займов и снятий, которые можно регулировать для каждого актива и пула. Это предотвращает аномальные события по выпуску токенов и снижает необычное поведение при снятии.

Помимо настройки пула, Scallop полностью использует уникальные особенности сети Sui. В отличие от обычных адресов EVM, учетная система Sui предоставляет пользователям основные и дополнительные счета. Scallop использует эту функцию, позволяя пользователям эффективно управлять несколькими счетами. Переводы активов и обязательств между дополнительными счетами не требуют одобрения, что позволяет пользователям легко изолировать залоги и долги в соответствии с их предпочтениями.

Экономическая модель

SCA - это собственный токен Scallop, и его токеномика была официально выпущена в этом году в марте. Общее количество токенов SCA составляет 250 миллионов, распределенных следующим образом:

- 45% для майнинга ликвидности, распределяемые через различные инцентивные программы.

- 15% для основных участников.

- 15% для стратегических партнеров и инвесторов.

- 4% на развитие и операции.

- 1,5% для консультантов.

- 7.5% на маркетинг и планы развития платформы (развитие экосистемы).

- 5% для резервов ликвидности.

- 7% для казны.

Источник: средний

Токены для майнинга ликвидности выпускаются ежемесячно, при этом количество выпуска уменьшается на 1,5% по сравнению с предыдущим месяцем. Начальный выпуск составлял 2 830 459 токенов. Токены, выделенные для казначейства, полностью разблокируются на мероприятии по генерации токенов (TGE), чтобы обеспечить ликвидность. Токены для развития экосистемы разблокируются линейно в течение пяти лет. Токены основных участников разблокированы на один год, за которым следует линейная разблокировка в течение трех лет. Токены советников следуют тому же годовому блокированию и трехлетнему линейному разблокированию. Токены для развития и операций разблокируются линейно в течение пяти лет, в то время как токены для инвесторов разблокируются в течение 1-3 лет.

Источник: docs.scallop.io

Кроме собственного токена SCA, протокол ввел модель ve-токенов. Пользователи, стейкингующие SCA, могут получить veSCA, причем количество полученного veSCA пропорционально стейкнутому SCA и периоду стейкинга. С течением времени стоимость veSCA, удерживаемого пользователями, падает до нуля, после чего соответствующий SCA освобождается. Пользователи могут продлить период стейкинга или увеличить сумму стейкинга, чтобы увеличить стоимость veSCA.

Источник: docs.scallop.io

Держатели veSCA зарабатывают награды за стейкинг и участвуют в управлении Scallop.

Текущее развитие

Текущая общая заблокированная стоимость (TVL) у Scallop почти $200 миллионов. Жидкость протокола стабильно увеличивалась благодаря недавнему взрыву активности в экосистеме Sui.

В настоящее время общий объем депозитов в активном пуле составляет примерно 287 миллионов долларов, в то время как общий объем займов составляет менее 100 миллионов долларов, что приводит к уровню использования активов в размере 32%.

Источник: app.scallop.io

Заключение

Scallop - это родной рынок кредитования экосистемы Sui, чья продуктовая логика не отличается существенно от общих протоколов кредитования. Основанный на модели кредитования Compound, он ввел трехлинейную модель процентных ставок для оптимизации стабильности процентных ставок и реагирования на изменения на рынке.

Помимо рынка займов, Scallop предоставляет профессиональным трейдерам SDK Layer-2 и удобный интерфейс для арбитражной торговли. В октябре этого года Scallop получил инвестиции от фонда Sui, став первым проектом в экосистеме Sui, привлекающим значительные средства и пользователей. Его будущее развитие будет частично зависеть от роста базовой блокчейн-системы Sui.