Was ist Fundamentalanalyse?

Geeignete Indikatoren und Tools in Kombination mit Krypto-News ergeben die bestmögliche Fundamentalanalyse zur EntscheidungsfindungWas ist die Fundamentalanalyse von Kryptowährungen?

Kryptowährungsprojekte boomten erst nach 2020. Seitdem sind vielfältigere und innovativere Anwendungsszenarien entstanden. Der Kryptomarkt schwankt jedoch stark, wobei Risiken und Chancen nebeneinander bestehen. Die Gestaltung Ihres benutzerdefinierten Fundamentalanalysemodells hilft Ihnen dabei, Anlageentscheidungen disziplinierter zu treffen. Aufgrund des hohen Risikos und der hohen Rendite von Krypto-Investitionen wird ein gut konzipiertes Analysemodell Ihre Anlagestrategie verbessern. Handel. Sie haben vielleicht die Worte gehört, dass „ein Tag in Krypto zehn Jahre auf den traditionellen Finanzmärkten entspricht“. Dies liegt daran, dass die „Limit Up-Limit Down“-Regel an der Börse sowohl übermäßige Gewinne als auch vergrößerte Verluste verhindert. Sobald die Preisänderung das Limit überschreitet, löst dies Handelsunterbrechungen aus. Auf dem aufstrebenden Kryptowährungsmarkt gibt es jedoch keine Begrenzung des Preises oder der Handelszeit. Sie können Krypto jede Minute handeln. Das enorme Gewinnpotenzial ist jedoch immer mit hohen Risiken verbunden. Gibt es gesetzlich optimale Wege, die Anleger nutzen können, um die bestmöglichen Anlageentscheidungen zu treffen?

Was ist Fundamentalanalyse?

Auf traditionellen Finanzmärkten müssen Anleger Entscheidungen als Reaktion auf Marktveränderungen treffen. Jede angemessene Entscheidung wird mit dem Einsatz geeigneter Analysemethoden getroffen. Grundsätzlich lassen sich Analysemethoden in drei Typen einteilen: Fundamentale, technische und Positionskostenanalyse. Die Fundamentalanalyse am traditionellen Aktienmarkt besteht darin, den Finanzstatus und die Rentabilität eines Unternehmens durch die Analyse seiner drei Jahresabschlüsse und vier Schlüsselindikatoren zu verstehen und so zu beurteilen, ob es eine langfristige Investition verdient.

Die oben genannten drei Jahresabschlüsse umfassen eine Gewinn- und Verlustrechnung (um festzustellen, ob das Unternehmen einen Nettogewinn erzielt), eine Bilanz (um die Vermögenswerte und Verbindlichkeiten des Unternehmens zu überprüfen) und eine Kapitalflussrechnung (um zu sehen, wie hoch die liquiden Mittel sind Unternehmen tatsächlich besitzt).

Die vier Indikatoren bestehen aus dem Gewinn pro Aktie (EP), der den Gewinn zeigt, den jede Aktie bringt, dem Kurs-Gewinn-Verhältnis (PE), das vorhersagt, wie lange die Aktie den Break-Even-Punkt erreichen wird, und dem Kurs-Buch-Verhältnis (PB). berechnet die operative Rohertragsmarge und beurteilt, ob der Aktienkurs fair ist.

Kurz gesagt, die Fundamentalanalyse ist die wichtigste Methode, mit der Anleger beurteilen, ob ein Vermögenswert sowohl auf dem traditionellen Aktienmarkt als auch auf dem aufstrebenden Kryptowährungsmarkt über- oder unterbewertet ist.

Kryptowährungen und Fundamentalanalyse

Anders als die börsennotierten Unternehmen stellen Kryptoprojekte keine Quartalsabschlüsse für Investoren bereit. Daher gelten die drei wichtigsten Jahresabschlüsse und vier Schlüsselindikatoren nicht für den aufstrebenden Kryptomarkt.

Aufgrund der dezentralen Natur von Kryptowährungen gibt es kein universelles Maß, das auf den gesamten Kryptoraum angewendet werden kann. Da das scheinbar vertrauenswürdige Hörensagen auch gefälscht sein könnte, müssen Anleger lernen, die wahren Informationen zu identifizieren und festzustellen, ob die Quelle zuverlässig ist. Entweder ein Twitter-Konto oder eine Telegrammgruppe, der Sie folgen, kann unbestätigte Nachrichten veröffentlichen, und der Anstieg der Anzahl aktiver Adressen in der Blockchain kann auch gefälschte Daten sein.

Was sind dann die geeigneten Indikatoren und Tools, die am besten mit Marktnachrichten funktionieren, um die bestmögliche Fundamentalanalyse zu erstellen, um die Entscheidungsfindung auf dem Kryptomarkt zu erleichtern?

Nachfolgend finden Sie eine detaillierte Analyse der drei grundlegenden Metriken, drei Schlüsselindikatoren, Analysetools und Marktnachrichten der Fundamentalanalyse von Kryptowährungen.

Drei grundlegende Metriken

1.On-Chain-Metriken

On-Chain-Metriken beziehen sich auf Daten, die zur Beobachtung der Blockchain als Indikator zur Beurteilung des Markttrends verwendet werden können. Das Sammeln der Daten eines einzelnen Knotens allein ist jedoch zeitaufwändig und arbeitsintensiv. Anleger können sich auf Informationen beziehen, die von Websites bereitgestellt werden, die ausschließlich dazu bestimmt sind, Anlageentscheidungen bereitzustellen, oder die erforderlichen Informationen von APIs (Application Programming Interfaces) abrufen.

Anzahl der Transaktionen

Es kann als einfaches Maß zur Bewertung der Netzwerkaktivität verwendet werden. Indem wir die Transaktionsaktivität über einen bestimmten Zeitraum beobachten, können wir die Änderungen der Anzahl der Transaktionen in der Kette sehen. Dies garantiert jedoch nicht, dass alle Daten authentisch sind und nicht künstlich erhöht werden, indem Vermögenswerte zwischen verschiedenen Wallets desselben Investors übertragen werden. Besonderes Augenmerk sollten Sie auf Datenbetrug richten.

Transaktionsvolumen

Im Gegensatz zur oben erwähnten Anzahl von Transaktionen bedeutet das Transaktionsvolumen den Gesamtwert, der über einen festgelegten Zeitraum gehandelt wird. Das gesamte On-Chain-Transaktionsvolumen entspricht der Anzahl der Transaktionen multipliziert mit dem Betrag jeder Transaktion.

Aktive Adressen

Es bezieht sich auf die Blockchain-Adressen, die während eines festgelegten Zeitraums aktiv sind. Unter den verschiedenen Methoden, um zu beurteilen, ob eine Adresse aktiv ist oder nicht, verfolgen wir üblicherweise die Gesamtzahl der aktiven Adressen, indem wir die Anzahl der Sende- und Empfangsadressen jeder On-Chain-Transaktion für einen bestimmten Zeitraum beobachten und die Summe in regelmäßigen Abständen berechnen.

Transaktionsgebühr bezahlt

Wenn die Blockchain überlastet ist und es länger dauert, eine Transaktion abzuschließen, können wir die Transaktion beschleunigen, indem wir die Transaktionsgebühr erhöhen; Wenn die Blockchain reibungslos funktioniert und es nicht zu lange dauert, bis eine Transaktion abgeschlossen ist, können wir die Transaktionsgeschwindigkeit verringern und die Transaktionsgebühr sparen. Anhand der Transaktionsgebühr können wir direkt die Nachfrage der Händler nach einer bestimmten Blockchain erkennen. Je höher die Nachfrage, desto überfüllter die Blockchain und desto höher die Transaktionsgebühr.

Hash-Rate (Rechenleistung) und Staking-Betrag

Im Distributed-Ledger-System der Blockchain wird ein bestimmter Mechanismus benötigt, um die Betriebsreihenfolge von Netzwerkknoten zu bestimmen. Dieser auf Node-Computing basierende Mechanismus wird Konsensalgorithmen genannt, was für die Stabilität und Sicherheit der Blockchain sehr wichtig ist.

Einer der gebräuchlichsten und wichtigsten Konsensalgorithmen ist Proof of Work (PoW). Für Bitcoin verwendet es die Hash-Rate, dh Rechenleistung – die gesamte Rechenleistung des Schürfens oder der Verarbeitung von Transaktionen auf der Blockchain. Die On-Chain-Transaktionen sind miteinander verknüpft und können nicht geändert werden. Nehmen wir zum Beispiel den typischen 51%-Angriff. Wenn Hacker Blockchain-Daten manipulieren oder fälschen wollen, müssen sie mehr als 51 % der gesamten Netzwerkknoten kontrollieren, um dies zu ermöglichen. Je höher die Hash-Rate, desto höher die Schwierigkeit eines 51-%-Angriffs.

Ein weiterer gängiger Konsensalgorithmus ist Proof of Staking (PoS). Grundsätzlich ist das Staking von Assets erforderlich, um an der Blockverifizierung teilzunehmen. Wir können Marktpräferenzen feststellen, indem wir die Anzahl der Einsätze untersuchen.

2.Projektmetriken

Die Projektmetrik wird verwendet, um die Leistung eines Projektteams und das Ergebnis des Projekts auf verschiedene Weise zu bewerten.

Whitepaper

Das Whitepaper ist wie ein Aktienprospekt, konzentriert sich jedoch mehr auf die Forschungs- und technischen Informationen im Zusammenhang mit dem Projekt und bietet der Öffentlichkeit eine Möglichkeit, die Funktionsweise des Projekts sowie die Visionen und die anfängliche Ressourcenzuweisung zu verstehen. Ein Whitepaper umfasst insbesondere:

- Technologie

- Anwendungsfälle

- Roadmap für Upgrades oder neue Funktionen

- Token-Lieferung und -Ausgabe

Mannschaft

Da die meisten Kryptowährungs-Projektteams Informationen ihrer Teammitglieder auf GitHub veröffentlichen würden, ist es sehr bequem, relevante Informationen zu erhalten. GitHub ist aufgrund seiner geringen Kosten eine am häufigsten verwendete Open-Source-Plattform für Entwickler. Registrierte Benutzer dieser Plattform können Dateien und Daten in ihre Konten hochladen und damit für jedermann öffentlich zugänglich machen. Daher ist es möglich, zu wissen, ob das Team über die erforderlichen Fähigkeiten verfügt, um das Projekt zu realisieren, oder zu bewerten, ob das Team eine schändliche Geschichte hat, indem es die aufgedeckten Erfahrungen seiner Mitglieder bewertet und relevante Nachrichten liest.

Konkurrenten

Nachdem Sie das Whitepaper und das Team ausreichend recherchiert haben, können Sie eine vergleichende Analyse der Kontrahenten ähnlicher Anwendungen durchführen. Indem Sie es mit konkurrierenden Produkten und Projekten, an denen Sie interessiert sind, mit mehreren Indikatoren vergleichen, können Sie beurteilen, ob das Projekt leicht austauschbar ist.

Tokenomics und anfängliche Token-Verteilung

Es muss geprüft werden, ob die Token praktische Anwendungsfälle haben, wie der Cashflow funktioniert usw. Der echte Wert besteht nur, wenn der Token eine echte Nutzung hat und vom Markt anerkannt wird.

Wir sollten einen weiteren wichtigen Faktor berücksichtigen – wie die anfänglichen Token zugewiesen würden. Wenn es durch ein Initial Coin Offering (ICO) oder ein Initial Exchange Offering (IEO) zugeteilt wird, sollte das Whitepaper den Prozentsatz der Token angeben, die der Gründer und das Team ausgeben und behalten, einschließlich der Menge der für Investoren verfügbaren Token. Und durch ein Initial Model Offering (IMO) können Sie die Beweise für die Ankündigung des Abbaus in dem Netzwerk einsehen, das Sie zuvor gepostet haben.

Manchmal sollte das Vertrauensprinzip für die Projektmetrik verwendet werden. Da Anleger nur auf der Grundlage der vom Team offengelegten Informationen Urteile fällen können, lösen versteckte Informationen oder falsche Offenlegungen potenzielle Risiken aus.

3. Finanzkennzahlen

Anders als die Fundamentalanalyse-Tools im traditionellen Finanzwesen, die öffentliche Informationen wie Handelsvolumen, Preise und Liquidität auswerten, konzentrieren sich die Finanzkennzahlen in Krypto auf Vereinbarungen oder Anreizmaßnahmen.

Marktkapitalisierung (Netzwerkwert)

Die Marktkapitalisierung entspricht dem im Umlauf befindlichen Token multipliziert mit dem Token-Preis. Die Marktkapitalisierung bezieht sich auf die hypothetischen Kosten (ohne Slippage) pro Einheit für den Kauf eines Tokens. Wenn zum Beispiel 1 Million Token ausgegeben werden und der Handelspreis 1 $ beträgt, dann beträgt die gesamte Marktkapitalisierung 1 Mio. $, die vollständig aus dem Nichts geschaffen wird. Die Marktkapitalisierung ist offensichtlich verzerrt. Der Token wird wertlos, wenn die Popularität zurückgeht und die Nachfrage nach einer gewissen Zeit nachlässt.

Neben Preisschwankungen ist auch die Anzahl der im Umlauf befindlichen Token unsicher, da Token bei der Übertragung oder durch den Verlust von Schlüsseln zerstört werden oder verloren gehen können. Trotzdem wird die Marktkapitalisierung immer noch häufig verwendet, um das Potenzial für das Netzwerkwachstum abzuschätzen. Einige Krypto-Investoren glauben, dass Coins mit kleinen Marktkapitalisierungen ein höheres Wachstumspotenzial haben als Mainstream-Coins wie Bitcoin und Ethereum.

Beispiel für die Marktkapitalisierung von Bitcoin: Der BTC-Preis beträgt 20.669 $ und das zirkulierende Angebot beträgt 19.087.475

Die gesamte im Umlauf befindliche Marktkapitalisierung beträgt etwa 394,5 Milliarden US-Dollar (20.669 US-Dollar x 19.087.475 BTC = 394.536.772.126).

Von CoinMarketCap

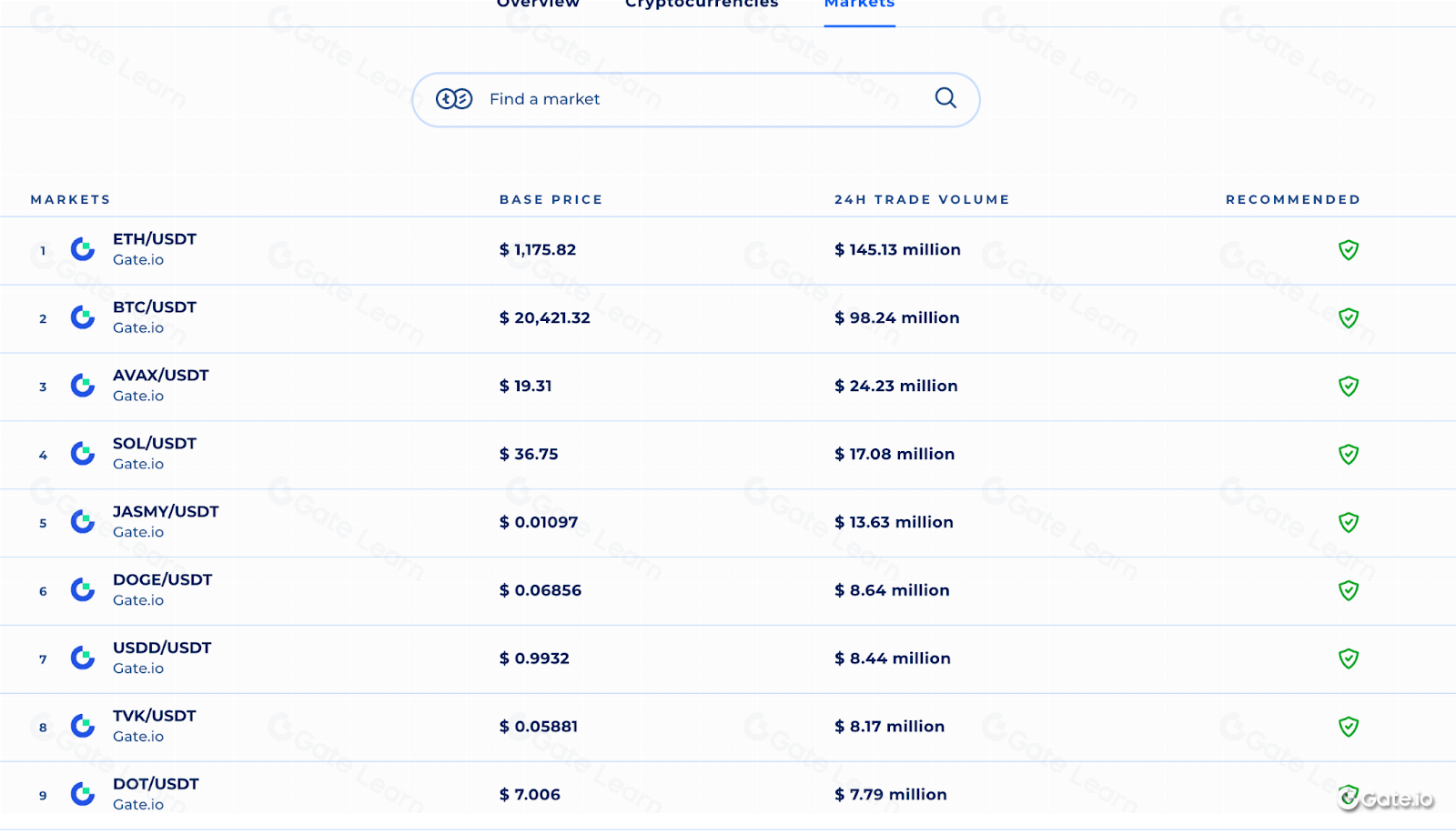

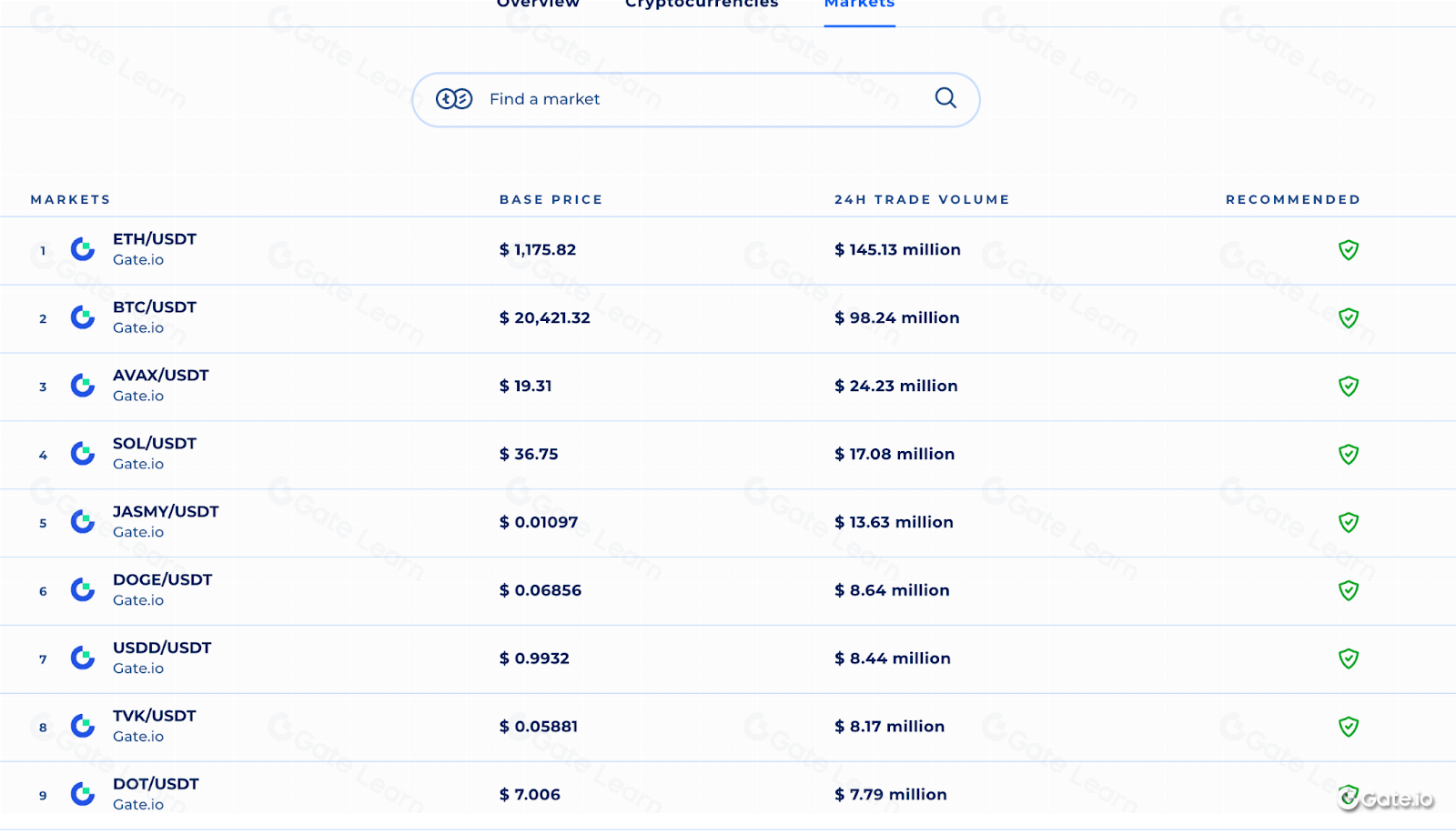

Liquidität und Handelsvolumen

Liquidität bezieht sich auf die Geschwindigkeit des Geldes. In einem Markt mit hoher Liquidität ist es einfach und schnell, Vermögenswerte zu einem fairen Preis zu kaufen oder zu verkaufen; während bei unzureichender Liquidität ein Vermögenswert nicht zu einem Preis gehandelt werden kann, der einem effizienten Markt entspricht.

Das Handelsvolumen ist ein Indikator, der hilft, die Liquidität zu bestimmen. Diagramme zeichnen das Handelsvolumen und den Handelswert während eines bestimmten Zeitraums auf. Liquidität kann dabei helfen, Marktpräferenzen zu bestimmen.

Gate.io Markets List & Handelspaare - nach Volumen | Coinranking

Versorgungsmechanismus

Der Währungsversorgungsmechanismus hinter Tokenomics ist ziemlich wichtig. Das maximale Angebot, die Marktzirkulation und die Inflationsrate wirken sich indirekt auf den Preis aus. Das bedeutet, wenn die Anzahl der Token steigt und die Nachfrage gleich bleibt, wird der Handelspreis fallen.

Nach einer gewissen Zeit reduzieren einige Token die Anzahl der neu erstellten Coins und reduzieren das Gesamtangebot, um den Preis aufrechtzuerhalten. Daher kann die Versorgung als Kriterium für die Prüfung angesehen werden, ob eine unbegrenzte zusätzliche Ausgabe vorliegt. Wenn dies der Fall ist, wird dies zu Inflation und niedrigen Preisen führen und den Markt weiter schädigen.

Drei Schlüsselindikatoren

1. Marktkapitalisierung (MC) und vollständig verwässerte Bewertung (FDV)

(Im folgenden Beispiel nehmen wir an, dass der aktuelle Marktpreis von A-Token 1 $ beträgt, das zirkulierende Angebot 1.000 beträgt und das maximale Angebot 10.000 beträgt.)

Vollständige verwässerte Bewertung (FDV)

FDV = maximales Angebot des Tokens X aktueller Marktpreis des Tokens = 10.000 X 1 = 10.000

FDV ist ein Indikator, mit dem der zukünftige Marktwert eines Projekts geschätzt werden kann. Das heißt, wenn das Team alle Token freischaltet und auf den Markt bringt, repräsentiert FDV den zukünftigen Wert des Projekts zum aktuellen Preis.

Marktkapitalisierung (MC)

MC = Marktzirkulation des Tokens (zirkulierendes Angebot) X aktueller Marktpreis des Tokens = 1.000 x 1 = 1.000

MC repräsentiert den aktuellen Marktwert eines Blockchain-Projekts. Er wird berechnet, indem die Marktzirkulation eines Tokens mit seinem aktuellen Marktpreis multipliziert wird, der den Wert gesperrter Tokens nicht enthält.

Der offensichtlichste Unterschied zwischen FDV und MC besteht darin, dass FDV nur den Wert gesperrter Token enthält. MC kann als Indikator zur Messung der Marktnachfrage verwendet werden. Es ist eher eine Versorgungsmetrik, da eine Zunahme der Marktnachfrage nach mehr freigeschalteten Token auch den Preis erhöhen und den FDV proportional erhöhen wird.

Nehmen Sie zum Beispiel 250.000 mit 5 Millionen FDV auf und verkaufen Sie 5 % FDV nach der Notierung. Angenommen, 1 % ist im Umlauf und die Marktkapitalisierung beträgt 1 Million, aber tatsächlich hat der FDV 100 Millionen erreicht. Da Erstinvestoren eine 20-fache Rendite erhalten haben, wird es einen erheblichen Verkaufsdruck geben, wenn diese Erstinvestoren die Token freischalten. Das heißt, es ist unvernünftig, wenn der FDV zum Zeitpunkt der Freischaltung größer als der MC ist, da dies zu einer großen Anzahl von Verkäufen und einem drastischen Preisverfall führen kann. Dies erklärt die starke Korrektur von DeFi im vergangenen Jahr, die weitaus schlechter ist als die Entwicklung des gesamten Kryptomarktes, da die meisten DeFi-Projekte durch Finanzierung gegründet werden und der Preis fallen wird, sobald der Token freigeschaltet ist.

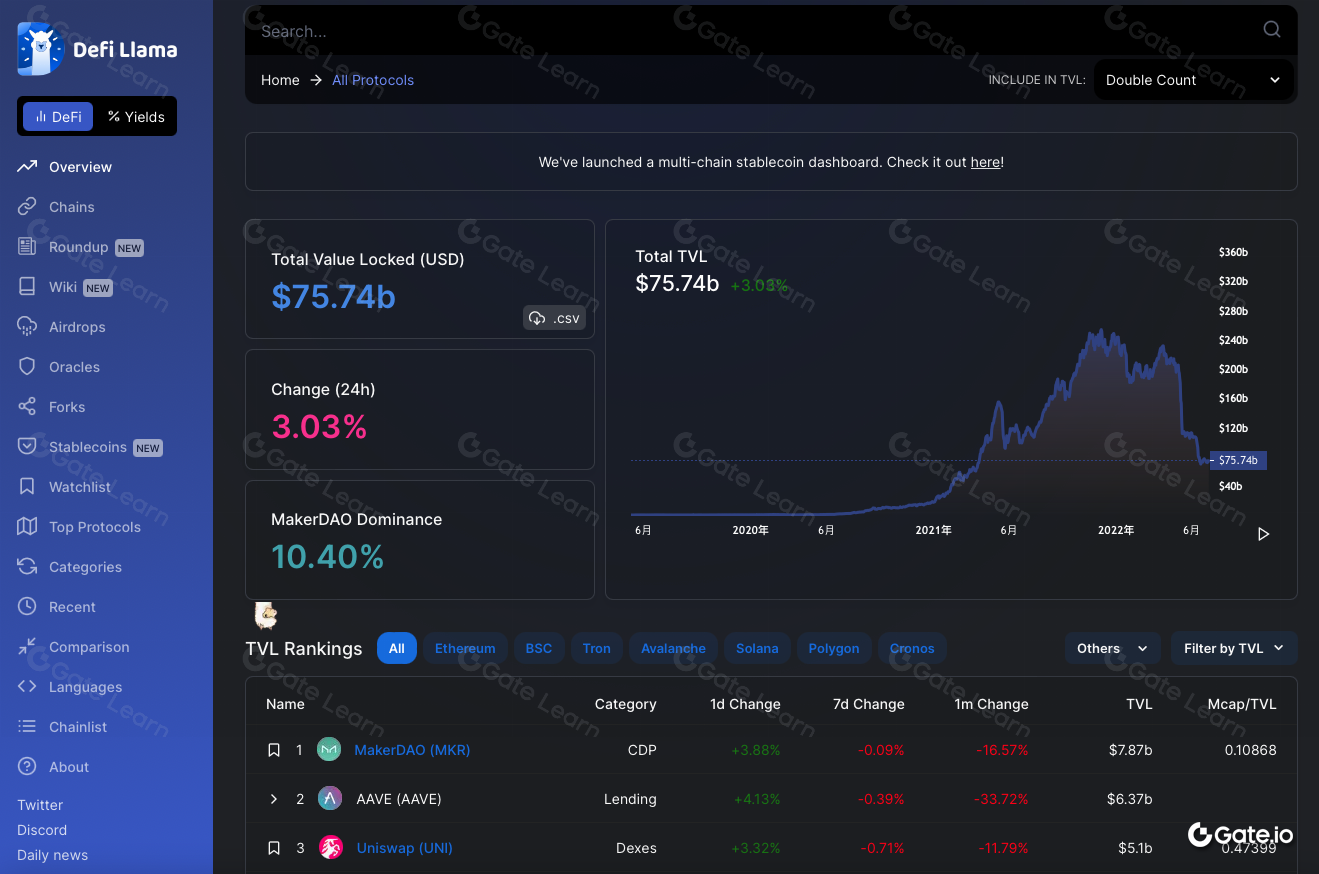

2. Gesamtwert gesperrt (TVL)

TVL bezieht sich auf die liquiden Mittel der DeFi-Protokolle, die die Gesamtmenge der im Kapitalpool eingeschlossenen Token angibt. Je höher die TVL, je mehr Mittel eingeworben werden, desto größer wird das Potenzial des Projekts sein. Wir können Informationen wie Änderungen der TVL und die jüngsten Zu- und Abflüsse von gesperrten Token von DeFi-Protokollen auf DeFi Llama erfassen.

Drei häufig verwendete TVL-Indikatoren:

Total Locked Value (TVL): Je höher der TVL, desto besser das DeFi-Protokoll

Marktkapitalisierung (Mcap) / TVL: Je niedriger das Verhältnis, desto größer das Potenzial des Marktes

Handelsvolumen (VOL) / TVL: Je höher das Verhältnis, desto besser die Rendite

3. Protokolleinnahmen (Rentabilität)

Einnahmen beziehen sich auf die Gesamtgebühren, die von Benutzern gezahlt werden, während Protokolleinnahmen der Anteil sind, der an Token-Inhaber des Gesamtbetrags gezahlt wird, den Benutzer an das Protokoll zahlen. Bei der Berechnung der Protokolleinnahmen sollten wir verschiedene Geschäftsstrategien von Projekten berücksichtigen. Zur weiteren Erläuterung nehmen wir NFTs (nicht fungible Token) als Beispiel:

Spielen, um zu verdienen: Axie Infinity

Das kürzlich beliebte, von Ethereum betriebene NFT-basierte Spiel Axie Infinity ist ein rundenbasiertes Blockchain-Spiel, das 2018 vom vietnamesischen Studio Sky Mavis eingeführt wurde. Benutzer verdienen Governance-Token, indem sie gegen andere Spieler kämpfen und Aufgaben erledigen. Dieses Spiel trifft den Play-to-Earn (P2E)-Wahn. Laut CryptoSlam, einer NFT-Analyse-Website, hat der Umsatz von Axie Infinity 1 Milliarde US-Dollar überschritten und ist damit das erste NFT-basierte Blockchain-Spiel mit einem Umsatz von über 1 Milliarde. Der hohe NFT-Verkaufserlös des Projekts ist auch die tragende Säule des Marktes.

100 % der Einnahmen aus dem Axie Infinity-Protokoll gehen an Token-Inhaber. Technisch gesehen werden sich Protokolleinnahmen und Token-Wert zu gleichen Teilen ändern. Beim Vergleich von Protokolleinnahmen oder PE-Verhältnissen ist es notwendig zu verstehen, wie Projekte funktionieren.

Das P2E-Modell erfreute sich in NFT-basierten Spielen großer Beliebtheit, bei denen Spieler NFT-Belohnungen sammeln und die Vermögenswerte in der realen Welt auszahlen lassen konnten.

Bewegen Sie sich, um zu verdienen: STEPN

Das Design des STEPN-Spiels basiert auf dem Dual-Token + NFT-Modell von Axie Infinity. Es verfügt über einen Dual-Token-Mechanismus, ein Reproduktionssystem und ein Energiesystem, einschließlich des Spieltokens GST (Green Satoshi Token), des Governance-Tokens GMT (Green Metaverse Token) und NFT-Sneakers.

STEPN verbindet Web3 mit der realen Welt und bietet Benutzern eine Plattform, um Geld zu verdienen, indem sie mit virtuellen Schuhen laufen.

Über Nacht skizzierten die beiden Gründer Prototyp und Konzept des Projekts. In diesem einzigartigen Modell können NFT-Besitzer von virtuellen Turnschuhen Token-Belohnungen verdienen, indem sie Laufaufgaben erledigen. Über einen Monat nach seiner Gründung belegte STEPN beim Solana Ignition Hackathon Gaming Track den vierten Platz und erhielt kurz nach seinem Start im Dezember 2021 eine von Sequoia geleitete Startfinanzierung in Höhe von 5 Millionen US-Dollar.

Anfang April meldete STEPN im ersten Quartal einen Umsatz von 26 Millionen US-Dollar. Es hat weltweit über 1 Million App-Downloads und eine geschätzte Marktkapitalisierung von 1 Milliarde US-Dollar und hat Investitionen von Binance gesichert. Laut On-Chain-Daten von Dune entstanden Ende April fast jeden Tag in der Woche etwa 4.000 bis 5.000 Paar Sneaker-NFTs.

Bis Mai 2022 verzeichnete STEPN 800.000 täglich aktive Benutzer (DAU) und 3 Millionen monatlich aktive Benutzer (MAU). Laut TechCrunch, einer Online-Zeitung, die sich auf High-Tech- und Startup-Unternehmen konzentriert, beträgt das tägliche Plattformeinkommen von STEPN etwa 3 bis 5 Millionen US-Dollar, wobei das monatliche Einkommen bis zu 10 Millionen US-Dollar erreicht.

Die Daten zeigen einen beträchtlichen Protokollumsatz von STEPN, der den anderer Unicorn-Unternehmen in den Bereichen DeFi, GameFi und sogar Web3 weit übertrifft. In der Anfangsphase hat GMT ebenfalls eine hervorragende Leistung gezeigt und innerhalb von 50 Tagen einen Anstieg um das 40-fache verzeichnet, von 0,1 $ am 10. März, als es zum ersten Mal eingeführt wurde, auf 4 $, die es am 30. April erreichte. Die fundamentalen Daten des Protokolls sind solide und die Investoren sind sehr begeistert von diesem Bullenmarkt, die beide den Token-Preis nivellieren. Es ist definitiv ein gutes Beispiel für uns, um zu lernen. Als die Fed jedoch eine Zinserhöhung ankündigte, floss heißes Geld ab, der Markttrend änderte sich, MAU ging zurück und der GMT-Preis fiel.

Wenn wir uns nur die Fundamentaldaten ansehen, ist es zwar eine gute Kaufgelegenheit, aber das Verkaufsargument ist schwer zu entscheiden. Neben der Fundamentalanalyse ist es auch sehr wichtig, geeignete Ein- und Ausstiegsstrategien sowie Handelsdisziplin anzuwenden.

Werkzeuge zur Fundamentalanalyse

Ätherscan

Transaktionsdetails sind für jedermann zugänglich, um Blockchains zu überprüfen. Unter einer Vielzahl von Blockchain-Browsern nehmen wir hier den führenden Ethereum-Blockchain-Explorer Etherscan als Beispiel, bei dem der Geldfluss jeder Transaktion in der Kette transparent und nachvollziehbar ist.

Am Beispiel des SHIBA INU-Tokens. Wir können von unten die Token-Zuordnung und die Wallet-Adressen der Inhaber sehen, sowie die gesamte Token-Versorgung und die Gesamtzahl der Inhaber.

Token-Terminal

Token Terminal standardisiert Kryptowährungsdaten, die sich auf traditionelle Finanzmarktindikatoren beziehen, sodass Anleger den Wert verschiedener Blockchains und dezentraler Anwendungen leicht überprüfen können. Zu den derzeit auf Token Terminal verfügbaren Metriken gehören: Gesamtmarktkapitalisierung, zirkulierende Marktkapitalisierung, Kurs-Umsatz-Verhältnis, Kurs-Gewinn-Verhältnis, Token-Handelsvolumen, gesperrter Gesamtwert, Gesamtrohstoffvolumen, Einkommen, Protokoll (Token-Inhaber) Einnahmen , Kosten und Ausgaben, Gesamteinnahmen usw. Es bietet originale, herunterladbare Projektdaten, die es allen ermöglichen, Datenanalysen schnell und genau mit Hilfe des Filters und mehrerer Anzeigefunktionen durchzuführen.

Im oben erwähnten Axie Infinity-Beispiel können Sie verschiedene verfügbare Metriken sehen, darunter die Gesamtmarktkapitalisierung, die zirkulierende Marktkapitalisierung, das Kurs-Gewinn-Verhältnis und das Handelsvolumen des Tokens, damit Benutzer Wettbewerbsanalysen, Datenanalysen und Multimetriken durchführen können Analyse ähnlicher Projekte.

Dünenanalyse

Dune Analytics ist eine kostenlose und leistungsstarke Blockchain-Analyse-Website, auf der Sie Daten aus der Ethereum-Blockchain mit SQL (einer Datenbank-Programmiersprache) extrahieren oder einfach SQL-Programme von anderen kopieren oder direkt nach einem Token suchen können. Mit den Daten können Sie visuelle Diagramme erstellen. Es vereinfacht den Prozess der Datensuche, ist einfach zu bedienen und präsentiert ein besser visualisiertes Ergebnis.

Im folgenden Beispiel können wir mit Dune ein Diagramm abfragen und zeichnen, das zeigt, wie viele neue Benutzer STEPN jeden Tag hat, und das Preistrenddiagramm für einen festgelegten Zeitraum usw.

Marktnachrichten

Es bezieht sich auf verschiedene Nachrichten, die den Markt negativ oder positiv beeinflussen. Auf dem realwirtschaftlichen Markt wird das Gesamtumfeld nicht nur den Aktienmarkt beeinflussen, sondern aufgrund des Austauschs von Finanzströmen auch die Kryptowährung. Zu den Faktoren, die den Wirtschaftsmarkt für Krypto beeinflussen, gehören größere Upgrades, die Notierung an einer Börse, Vertragslücken usw. Der auffälligste Moment in Krypto wäre der vierjährige Bitcoin Halving Cycle. Jede Halbierung bringt eine neue Periode der Bodenumkehr mit sich, sodass sie als Nachrichtenreferenz für den gesamten Markt verwendet werden kann.

[Vierjähriger Bitcoin-Halbierungszyklus]

Bitcoin-Start: 3. Januar 2009 Blockbelohnung: 50 BTC

Die erste Halbierung: 28. November 2012 Blockbelohnung: 25 BTC

Die zweite Halbierung: 9. Juli 2016 Blockbelohnung: 12,5 BTC

Die dritte Halbierung: 12. Mai 2020 Blockbelohnung: 6,25 BTC

Die vierte Halbierung: geplant für 2024 Blockbelohnung: 3.125 BTC

Nach Handelsansicht

Tauschguthaben

Im Allgemeinen sind große Ausverkäufe in einem Bullenmarkt weniger wahrscheinlich. Die meisten Wal-Investoren, die einen großen Geldbetrag halten, werden die Währung in Cold Wallets aufbewahren, um die Sicherheit zu gewährleisten. Während eines Bärenmarktes können Walanleger ihre Bestände jederzeit in großen Mengen verkaufen, um kein Geld zu verlieren. Wenn sich zu diesem Zeitpunkt der Börsensaldo erhöht, könnte dies eine Warnung vor einem möglichen Ausverkauf sein und zu einem Kursrückgang führen.

Whale Wallet-Transaktionsverlauf

Ein direkter Ansatz zur Abfrage von Whale-Wallet-Transaktionen ist über Whale Alert, eine Datenerfassungs- und Analyse-Website, auf der Sie Whale-Wallet-Transaktionen verschiedener Coins überprüfen und herausfinden können, welche Coins große Transaktionen durchlaufen. Dies ist jedoch nur ein Signal zur Vorhersage des zukünftigen Trends und sollte nicht direkt als Anlageberatung verwendet werden.

Von Whale Alert Twitter

Vor- und Nachteile der Fundamentalanalyse von Kryptowährungen

Vorteile

Helfen Sie, den Wendepunkt zu finden, wenn sich der Trend ändert

Erleichtern Sie das sofortige Erfassen von Echtzeitinformationen und Trendänderungen

Helfen Sie dabei, geeignete Investitionsziele zu identifizieren

Vermeiden Sie irrationalen Ausverkauf durch Panik

Nachteile

Die Daten können verfälscht sein

Keine standardisierte, umfassende Einführung und Informationen öffentlich verfügbar, was es schwierig macht, die echten zu identifizieren.

Einige vom Projektteam bereitgestellte Informationen können ebenfalls verborgen oder falsch sein.

Die Datenerhebung und -analyse ist zeitaufwändig und arbeitsintensiv

Fazit

Die Fundamentalanalyse-Tools, die für traditionelle Finanzmärkte entwickelt wurden, sind für den aufstrebenden Kryptomarkt nicht mehr anwendbar. Als Reaktion darauf werden verschiedene Hilfsanalysewerkzeuge erstellt. Alle Informationen werden aufgrund ihres offenen Charakters in der Blockchain aufgezeichnet und veröffentlicht. Die Verwendung dieser Hilfswerkzeuge hängt jedoch immer noch von verschiedenen Anwendungen zum Sammeln von Daten ab.

Die Datenquellen aller Analyseplattformen könnten nicht ganz genau sein, und die Nachrichten könnten leicht gefälscht werden, zumal die meisten Krypto-Investoren auf der ganzen Welt verstreut sind, was sie zu einem regulatorischen blinden Fleck macht. Selbst wenn es einen Streit gibt, ist es äußerst schwierig, ihn durch einen Rechtsstreit zu lösen.

Derzeit haben wir keine ausgefeilten Datenmodelle und Bewertungskriterien für die fundamentale Analyse von Kryptowährungen wie für traditionelle Finanzen. Bei den Werkzeugen besteht noch erheblicher Verbesserungsbedarf. Wenn Investoren jedoch in der Lage sind, effektive Investitionsentscheidungen mit einer höheren Gewinnwahrscheinlichkeit zu treffen, indem sie die Fundamentaldaten eines Projekts untersuchen und bessere Analysemodelle und Bewertungskriterien verwenden, ist die Fundamentalanalyse immer noch eine gute Bewertungsmethode.

Kryptowährungsprojekte boomten erst nach 2020. Seitdem sind vielfältigere und innovativere Anwendungsszenarien entstanden. Der Kryptomarkt schwankt jedoch stark, wobei Risiken und Chancen nebeneinander bestehen. Die Gestaltung Ihres benutzerdefinierten Fundamentalanalysemodells hilft Ihnen dabei, Anlageentscheidungen disziplinierter zu treffen. Aufgrund des hohen Risikos und der hohen Rendite von Krypto-Investitionen wird ein gut konzipiertes Analysemodell Ihre Anlagestrategie verbessern.

Was ist Fundamentalanalyse?

Was ist die Fundamentalanalyse von Kryptowährungen?

Was ist Fundamentalanalyse?

Kryptowährungen und Fundamentalanalyse

Drei grundlegende Metriken

Drei Schlüsselindikatoren

Werkzeuge zur Fundamentalanalyse

Marktnachrichten

Vor- und Nachteile der Fundamentalanalyse von Kryptowährungen

Fazit

Was ist die Fundamentalanalyse von Kryptowährungen?

Kryptowährungsprojekte boomten erst nach 2020. Seitdem sind vielfältigere und innovativere Anwendungsszenarien entstanden. Der Kryptomarkt schwankt jedoch stark, wobei Risiken und Chancen nebeneinander bestehen. Die Gestaltung Ihres benutzerdefinierten Fundamentalanalysemodells hilft Ihnen dabei, Anlageentscheidungen disziplinierter zu treffen. Aufgrund des hohen Risikos und der hohen Rendite von Krypto-Investitionen wird ein gut konzipiertes Analysemodell Ihre Anlagestrategie verbessern. Handel. Sie haben vielleicht die Worte gehört, dass „ein Tag in Krypto zehn Jahre auf den traditionellen Finanzmärkten entspricht“. Dies liegt daran, dass die „Limit Up-Limit Down“-Regel an der Börse sowohl übermäßige Gewinne als auch vergrößerte Verluste verhindert. Sobald die Preisänderung das Limit überschreitet, löst dies Handelsunterbrechungen aus. Auf dem aufstrebenden Kryptowährungsmarkt gibt es jedoch keine Begrenzung des Preises oder der Handelszeit. Sie können Krypto jede Minute handeln. Das enorme Gewinnpotenzial ist jedoch immer mit hohen Risiken verbunden. Gibt es gesetzlich optimale Wege, die Anleger nutzen können, um die bestmöglichen Anlageentscheidungen zu treffen?

Was ist Fundamentalanalyse?

Auf traditionellen Finanzmärkten müssen Anleger Entscheidungen als Reaktion auf Marktveränderungen treffen. Jede angemessene Entscheidung wird mit dem Einsatz geeigneter Analysemethoden getroffen. Grundsätzlich lassen sich Analysemethoden in drei Typen einteilen: Fundamentale, technische und Positionskostenanalyse. Die Fundamentalanalyse am traditionellen Aktienmarkt besteht darin, den Finanzstatus und die Rentabilität eines Unternehmens durch die Analyse seiner drei Jahresabschlüsse und vier Schlüsselindikatoren zu verstehen und so zu beurteilen, ob es eine langfristige Investition verdient.

Die oben genannten drei Jahresabschlüsse umfassen eine Gewinn- und Verlustrechnung (um festzustellen, ob das Unternehmen einen Nettogewinn erzielt), eine Bilanz (um die Vermögenswerte und Verbindlichkeiten des Unternehmens zu überprüfen) und eine Kapitalflussrechnung (um zu sehen, wie hoch die liquiden Mittel sind Unternehmen tatsächlich besitzt).

Die vier Indikatoren bestehen aus dem Gewinn pro Aktie (EP), der den Gewinn zeigt, den jede Aktie bringt, dem Kurs-Gewinn-Verhältnis (PE), das vorhersagt, wie lange die Aktie den Break-Even-Punkt erreichen wird, und dem Kurs-Buch-Verhältnis (PB). berechnet die operative Rohertragsmarge und beurteilt, ob der Aktienkurs fair ist.

Kurz gesagt, die Fundamentalanalyse ist die wichtigste Methode, mit der Anleger beurteilen, ob ein Vermögenswert sowohl auf dem traditionellen Aktienmarkt als auch auf dem aufstrebenden Kryptowährungsmarkt über- oder unterbewertet ist.

Kryptowährungen und Fundamentalanalyse

Anders als die börsennotierten Unternehmen stellen Kryptoprojekte keine Quartalsabschlüsse für Investoren bereit. Daher gelten die drei wichtigsten Jahresabschlüsse und vier Schlüsselindikatoren nicht für den aufstrebenden Kryptomarkt.

Aufgrund der dezentralen Natur von Kryptowährungen gibt es kein universelles Maß, das auf den gesamten Kryptoraum angewendet werden kann. Da das scheinbar vertrauenswürdige Hörensagen auch gefälscht sein könnte, müssen Anleger lernen, die wahren Informationen zu identifizieren und festzustellen, ob die Quelle zuverlässig ist. Entweder ein Twitter-Konto oder eine Telegrammgruppe, der Sie folgen, kann unbestätigte Nachrichten veröffentlichen, und der Anstieg der Anzahl aktiver Adressen in der Blockchain kann auch gefälschte Daten sein.

Was sind dann die geeigneten Indikatoren und Tools, die am besten mit Marktnachrichten funktionieren, um die bestmögliche Fundamentalanalyse zu erstellen, um die Entscheidungsfindung auf dem Kryptomarkt zu erleichtern?

Nachfolgend finden Sie eine detaillierte Analyse der drei grundlegenden Metriken, drei Schlüsselindikatoren, Analysetools und Marktnachrichten der Fundamentalanalyse von Kryptowährungen.

Drei grundlegende Metriken

1.On-Chain-Metriken

On-Chain-Metriken beziehen sich auf Daten, die zur Beobachtung der Blockchain als Indikator zur Beurteilung des Markttrends verwendet werden können. Das Sammeln der Daten eines einzelnen Knotens allein ist jedoch zeitaufwändig und arbeitsintensiv. Anleger können sich auf Informationen beziehen, die von Websites bereitgestellt werden, die ausschließlich dazu bestimmt sind, Anlageentscheidungen bereitzustellen, oder die erforderlichen Informationen von APIs (Application Programming Interfaces) abrufen.

Anzahl der Transaktionen

Es kann als einfaches Maß zur Bewertung der Netzwerkaktivität verwendet werden. Indem wir die Transaktionsaktivität über einen bestimmten Zeitraum beobachten, können wir die Änderungen der Anzahl der Transaktionen in der Kette sehen. Dies garantiert jedoch nicht, dass alle Daten authentisch sind und nicht künstlich erhöht werden, indem Vermögenswerte zwischen verschiedenen Wallets desselben Investors übertragen werden. Besonderes Augenmerk sollten Sie auf Datenbetrug richten.

Transaktionsvolumen

Im Gegensatz zur oben erwähnten Anzahl von Transaktionen bedeutet das Transaktionsvolumen den Gesamtwert, der über einen festgelegten Zeitraum gehandelt wird. Das gesamte On-Chain-Transaktionsvolumen entspricht der Anzahl der Transaktionen multipliziert mit dem Betrag jeder Transaktion.

Aktive Adressen

Es bezieht sich auf die Blockchain-Adressen, die während eines festgelegten Zeitraums aktiv sind. Unter den verschiedenen Methoden, um zu beurteilen, ob eine Adresse aktiv ist oder nicht, verfolgen wir üblicherweise die Gesamtzahl der aktiven Adressen, indem wir die Anzahl der Sende- und Empfangsadressen jeder On-Chain-Transaktion für einen bestimmten Zeitraum beobachten und die Summe in regelmäßigen Abständen berechnen.

Transaktionsgebühr bezahlt

Wenn die Blockchain überlastet ist und es länger dauert, eine Transaktion abzuschließen, können wir die Transaktion beschleunigen, indem wir die Transaktionsgebühr erhöhen; Wenn die Blockchain reibungslos funktioniert und es nicht zu lange dauert, bis eine Transaktion abgeschlossen ist, können wir die Transaktionsgeschwindigkeit verringern und die Transaktionsgebühr sparen. Anhand der Transaktionsgebühr können wir direkt die Nachfrage der Händler nach einer bestimmten Blockchain erkennen. Je höher die Nachfrage, desto überfüllter die Blockchain und desto höher die Transaktionsgebühr.

Hash-Rate (Rechenleistung) und Staking-Betrag

Im Distributed-Ledger-System der Blockchain wird ein bestimmter Mechanismus benötigt, um die Betriebsreihenfolge von Netzwerkknoten zu bestimmen. Dieser auf Node-Computing basierende Mechanismus wird Konsensalgorithmen genannt, was für die Stabilität und Sicherheit der Blockchain sehr wichtig ist.

Einer der gebräuchlichsten und wichtigsten Konsensalgorithmen ist Proof of Work (PoW). Für Bitcoin verwendet es die Hash-Rate, dh Rechenleistung – die gesamte Rechenleistung des Schürfens oder der Verarbeitung von Transaktionen auf der Blockchain. Die On-Chain-Transaktionen sind miteinander verknüpft und können nicht geändert werden. Nehmen wir zum Beispiel den typischen 51%-Angriff. Wenn Hacker Blockchain-Daten manipulieren oder fälschen wollen, müssen sie mehr als 51 % der gesamten Netzwerkknoten kontrollieren, um dies zu ermöglichen. Je höher die Hash-Rate, desto höher die Schwierigkeit eines 51-%-Angriffs.

Ein weiterer gängiger Konsensalgorithmus ist Proof of Staking (PoS). Grundsätzlich ist das Staking von Assets erforderlich, um an der Blockverifizierung teilzunehmen. Wir können Marktpräferenzen feststellen, indem wir die Anzahl der Einsätze untersuchen.

2.Projektmetriken

Die Projektmetrik wird verwendet, um die Leistung eines Projektteams und das Ergebnis des Projekts auf verschiedene Weise zu bewerten.

Whitepaper

Das Whitepaper ist wie ein Aktienprospekt, konzentriert sich jedoch mehr auf die Forschungs- und technischen Informationen im Zusammenhang mit dem Projekt und bietet der Öffentlichkeit eine Möglichkeit, die Funktionsweise des Projekts sowie die Visionen und die anfängliche Ressourcenzuweisung zu verstehen. Ein Whitepaper umfasst insbesondere:

- Technologie

- Anwendungsfälle

- Roadmap für Upgrades oder neue Funktionen

- Token-Lieferung und -Ausgabe

Mannschaft

Da die meisten Kryptowährungs-Projektteams Informationen ihrer Teammitglieder auf GitHub veröffentlichen würden, ist es sehr bequem, relevante Informationen zu erhalten. GitHub ist aufgrund seiner geringen Kosten eine am häufigsten verwendete Open-Source-Plattform für Entwickler. Registrierte Benutzer dieser Plattform können Dateien und Daten in ihre Konten hochladen und damit für jedermann öffentlich zugänglich machen. Daher ist es möglich, zu wissen, ob das Team über die erforderlichen Fähigkeiten verfügt, um das Projekt zu realisieren, oder zu bewerten, ob das Team eine schändliche Geschichte hat, indem es die aufgedeckten Erfahrungen seiner Mitglieder bewertet und relevante Nachrichten liest.

Konkurrenten

Nachdem Sie das Whitepaper und das Team ausreichend recherchiert haben, können Sie eine vergleichende Analyse der Kontrahenten ähnlicher Anwendungen durchführen. Indem Sie es mit konkurrierenden Produkten und Projekten, an denen Sie interessiert sind, mit mehreren Indikatoren vergleichen, können Sie beurteilen, ob das Projekt leicht austauschbar ist.

Tokenomics und anfängliche Token-Verteilung

Es muss geprüft werden, ob die Token praktische Anwendungsfälle haben, wie der Cashflow funktioniert usw. Der echte Wert besteht nur, wenn der Token eine echte Nutzung hat und vom Markt anerkannt wird.

Wir sollten einen weiteren wichtigen Faktor berücksichtigen – wie die anfänglichen Token zugewiesen würden. Wenn es durch ein Initial Coin Offering (ICO) oder ein Initial Exchange Offering (IEO) zugeteilt wird, sollte das Whitepaper den Prozentsatz der Token angeben, die der Gründer und das Team ausgeben und behalten, einschließlich der Menge der für Investoren verfügbaren Token. Und durch ein Initial Model Offering (IMO) können Sie die Beweise für die Ankündigung des Abbaus in dem Netzwerk einsehen, das Sie zuvor gepostet haben.

Manchmal sollte das Vertrauensprinzip für die Projektmetrik verwendet werden. Da Anleger nur auf der Grundlage der vom Team offengelegten Informationen Urteile fällen können, lösen versteckte Informationen oder falsche Offenlegungen potenzielle Risiken aus.

3. Finanzkennzahlen

Anders als die Fundamentalanalyse-Tools im traditionellen Finanzwesen, die öffentliche Informationen wie Handelsvolumen, Preise und Liquidität auswerten, konzentrieren sich die Finanzkennzahlen in Krypto auf Vereinbarungen oder Anreizmaßnahmen.

Marktkapitalisierung (Netzwerkwert)

Die Marktkapitalisierung entspricht dem im Umlauf befindlichen Token multipliziert mit dem Token-Preis. Die Marktkapitalisierung bezieht sich auf die hypothetischen Kosten (ohne Slippage) pro Einheit für den Kauf eines Tokens. Wenn zum Beispiel 1 Million Token ausgegeben werden und der Handelspreis 1 $ beträgt, dann beträgt die gesamte Marktkapitalisierung 1 Mio. $, die vollständig aus dem Nichts geschaffen wird. Die Marktkapitalisierung ist offensichtlich verzerrt. Der Token wird wertlos, wenn die Popularität zurückgeht und die Nachfrage nach einer gewissen Zeit nachlässt.

Neben Preisschwankungen ist auch die Anzahl der im Umlauf befindlichen Token unsicher, da Token bei der Übertragung oder durch den Verlust von Schlüsseln zerstört werden oder verloren gehen können. Trotzdem wird die Marktkapitalisierung immer noch häufig verwendet, um das Potenzial für das Netzwerkwachstum abzuschätzen. Einige Krypto-Investoren glauben, dass Coins mit kleinen Marktkapitalisierungen ein höheres Wachstumspotenzial haben als Mainstream-Coins wie Bitcoin und Ethereum.

Beispiel für die Marktkapitalisierung von Bitcoin: Der BTC-Preis beträgt 20.669 $ und das zirkulierende Angebot beträgt 19.087.475

Die gesamte im Umlauf befindliche Marktkapitalisierung beträgt etwa 394,5 Milliarden US-Dollar (20.669 US-Dollar x 19.087.475 BTC = 394.536.772.126).

Von CoinMarketCap

Liquidität und Handelsvolumen

Liquidität bezieht sich auf die Geschwindigkeit des Geldes. In einem Markt mit hoher Liquidität ist es einfach und schnell, Vermögenswerte zu einem fairen Preis zu kaufen oder zu verkaufen; während bei unzureichender Liquidität ein Vermögenswert nicht zu einem Preis gehandelt werden kann, der einem effizienten Markt entspricht.

Das Handelsvolumen ist ein Indikator, der hilft, die Liquidität zu bestimmen. Diagramme zeichnen das Handelsvolumen und den Handelswert während eines bestimmten Zeitraums auf. Liquidität kann dabei helfen, Marktpräferenzen zu bestimmen.

Gate.io Markets List & Handelspaare - nach Volumen | Coinranking

Versorgungsmechanismus

Der Währungsversorgungsmechanismus hinter Tokenomics ist ziemlich wichtig. Das maximale Angebot, die Marktzirkulation und die Inflationsrate wirken sich indirekt auf den Preis aus. Das bedeutet, wenn die Anzahl der Token steigt und die Nachfrage gleich bleibt, wird der Handelspreis fallen.

Nach einer gewissen Zeit reduzieren einige Token die Anzahl der neu erstellten Coins und reduzieren das Gesamtangebot, um den Preis aufrechtzuerhalten. Daher kann die Versorgung als Kriterium für die Prüfung angesehen werden, ob eine unbegrenzte zusätzliche Ausgabe vorliegt. Wenn dies der Fall ist, wird dies zu Inflation und niedrigen Preisen führen und den Markt weiter schädigen.

Drei Schlüsselindikatoren

1. Marktkapitalisierung (MC) und vollständig verwässerte Bewertung (FDV)

(Im folgenden Beispiel nehmen wir an, dass der aktuelle Marktpreis von A-Token 1 $ beträgt, das zirkulierende Angebot 1.000 beträgt und das maximale Angebot 10.000 beträgt.)

Vollständige verwässerte Bewertung (FDV)

FDV = maximales Angebot des Tokens X aktueller Marktpreis des Tokens = 10.000 X 1 = 10.000

FDV ist ein Indikator, mit dem der zukünftige Marktwert eines Projekts geschätzt werden kann. Das heißt, wenn das Team alle Token freischaltet und auf den Markt bringt, repräsentiert FDV den zukünftigen Wert des Projekts zum aktuellen Preis.

Marktkapitalisierung (MC)

MC = Marktzirkulation des Tokens (zirkulierendes Angebot) X aktueller Marktpreis des Tokens = 1.000 x 1 = 1.000

MC repräsentiert den aktuellen Marktwert eines Blockchain-Projekts. Er wird berechnet, indem die Marktzirkulation eines Tokens mit seinem aktuellen Marktpreis multipliziert wird, der den Wert gesperrter Tokens nicht enthält.

Der offensichtlichste Unterschied zwischen FDV und MC besteht darin, dass FDV nur den Wert gesperrter Token enthält. MC kann als Indikator zur Messung der Marktnachfrage verwendet werden. Es ist eher eine Versorgungsmetrik, da eine Zunahme der Marktnachfrage nach mehr freigeschalteten Token auch den Preis erhöhen und den FDV proportional erhöhen wird.

Nehmen Sie zum Beispiel 250.000 mit 5 Millionen FDV auf und verkaufen Sie 5 % FDV nach der Notierung. Angenommen, 1 % ist im Umlauf und die Marktkapitalisierung beträgt 1 Million, aber tatsächlich hat der FDV 100 Millionen erreicht. Da Erstinvestoren eine 20-fache Rendite erhalten haben, wird es einen erheblichen Verkaufsdruck geben, wenn diese Erstinvestoren die Token freischalten. Das heißt, es ist unvernünftig, wenn der FDV zum Zeitpunkt der Freischaltung größer als der MC ist, da dies zu einer großen Anzahl von Verkäufen und einem drastischen Preisverfall führen kann. Dies erklärt die starke Korrektur von DeFi im vergangenen Jahr, die weitaus schlechter ist als die Entwicklung des gesamten Kryptomarktes, da die meisten DeFi-Projekte durch Finanzierung gegründet werden und der Preis fallen wird, sobald der Token freigeschaltet ist.

2. Gesamtwert gesperrt (TVL)

TVL bezieht sich auf die liquiden Mittel der DeFi-Protokolle, die die Gesamtmenge der im Kapitalpool eingeschlossenen Token angibt. Je höher die TVL, je mehr Mittel eingeworben werden, desto größer wird das Potenzial des Projekts sein. Wir können Informationen wie Änderungen der TVL und die jüngsten Zu- und Abflüsse von gesperrten Token von DeFi-Protokollen auf DeFi Llama erfassen.

Drei häufig verwendete TVL-Indikatoren:

Total Locked Value (TVL): Je höher der TVL, desto besser das DeFi-Protokoll

Marktkapitalisierung (Mcap) / TVL: Je niedriger das Verhältnis, desto größer das Potenzial des Marktes

Handelsvolumen (VOL) / TVL: Je höher das Verhältnis, desto besser die Rendite

3. Protokolleinnahmen (Rentabilität)

Einnahmen beziehen sich auf die Gesamtgebühren, die von Benutzern gezahlt werden, während Protokolleinnahmen der Anteil sind, der an Token-Inhaber des Gesamtbetrags gezahlt wird, den Benutzer an das Protokoll zahlen. Bei der Berechnung der Protokolleinnahmen sollten wir verschiedene Geschäftsstrategien von Projekten berücksichtigen. Zur weiteren Erläuterung nehmen wir NFTs (nicht fungible Token) als Beispiel:

Spielen, um zu verdienen: Axie Infinity

Das kürzlich beliebte, von Ethereum betriebene NFT-basierte Spiel Axie Infinity ist ein rundenbasiertes Blockchain-Spiel, das 2018 vom vietnamesischen Studio Sky Mavis eingeführt wurde. Benutzer verdienen Governance-Token, indem sie gegen andere Spieler kämpfen und Aufgaben erledigen. Dieses Spiel trifft den Play-to-Earn (P2E)-Wahn. Laut CryptoSlam, einer NFT-Analyse-Website, hat der Umsatz von Axie Infinity 1 Milliarde US-Dollar überschritten und ist damit das erste NFT-basierte Blockchain-Spiel mit einem Umsatz von über 1 Milliarde. Der hohe NFT-Verkaufserlös des Projekts ist auch die tragende Säule des Marktes.

100 % der Einnahmen aus dem Axie Infinity-Protokoll gehen an Token-Inhaber. Technisch gesehen werden sich Protokolleinnahmen und Token-Wert zu gleichen Teilen ändern. Beim Vergleich von Protokolleinnahmen oder PE-Verhältnissen ist es notwendig zu verstehen, wie Projekte funktionieren.

Das P2E-Modell erfreute sich in NFT-basierten Spielen großer Beliebtheit, bei denen Spieler NFT-Belohnungen sammeln und die Vermögenswerte in der realen Welt auszahlen lassen konnten.

Bewegen Sie sich, um zu verdienen: STEPN

Das Design des STEPN-Spiels basiert auf dem Dual-Token + NFT-Modell von Axie Infinity. Es verfügt über einen Dual-Token-Mechanismus, ein Reproduktionssystem und ein Energiesystem, einschließlich des Spieltokens GST (Green Satoshi Token), des Governance-Tokens GMT (Green Metaverse Token) und NFT-Sneakers.

STEPN verbindet Web3 mit der realen Welt und bietet Benutzern eine Plattform, um Geld zu verdienen, indem sie mit virtuellen Schuhen laufen.

Über Nacht skizzierten die beiden Gründer Prototyp und Konzept des Projekts. In diesem einzigartigen Modell können NFT-Besitzer von virtuellen Turnschuhen Token-Belohnungen verdienen, indem sie Laufaufgaben erledigen. Über einen Monat nach seiner Gründung belegte STEPN beim Solana Ignition Hackathon Gaming Track den vierten Platz und erhielt kurz nach seinem Start im Dezember 2021 eine von Sequoia geleitete Startfinanzierung in Höhe von 5 Millionen US-Dollar.

Anfang April meldete STEPN im ersten Quartal einen Umsatz von 26 Millionen US-Dollar. Es hat weltweit über 1 Million App-Downloads und eine geschätzte Marktkapitalisierung von 1 Milliarde US-Dollar und hat Investitionen von Binance gesichert. Laut On-Chain-Daten von Dune entstanden Ende April fast jeden Tag in der Woche etwa 4.000 bis 5.000 Paar Sneaker-NFTs.

Bis Mai 2022 verzeichnete STEPN 800.000 täglich aktive Benutzer (DAU) und 3 Millionen monatlich aktive Benutzer (MAU). Laut TechCrunch, einer Online-Zeitung, die sich auf High-Tech- und Startup-Unternehmen konzentriert, beträgt das tägliche Plattformeinkommen von STEPN etwa 3 bis 5 Millionen US-Dollar, wobei das monatliche Einkommen bis zu 10 Millionen US-Dollar erreicht.

Die Daten zeigen einen beträchtlichen Protokollumsatz von STEPN, der den anderer Unicorn-Unternehmen in den Bereichen DeFi, GameFi und sogar Web3 weit übertrifft. In der Anfangsphase hat GMT ebenfalls eine hervorragende Leistung gezeigt und innerhalb von 50 Tagen einen Anstieg um das 40-fache verzeichnet, von 0,1 $ am 10. März, als es zum ersten Mal eingeführt wurde, auf 4 $, die es am 30. April erreichte. Die fundamentalen Daten des Protokolls sind solide und die Investoren sind sehr begeistert von diesem Bullenmarkt, die beide den Token-Preis nivellieren. Es ist definitiv ein gutes Beispiel für uns, um zu lernen. Als die Fed jedoch eine Zinserhöhung ankündigte, floss heißes Geld ab, der Markttrend änderte sich, MAU ging zurück und der GMT-Preis fiel.

Wenn wir uns nur die Fundamentaldaten ansehen, ist es zwar eine gute Kaufgelegenheit, aber das Verkaufsargument ist schwer zu entscheiden. Neben der Fundamentalanalyse ist es auch sehr wichtig, geeignete Ein- und Ausstiegsstrategien sowie Handelsdisziplin anzuwenden.

Werkzeuge zur Fundamentalanalyse

Ätherscan

Transaktionsdetails sind für jedermann zugänglich, um Blockchains zu überprüfen. Unter einer Vielzahl von Blockchain-Browsern nehmen wir hier den führenden Ethereum-Blockchain-Explorer Etherscan als Beispiel, bei dem der Geldfluss jeder Transaktion in der Kette transparent und nachvollziehbar ist.

Am Beispiel des SHIBA INU-Tokens. Wir können von unten die Token-Zuordnung und die Wallet-Adressen der Inhaber sehen, sowie die gesamte Token-Versorgung und die Gesamtzahl der Inhaber.

Token-Terminal

Token Terminal standardisiert Kryptowährungsdaten, die sich auf traditionelle Finanzmarktindikatoren beziehen, sodass Anleger den Wert verschiedener Blockchains und dezentraler Anwendungen leicht überprüfen können. Zu den derzeit auf Token Terminal verfügbaren Metriken gehören: Gesamtmarktkapitalisierung, zirkulierende Marktkapitalisierung, Kurs-Umsatz-Verhältnis, Kurs-Gewinn-Verhältnis, Token-Handelsvolumen, gesperrter Gesamtwert, Gesamtrohstoffvolumen, Einkommen, Protokoll (Token-Inhaber) Einnahmen , Kosten und Ausgaben, Gesamteinnahmen usw. Es bietet originale, herunterladbare Projektdaten, die es allen ermöglichen, Datenanalysen schnell und genau mit Hilfe des Filters und mehrerer Anzeigefunktionen durchzuführen.

Im oben erwähnten Axie Infinity-Beispiel können Sie verschiedene verfügbare Metriken sehen, darunter die Gesamtmarktkapitalisierung, die zirkulierende Marktkapitalisierung, das Kurs-Gewinn-Verhältnis und das Handelsvolumen des Tokens, damit Benutzer Wettbewerbsanalysen, Datenanalysen und Multimetriken durchführen können Analyse ähnlicher Projekte.

Dünenanalyse

Dune Analytics ist eine kostenlose und leistungsstarke Blockchain-Analyse-Website, auf der Sie Daten aus der Ethereum-Blockchain mit SQL (einer Datenbank-Programmiersprache) extrahieren oder einfach SQL-Programme von anderen kopieren oder direkt nach einem Token suchen können. Mit den Daten können Sie visuelle Diagramme erstellen. Es vereinfacht den Prozess der Datensuche, ist einfach zu bedienen und präsentiert ein besser visualisiertes Ergebnis.

Im folgenden Beispiel können wir mit Dune ein Diagramm abfragen und zeichnen, das zeigt, wie viele neue Benutzer STEPN jeden Tag hat, und das Preistrenddiagramm für einen festgelegten Zeitraum usw.

Marktnachrichten

Es bezieht sich auf verschiedene Nachrichten, die den Markt negativ oder positiv beeinflussen. Auf dem realwirtschaftlichen Markt wird das Gesamtumfeld nicht nur den Aktienmarkt beeinflussen, sondern aufgrund des Austauschs von Finanzströmen auch die Kryptowährung. Zu den Faktoren, die den Wirtschaftsmarkt für Krypto beeinflussen, gehören größere Upgrades, die Notierung an einer Börse, Vertragslücken usw. Der auffälligste Moment in Krypto wäre der vierjährige Bitcoin Halving Cycle. Jede Halbierung bringt eine neue Periode der Bodenumkehr mit sich, sodass sie als Nachrichtenreferenz für den gesamten Markt verwendet werden kann.

[Vierjähriger Bitcoin-Halbierungszyklus]

Bitcoin-Start: 3. Januar 2009 Blockbelohnung: 50 BTC

Die erste Halbierung: 28. November 2012 Blockbelohnung: 25 BTC

Die zweite Halbierung: 9. Juli 2016 Blockbelohnung: 12,5 BTC

Die dritte Halbierung: 12. Mai 2020 Blockbelohnung: 6,25 BTC

Die vierte Halbierung: geplant für 2024 Blockbelohnung: 3.125 BTC

Nach Handelsansicht

Tauschguthaben

Im Allgemeinen sind große Ausverkäufe in einem Bullenmarkt weniger wahrscheinlich. Die meisten Wal-Investoren, die einen großen Geldbetrag halten, werden die Währung in Cold Wallets aufbewahren, um die Sicherheit zu gewährleisten. Während eines Bärenmarktes können Walanleger ihre Bestände jederzeit in großen Mengen verkaufen, um kein Geld zu verlieren. Wenn sich zu diesem Zeitpunkt der Börsensaldo erhöht, könnte dies eine Warnung vor einem möglichen Ausverkauf sein und zu einem Kursrückgang führen.

Whale Wallet-Transaktionsverlauf

Ein direkter Ansatz zur Abfrage von Whale-Wallet-Transaktionen ist über Whale Alert, eine Datenerfassungs- und Analyse-Website, auf der Sie Whale-Wallet-Transaktionen verschiedener Coins überprüfen und herausfinden können, welche Coins große Transaktionen durchlaufen. Dies ist jedoch nur ein Signal zur Vorhersage des zukünftigen Trends und sollte nicht direkt als Anlageberatung verwendet werden.

Von Whale Alert Twitter

Vor- und Nachteile der Fundamentalanalyse von Kryptowährungen

Vorteile

Helfen Sie, den Wendepunkt zu finden, wenn sich der Trend ändert

Erleichtern Sie das sofortige Erfassen von Echtzeitinformationen und Trendänderungen

Helfen Sie dabei, geeignete Investitionsziele zu identifizieren

Vermeiden Sie irrationalen Ausverkauf durch Panik

Nachteile

Die Daten können verfälscht sein

Keine standardisierte, umfassende Einführung und Informationen öffentlich verfügbar, was es schwierig macht, die echten zu identifizieren.

Einige vom Projektteam bereitgestellte Informationen können ebenfalls verborgen oder falsch sein.

Die Datenerhebung und -analyse ist zeitaufwändig und arbeitsintensiv

Fazit

Die Fundamentalanalyse-Tools, die für traditionelle Finanzmärkte entwickelt wurden, sind für den aufstrebenden Kryptomarkt nicht mehr anwendbar. Als Reaktion darauf werden verschiedene Hilfsanalysewerkzeuge erstellt. Alle Informationen werden aufgrund ihres offenen Charakters in der Blockchain aufgezeichnet und veröffentlicht. Die Verwendung dieser Hilfswerkzeuge hängt jedoch immer noch von verschiedenen Anwendungen zum Sammeln von Daten ab.

Die Datenquellen aller Analyseplattformen könnten nicht ganz genau sein, und die Nachrichten könnten leicht gefälscht werden, zumal die meisten Krypto-Investoren auf der ganzen Welt verstreut sind, was sie zu einem regulatorischen blinden Fleck macht. Selbst wenn es einen Streit gibt, ist es äußerst schwierig, ihn durch einen Rechtsstreit zu lösen.

Derzeit haben wir keine ausgefeilten Datenmodelle und Bewertungskriterien für die fundamentale Analyse von Kryptowährungen wie für traditionelle Finanzen. Bei den Werkzeugen besteht noch erheblicher Verbesserungsbedarf. Wenn Investoren jedoch in der Lage sind, effektive Investitionsentscheidungen mit einer höheren Gewinnwahrscheinlichkeit zu treffen, indem sie die Fundamentaldaten eines Projekts untersuchen und bessere Analysemodelle und Bewertungskriterien verwenden, ist die Fundamentalanalyse immer noch eine gute Bewertungsmethode.

Kryptowährungsprojekte boomten erst nach 2020. Seitdem sind vielfältigere und innovativere Anwendungsszenarien entstanden. Der Kryptomarkt schwankt jedoch stark, wobei Risiken und Chancen nebeneinander bestehen. Die Gestaltung Ihres benutzerdefinierten Fundamentalanalysemodells hilft Ihnen dabei, Anlageentscheidungen disziplinierter zu treffen. Aufgrund des hohen Risikos und der hohen Rendite von Krypto-Investitionen wird ein gut konzipiertes Analysemodell Ihre Anlagestrategie verbessern.